Xu hướng siêu cá nhân hóa - điểm nhấn của chuyển đổi số ngân hàng

Theo ông Lê Anh Dũng, Việt Nam đang bước vào một giai đoạn phát triển mới, với khát vọng vươn tầm trở thành quốc gia phát triển vào năm 2045, như định hướng trong Nghị quyết 57- NQ/TW của Bộ Chính trị về về đột phá phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số quốc gia. Trong kỷ nguyên này, chuyển đổi số không chỉ là xu thế tất yếu mà còn là động lực cốt lõi để thúc đẩy tăng trưởng kinh tế bền vững, nâng cao năng lực cạnh tranh quốc gia và cải thiện chất lượng cuộc sống người dân. Là huyết mạch của nền kinh tế, ngành Ngân hàng giữ vai trò tiên phong trong hành trình chuyển đổi số, không chỉ đáp ứng nhu cầu ngày càng cao của khách hàng mà còn đóng góp vào mục tiêu chuyển đổi số quốc gia.

|

| Ông Lê Anh Dũng - Phó Vụ trưởng Vụ Thanh toán, NHNN cho biết, tính đến đầu năm 2025, số lượng tài khoản thanh toán cá nhân đạt hơn 200 triệu |

Những năm vừa qua, ngành Ngân hàng Việt Nam đã đạt được những bước tiến nhanh và mạnh trong chuyển đổi số, phù hợp với Kế hoạch chuyển đổi số ngành Ngân hàng đến năm 2025, định hướng đến năm 2030 (Quyết định 810/QĐ-NHNN). Các tổ chức tín dụng đã đầu tư mạnh ứng dụng các công nghệ tiên tiến như trí tuệ nhân tạo (AI), học máy, dữ liệu lớn (Big Data), điện toán đám mây (Cloud), tự động hóa quy trình bằng rôbốt (RPA)... để nâng cao hiệu quả hoạt động, gia tăng trải nghiệm khách hàng và quản lý rủi ro hiệu quả hơn. Đặc biệt, xu hướng siêu cá nhân hóa (hyper-personalization) đang trở thành điểm nhấn, cho phép chào mời, cung cấp các sản phẩm, dịch vụ may đo theo từng khách hàng gắn với bối cảnh giao dịch dựa trên phân tích dữ liệu thời gian thực.

Những nỗ lực này đã mang lại kết quả ấn tượng. Tính đến đầu năm 2025, tại nhiều tổ chức tín dụng, hơn 90% giao dịch tài chính được thực hiện qua các kênh số, phản ánh nỗ lực lớn và thành công của toàn Ngành trong phương châm lấy khách hàng làm trọng tâm, cung cấp trải nghiệm vượt trội và cung cấp lợi ích thiết thực cho người dùng dịch vụ. Phần lớn ngân hàng đã kết nối và khai thác hiệu quả Cơ sở dữ liệu quốc gia về dân cư, triển khai định danh khách hàng qua căn cước công dân gắn chip. Số lượng tài khoản thanh toán cá nhân đạt hơn 200 triệu, với mức tăng trưởng giao dịch qua Internet, thiết bị di động và mã QR lần lượt đạt 35%, 33% và 66% so với cùng kỳ năm 2024. Nhiều ngân hàng đã giảm tỷ lệ chỉ phí trên thu nhập (CIR) xuống dưới ngưỡng 30%, thể hiện tính hiệu quả nhờ chuyển đổi số toàn diện, tiệm cận với các tổ chức tài chính hàng đầu trong khu vực.

"Những con số này không chỉ minh chứng cho tốc độ chuyển đổi số mà còn thể hiện sự phổ cập tài chính, giúp hàng chục triệu người dân, đặc biệt ở khu vực nông thôn và vùng sâu vùng xa, tiếp cận các dịch vụ tài chính tiện ích, hiện đại", ông Lê Anh Dũng nhấn mạnh.

|

| Ông Nguyễn Quốc Hùng, Phó Chủ tịch, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam phát biểu tại Hội nghị |

Ông Nguyễn Quốc Hùng, Phó Chủ tịch, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cũng cho rằng, thông qua chuyển đổi số, các ngân hàng cung cấp nhiều sản phẩm và dịch vụ thiết thực, tăng tính trải nghiệm cho người dân và doanh nghiệp, góp phần thực hiện thành công để án 06 của chính phủ. Những công nghệ hiện đại như xác thực sinh trắc học, thanh toán một chạm qua mã QR đã được áp dụng. Bên cạnh đó, các ngân hàng hiện đang tích cực ứng dụng AI trong 2 lĩnh vực chính, đó là quản trị và phân tích dữ liệu phục vụ cho công tác dự báo và điều hành kinh doanh và phát hiện những rủi ro gian lận và rửa tiền phục vụ công tác quản trị rủi ro và tuân thủ.

Ngoài ra, ngành Ngân hàng cũng đẩy mạnh khai thác, phát triển dịch vụ công trực tuyến, tích hợp trên Cổng dịch vụ công quốc gia một cách có hiệu quả. Hơn 90% hồ sơ công việc được xử lý và lưu trữ trực tuyến, với gần 14,6 triệu tài khoản và 46,2 triệu hồ sơ nộp qua Cổng dịch vụ công quốc gia, thực hiện gần 26,8 triệu giao dịch thanh toán trực tuyến, tổng số tiền lên tới hơn 12,9 nghìn tỷ đồng.

Tiếp tục hoàn thiện khuôn khổ pháp lý khuyến khích các mô hình mới

Theo lãnh đạo Vụ Thanh toán, đi liền với những thành tựu trong quá trình chuyển đổi số, ngành Ngân hàng Việt Nam cũng đang đối mặt với nhiều thách thức. Thứ nhất và trước tiên là an ninh mạng và bảo mật dữ liệu là thách thức hàng đầu khi các hình thức tấn công công nghệ cao như giả mạo sâu (Deepfake) hay giả mạo danh tính ngày càng tinh vi và phổ biến hơn.

Tiếp đến, đầu tư cho hạ tầng công nghệ hiện đại và phát triển nguồn nhân lực có kỹ năng số vẫn là bài toán lớn cần giải, đòi hỏi sự phối hợp đồng bộ giữa các cơ quan quản lý, tổ chức tín dụng và các đối tác công nghệ.

Cuối cùng, cơ chế chính sách cần tiếp tục được hoàn thiện để theo kịp tốc độ phát triển công nghệ, mô hình kinh doanh mới trong khi vẫn phải đảm bảo an toàn ổn định hệ thống, bảo vệ người tiêu dùng và duy trì một môi trường cạnh tranh công bằng, lành mạnh, đặc biệt trong bối cảnh sự trỗi dậy của mô hình mới như Neobanking, siêu ứng dụng - Super app, tài chính nhúng Embedded finance…

|

| Sự kiện “Chuỗi đổi mới tài chính thế giới Việt Nam 2024” diễn ra trong 2 ngày 15 và 16/4/2025 |

Để tiếp tục thúc đẩy chuyển đổi số ngân hàng theo xu hướng đổi mới, ứng dụng mạnh mẽ công nghệ, NHNN đã và đang triển khai nhiều chủ trương, chính sách quan trọng. Kế hoạch chuyển đổi số ngành Ngân hàng theo Quyết định 810 đặt mục tiêu đến năm 2025, ít nhất 50% hoạt động nghiệp vụ ngân hàng sẽ được số hóa hoàn toàn, đồng thời 70% giao dịch khách hàng được thực hiện trên các kênh số. Nghị quyết 57 của Bộ Chính trị nhấn mạnh đột phá về thể chế, về thúc đẩy phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số quốc gia trong các ngành, lĩnh vực.

Theo ông Nguyễn Quốc Hùng, để đạt được những mục tiêu trên, thời gian tới, quá trình chuyển đổi số trong ngành tài chính - ngân hàng sẽ tiếp tục được tăng tốc và tập trung vào những nhiệm vụ chính như: Tiếp tục xây dựng và hoàn thiện khuôn khổ pháp lý để thúc đẩy chuyển đổi số trong ngành Ngân hàng, khuyến khích ứng dụng công nghệ số như AI và blockchain, phát triển ngân hàng mở, giao dịch điện tử, bảo mật và an ninh trên Internet, cũng như thử nghiệm Fintech qua sandbox. Ngoài ra, cần triển khai tiêu chuẩn hóa dữ liệu và kỹ thuật để kết nối và chia sẻ dữ liệu trong và ngoài ngành Ngân hàng, cùng với nghiên cứu tiền kỹ thuật số của Ngân hàng Trung ương.

|

| Toàn cảnh Hội nghị |

Bên cạnh đó, phát triển hạ tầng số bằng cách hiện đại hóa hệ thống thanh toán và tăng cường khả năng kết nối liên thông, bao gồm nâng cấp hệ thống thanh toán điện tử liên ngân hàng (IBPS) và mở rộng hạ tầng cho thanh toán bán lẻ với các phương thức thanh toán mới như QR, ví điện tử và thanh toán di động. Đồng thời mở rộng hạ tầng xử lý dữ liệu và nâng cấp cổng thông tin tín dụng nhằm hỗ trợ quản trị rủi ro.

Ngoài ra, sẽ triển khai hình thành và phát triển mô hình ngân hàng số tại các tổ chức tín dụng; phát triển và khai thác dữ liệu số của NHNN và các tổ chức tín dụng một cách hiệu quả theo mô hình dữ liệu lớn, đồng thời đẩy mạnh việc thu thập và làm sạch dữ liệu. Bảo đảm an toàn dữ liệu, an ninh mạng theo tiêu chuẩn trong nước và quốc tế. Song song với đó là phát triển và đào tạo nguồn nhân lực chất lượng cao có kiến thức và trình độ sử dụng công nghệ thông tin và kỹ năng về chuyển đổi số.

| Sự kiện “Chuỗi đổi mới tài chính thế giới Việt Nam 2024” diễn ra trong 2 ngày 15 và 16/4/2025, là lần thứ 3 liên tiếp Hiệp hội Ngân hàng Việt Nam phối hợp cùng Công ty TradePass (Ấn Độ) tổ chức sự kiện với mục tiêu góp phần thúc đẩy mạnh mẽ hơn nữa công cuộc chuyển đổi số trong ngành tài chính - ngân hàng tại Việt Nam cũng như khuyến khích hợp tác, tạo ra một hệ sinh thái số chặt chẽ, hiệu quả và bền vững. |

Nguồn: https://thoibaonganhang.vn/co-hon-200-trieu-tai-khoan-thanh-toan-ca-nhan-tinh-den-dau-nam-2025-162777.html

![[Ảnh] Nhà ga T3 Tân Sơn Nhất - công trình trọng điểm về đích trước thời hạn](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

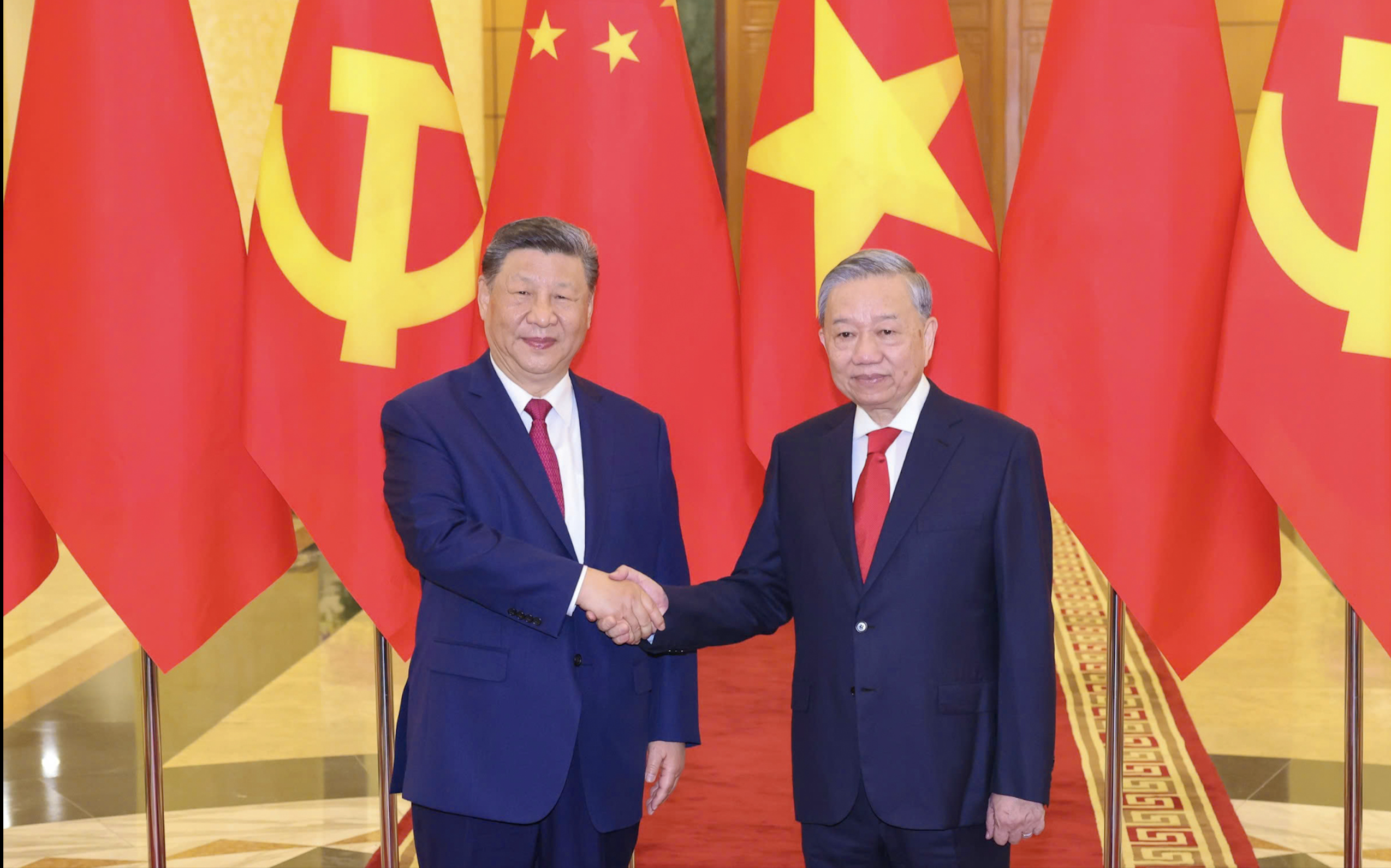

![[Ảnh] Chủ tịch Quốc hội Trần Thanh Mẫn hội kiến Tổng Bí thư, Chủ tịch Trung Quốc Tập Cận Bình](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Ảnh] Tiệc chiêu đãi chào mừng Tổng Bí thư, Chủ tịch Trung Quốc Tập Cận Bình](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

![[Ảnh] Thủ tướng Phạm Minh Chính hội kiến với Tổng Bí thư, Chủ tịch Trung Quốc Tập Cận Bình](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

Bình luận (0)