(Dan Tri) – Das Finanzministerium hat mehrere Möglichkeiten zur Berechnung der Mehrwertsteuer auf Immobiliengeschäfte vorgeschlagen. Dabei gibt es sieben Fälle, in denen die Immobilienpreise bei der Steuerberechnung abgezogen werden.

Das Finanzministerium arbeitet an einem Erlass, der die Umsetzung einer Reihe von Artikeln des Mehrwertsteuergesetzes (2. Entwurf) detailliert regelt und auch eine Reihe von Vorschlägen im Zusammenhang mit Geschäftsaktivitäten im Immobilienbereich enthält.

7 Fälle, in denen der Grundstückspreis zur Berechnung der Mehrwertsteuer abgezogen wird

Konkret handelt es sich bei Immobiliengeschäftsaktivitäten um den Verkaufspreis der Immobilie ohne Mehrwertsteuer abzüglich der an den Staatshaushalt gezahlten Grundnutzungsgebühr oder Grundpacht (abgezogener Grundstückspreis). Das Finanzministerium hat sieben Fälle vorgeschlagen, in denen der Grundstückspreis zur Berechnung der Mehrwertsteuer abgezogen wird.

Der erste Fall ist die Landzuteilung durch den Staat, die Landpacht mit einmaliger Zahlung für die gesamte Pachtdauer durch Versteigerung oder ohne Versteigerung, die Änderung des Landnutzungszwecks, die Anerkennung von Landnutzungsrechten, die Anpassung von Landzuteilungsentscheidungen, die Anpassung von Landpachtentscheidungen, die Anpassung der Detailplanung, die Ausweitung der Landnutzung, die Anpassung der Landnutzungsdauer, die Änderung der Form von Landpacht mit jährlicher Zahlung zu Landpacht mit einmaliger Zahlung für die gesamte Pachtdauer.

Der für die Berechnung der Mehrwertsteuer abgezogene Grundstückspreis ist die Grundnutzungsgebühr bzw. der in einer Pauschale für die gesamte Mietdauer gezahlte Grundmietzins, berechnet gemäß den Bestimmungen der Regierungsverordnung über die Grundnutzungsgebühr und den Grundmietzins abzüglich Entschädigung, Unterstützung und ggf. Räumung des Grundstücks, die der Landnutzer im Voraus bezahlt hat.

Zweitens: Wenn das Unternehmen eine Immobilie überträgt, bei der es sich um das Landnutzungsrecht einer Organisation oder Einzelperson handelt, ist der bei der Übertragung zur Berechnung der Mehrwertsteuer abgezogene Grundstückspreis die Landnutzungsgebühr und die an den Staatshaushalt gezahlte Grundrente für das übertragene Land oder Grundstück, abzüglich des Wertes der Infrastruktur.

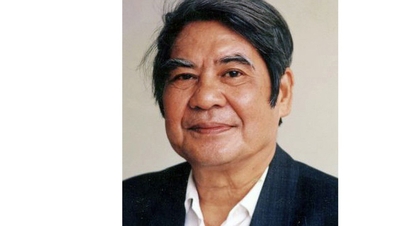

Das Finanzministerium hat sieben Fälle vorgeschlagen, in denen Immobilienpreise bei der Steuerberechnung abgezogen werden können (Foto: Trinh Nguyen).

Drittens: Wenn ein Unternehmen Kapitaleinlagen in Form von Landnutzungsrechten von Organisationen oder Einzelpersonen erhält, handelt es sich bei dem für die Mehrwertsteuerberechnung abgezogenen Grundstückspreis um die an den Staatshaushalt abgeführte Landnutzungsgebühr und die Landmiete.

Viertens: Wenn ein Unternehmen einen BT-Vertrag (Build-Transfer-Vertrag) erfüllt und aus einem Grundstücksfonds bezahlt wird, entspricht der für die Berechnung der Mehrwertsteuer abgezogene Grundstückspreis dem Wert des Grundstücksfonds, der gemäß den gesetzlichen Bestimmungen zu Investitionen im Rahmen der Methode der öffentlich-privaten Partnerschaft bezahlt wird.

Fünftens: Bei Bauvorhaben, Infrastrukturgeschäften oder Hausbauvorhaben zum Verkauf, zur Übertragung oder zur Vermietung ist der mehrwertsteuerpflichtige Preis der Betrag, der entsprechend dem im Vertrag angegebenen Projektdurchführungsfortschritt oder dem Einziehungsfortschritt abzüglich des in den oben genannten Fällen angegebenen abzugsfähigen Grundstückspreises eingezogen wird, und zwar in Höhe des Prozentsatzes des eingezogenen Betrags im Vergleich zum Gesamtvertragswert.

Sechstens: Beim Bau eines mehrstöckigen Hauses mit vielen Haushaltungen oder beim Verkauf eines Mehrfamilienhauses wird der für einen Quadratmeter des zu verkaufenden Hauses berechnete abzugsfähige Grundstückspreis ermittelt, indem der abzugsfähige Grundstückspreis gemäß den Vorschriften im ersten bis vierten Fall durch die Anzahl der Quadratmeter der Baufläche ohne Gemeinschaftsbereiche wie Korridore, Treppen, Keller und unterirdische Bauarbeiten geteilt wird.

7. Falls das Unternehmen von den in den Fällen 2 und 3 genannten Organisationen und Einzelpersonen eine Immobilienübertragung oder eine Kapitaleinlage in Form von Landnutzungsrechten erhält und die an den Staatshaushalt zu zahlende Landnutzungsgebühr oder Landmiete nicht bestimmen kann, gibt es zwei Möglichkeiten.

Bei Variante 1 obliegt es der Steuerbehörde, auf Anfrage des Wirtschaftsbetriebs die Höhe der an den Staatshaushalt abgeführten Grundnutzungsgebühren bzw. Grundpacht auf Basis der Verwaltungsdatenbank bekannt zu geben.

Option 2 ist der Fall, wenn der abzugsfähige Grundstückspreis zum Zeitpunkt der Übertragung nicht ermittelt werden kann. Dann ist der Mehrwertsteuerberechnungspreis der Übertragungspreis.

Wann wird die Mehrwertsteuer ermittelt?

Für Immobiliengeschäfte, Infrastrukturbau und Hausbau zum Verkauf, zur Übertragung oder zur Vermietung schlägt das Finanzministerium vor, dass in Fällen, in denen Eigentums- oder Nutzungsrechte übertragen wurden, der Zeitpunkt für die Ermittlung der Mehrwertsteuer der Zeitpunkt der Übertragung des Eigentums- oder Nutzungsrechts an den Waren auf den Käufer ist, unabhängig davon, ob das Geld eingezogen wurde oder nicht.

Sind Eigentums- und Nutzungsrechte nicht übertragen, sondern erfolgt die Zahlung nach Projektfortschritt oder vertraglich vereinbartem Zahlungsfortschritt, ist der Zeitpunkt der Umsatzsteuerfeststellung der Tag des Zahlungseingangs bzw. die Zahlungsvereinbarung im Vertrag.

[Anzeige_2]

Quelle: https://dantri.com.vn/kinh-doanh/de-xuat-7-truong-hop-gia-bat-dong-san-duoc-tru-de-tinh-thue-vat-20250307094933791.htm

![[Foto] Die Frau von Präsident Luong Cuong und die Königin von Bhutan besuchen die Tran Quoc Pagode](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/62696af3852a44c8823ec52b03c3beb0)

![[Foto] Generalsekretär To Lam nimmt an der Einweihung und Grundsteinlegung von 250 Projekten zur Feier des Nationalfeiertags teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/3aa7478438a8470e9c63f4951a16248b)

![[Foto] Nahaufnahme des ersten Gebäudes des International Financial Center in Ho-Chi-Minh-Stadt](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/3f06082e1b534742a13b7029b76c69b6)

![[Foto] Generalsekretär und Premierminister besuchen das National Exhibition and Fair Center](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/f4503ad032d24a90beb39eb71c2a583f)

![[Foto] Das Politbüro arbeitet mit dem Ständigen Ausschuss des Parteikomitees der Stadt Da Nang und dem Parteikomitee der Provinz Quang Ninh zusammen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/b1678391898c4d32a05132bec02dd6e1)

Kommentar (0)