Preisliste einiger beliebter Elektrofahrzeugmodelle (EV), Oktober 2023. Quelle: MakeUseOf

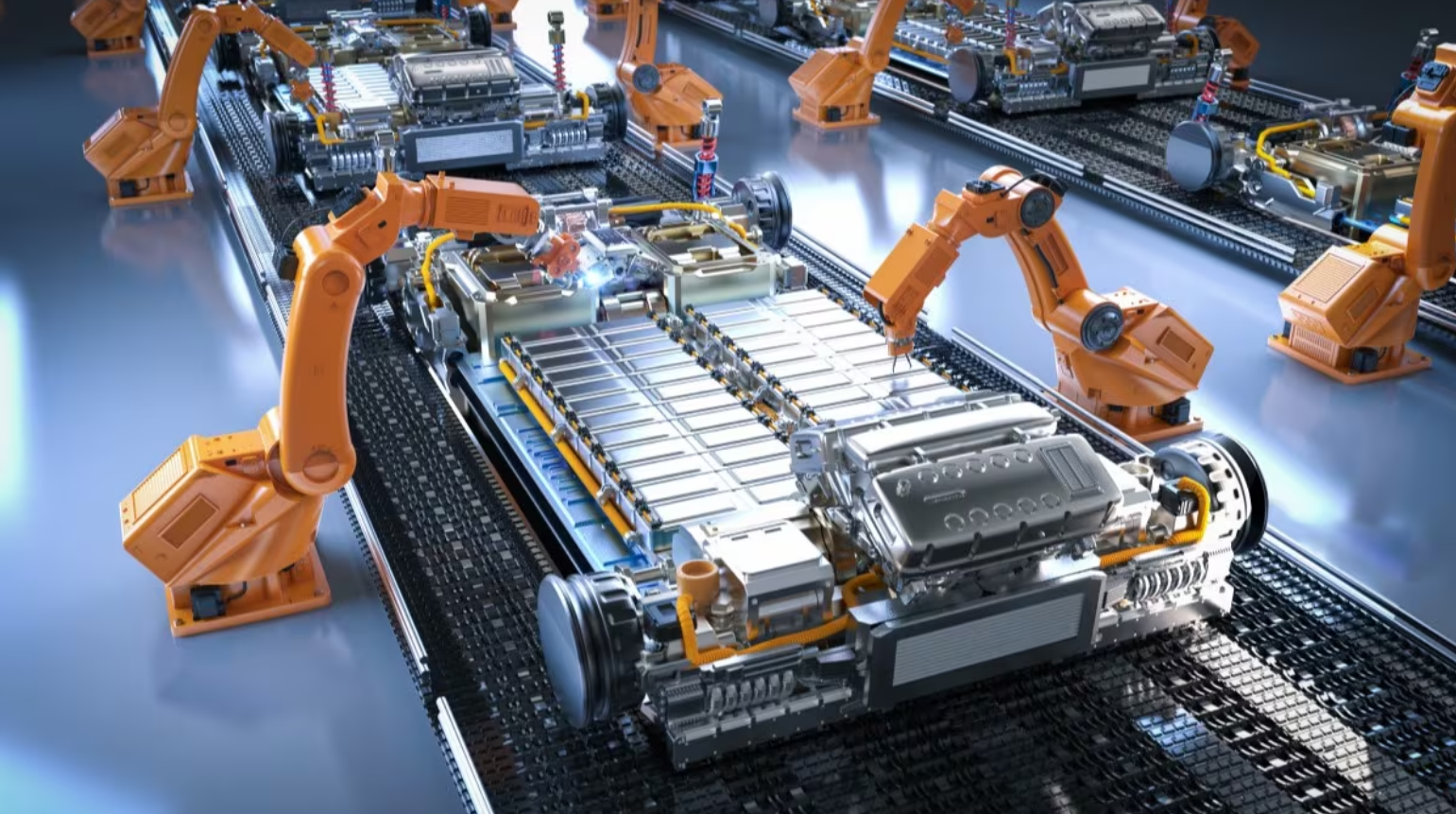

Dementsprechend muss die globale Batterieindustrie mindestens 514 Milliarden US-Dollar in die Lieferkette investieren, um die prognostizierte Nachfrage im Jahr 2030 zu decken, und 920 Milliarden US-Dollar im Jahr 2035. Von den Gesamtinvestitionen im Jahr 2030 werden 220 Milliarden US-Dollar (43 %) für kritische Rohstoffe, 201 Milliarden US-Dollar (39 %) für die Batterieherstellung – sowohl in neuen als auch in erweiterten Fabriken – und 93 Milliarden US-Dollar für Batteriematerialien, einschließlich Anoden, Kathoden, Elektrolyte usw., verwendet.

Benchmark Minerals warnt, dass die künftigen Gigafabriken für Elektrofahrzeugbatterien ohne Investitionen in Midstream-Prozesse „nicht mit voller Kapazität arbeiten können“. Und selbst wenn dies der Fall ist, muss die Lithiumproduktion von 1 Million Tonnen im Jahr 2023 auf 2,8 Millionen Tonnen gesteigert werden, was Investitionen in Höhe von 51 Milliarden US-Dollar erfordert.

In der nicht allzu fernen Zukunft, also im Jahr 2030, „stellt sich die Frage, ob all diese Anlagen angesichts der enormen Nachfrage rechtzeitig gebaut werden können“, sagte Dean, Analyst bei Bloomberg Intelligence.

Darüber hinaus, so Dean, seien die Lithiumpreise weiterhin volatil, „und wir wissen nicht, ob das Lithiumangebot ausreichen wird, um die Nachfrage zu decken, die wir im Jahr 2024 oder 2025 erwarten, wenn alle Autohersteller das große Ziel haben, weltweit mehr Elektrofahrzeuge zu verkaufen.“

Um dieses Problem zu lösen, ist Dean der Ansicht, dass eine stärkere vertikale Integration in der Branche erforderlich sei. „Einige Automobilhersteller tendieren zu einer stärkeren vertikalen Integration, sodass wir möglicherweise sehen werden, dass immer mehr Komponenten für Elektrofahrzeuge in Eigenregie produziert werden“, sagte der Analyst von Bloomberg Intelligence.

Angesichts der Turbulenzen in den Lieferketten wichtiger Metalle wollen einige Autohersteller, die mehr Elektrofahrzeuge verkaufen wollen, ihr Geschäft auf den Bergbau ausweiten, um sich so ihre langfristige Rohstoffversorgung zu sichern.

Elektrofahrzeuge werden am 26. April 2023 in der Produktionslinie der Leapmotor-Fabrik in Jinhua, Zhejiang, China, montiert. Foto: China Daily

Anfang letzten Jahres gab General Motors (GM) die Gründung eines Joint Ventures mit dem Bergbauunternehmen Lithium Americas bekannt. Mit einer Investition von 650 Millionen US-Dollar wurde GM zum größten Kunden und Anteilseigner des Bergbauunternehmens und erhielt exklusiven Zugang zu Lithium aus der Mine Thacker Pass im US-Bundesstaat Nevada.

American Battery Technology hat vom US-Energieministerium (DoE) einen Zuschuss für den Bau einer Lithiumraffinerie und einer Batterierecyclinganlage, ebenfalls in Nevada, erhalten. Der Zuschuss ist Teil des DoE-Programms zum Aufbau einer nationalen Batterie-Lieferkette.

Ladestation für das Elektrofahrzeug BMW iX. Foto: Getty Images

Ford wird – über ein Joint Venture mit dem südkoreanischen Batterieunternehmen SK Innovation – vom Energieministerium ein Darlehen in Höhe von 9,2 Milliarden US-Dollar erhalten, das größte in der Geschichte des dortigen Office of Loan Programs, um Batteriefabriken in Tennessee und Kentucky zu errichten.

Stellantis betreibt Joint Ventures mit Samsung SDI und LG Energy Solution zum Bau von Batteriefabriken in den USA bzw. Kanada. Auch andere Unternehmen wie Tesla, BMW, Volkswagen (VW), Hyundai und Honda investieren in den Aufbau von Batterieproduktionskapazitäten.

In den nächsten Jahren werden weitere Partnerschaften entstehen – nicht nur kommerzielle Partnerschaften, sondern auch strategische Partnerschaften, und zwar entlang der gesamten Lieferkette für Elektrofahrzeugbatterien.

Ein elektrischer Pickup-Truck mit Samsung SDI-Batterien. Foto: Korea Economic Daily

Die Zukunft der Elektrofahrzeugbranche liegt in der vertikalen Zusammenarbeit, „von der Mine bis zum Rad“. Das bedeutet, dass frühzeitige Bemühungen um langfristige Planung und den Aufbau von Beziehungen immer wichtiger werden.

Doch bei den Batterien für Elektroautos dreht es sich längst nicht mehr nur um Lithium. Weltweit werden auch billigere und reichlichere Rohstoffquellen wie Natrium (ein Bestandteil von Speisesalz) und Schwefel (Schwefel) genutzt.

Startups in den USA und Europa liefern sich ein Wettrennen um die Entwicklung neuer Batterien auf Basis dieser beiden Materialien und müssen dabei Probleme wie die Tatsache überwinden, dass Natriumbatterien nicht genügend Energie speichern können, um ein Auto anzutreiben, während Schwefelbatteriezellen schnell korrodieren und nicht lange halten.

Dementsprechend könnten zukünftige Elektroautos – die nach 2025 auf den Markt kommen – auf Natrium-Ionen-Batteriezellen (SIBs) oder Lithium-Schwefel-Batterien (Li-S) umsteigen, die bis zu zwei Drittel günstiger sind als aktuelle Lithium-Ionen-Batterien (Li-Ion), sofern ihre technischen Einschränkungen überwunden werden.

Der Durchschnittspreis eines Elektroautos fiel im Jahr 2023 innerhalb eines Jahres um fast 20 %. Foto: Kelley Blue Book

Auch asiatische Batteriegiganten arbeiten an neuen chemischen Lösungen. Der chinesische Batteriehersteller CATL begann im vergangenen Oktober mit der Massenproduktion seiner ersten Generation von Natrium-Ionen-Batterien. Die erste Fabrik hat eine Kapazität von rund 40 GWh pro Jahr.

Laut Benchmark Minerals befinden sich in China derzeit 16 der weltweit 20 geplanten oder im Bau befindlichen Natriumbatteriefabriken. Die Natrium-Ionen-Batterien von CATL werden nach einer Modernisierung zur Erhöhung der Energiedichte von Chery eingesetzt – Chinas neuntgrößtem Automobilhersteller und größtem Automobilexporteur.

Mit Lithium-Schwefel-Batterien will das südkoreanische Unternehmen LG Energy Solution im Jahr 2025 mit der Produktion neuer Batterien für Elektrofahrzeuge aus Schwefel beginnen.

[Anzeige_2]

Quelle

![[Foto] Generalsekretär und Premierminister besuchen das National Exhibition and Fair Center](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/f4503ad032d24a90beb39eb71c2a583f)

![[Foto] Das Politbüro arbeitet mit dem Ständigen Ausschuss des Parteikomitees der Stadt Da Nang und dem Parteikomitee der Provinz Quang Ninh zusammen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/b1678391898c4d32a05132bec02dd6e1)

![[Foto] Nahaufnahme des ersten Gebäudes des International Financial Center in Ho-Chi-Minh-Stadt](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/3f06082e1b534742a13b7029b76c69b6)

![[Foto] Generalsekretär To Lam nimmt an der Einweihung und Grundsteinlegung von 250 Projekten zur Feier des Nationalfeiertags teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/3aa7478438a8470e9c63f4951a16248b)

![[Foto] Die Frau von Präsident Luong Cuong und die Königin von Bhutan besuchen die Tran Quoc Pagode](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/19/62696af3852a44c8823ec52b03c3beb0)

Kommentar (0)