投資家と証券会社の未払い融資の両方から株式に流入する資金が急増 - 写真:クアン・ディン

株式購入を「待つ」資金が急増、信用取引債務も記録更新

証券会社の2025年第2四半期決算データを見ると、国内投資家が積極的に投資規模を拡大していることがわかる。

具体的には、個人投資家の預金残高は前四半期比35.9%増(約25兆7000億ドン相当)と急増し、2025年6月末の預金総額は約97兆2000億ドンとなった。

注目すべきは、この数字が2024年第1四半期末に記録された104兆7000億ベトナムドンという過去最高に近づいていることである。この資本フローは純粋に国内のものであり、外国人投資家からの資本フローは含まれていないことに留意されたい。

この注目すべき展開は、市場から遠ざかっていたキャッシュフローが戻り始めていることを示す明確なシグナルの一つであり、今後の回復と持続可能な成長の傾向に対する期待と信頼を示していると考えられます。

一方、ベトナムの証券会社の融資額(主に証拠金)は303兆VNDで、市場が2022年に1,535ポイントでピークに達した時を超え、過去最高となった。

ブルーホライズン・ファイナンシャルの投資担当取締役であるチュオン・ダック・グエン氏は、 Tuoi Tre Online の取材に対し、現在多くの投資家が、証券会社システム全体の借入金と自己資本の比率という一般的な基準で信用取引によるリスクレベルを評価していると語った。

一般的に、マージン比率が法定基準の200%を超えていない場合、または過去のピークである約130%まで戻っていない場合は、依然として安全とみなされます。しかし、これは各企業の固有のリスクを完全に反映しているわけではありません。

HSCと同様に、第2四半期末までにHSCの自己資本は10兆VNDを超えましたが、未払いの証拠金ローン残高は20兆VNDに近づき、自己資本の2倍の許容上限に相当しました。

市場最大の信用取引債務を抱えるTCBSは、現在、システム全体の未払い債務総額の約10%を占め、資本稼働率は162.5%となっている。一方、証券会社市場シェアでトップを誇るVPSも、信用取引比率は135.9%を記録している。

これらの数字は、市場全体が200%という技術的な閾値を超えていないものの、多くの大手証券会社が融資「余地」についてかなりストレスを感じており、投資家の一般的な評価よりも早くリスクが現れていることを示しているとグエン氏は強調した。

それで、マージンに関する懸念は何でしょうか?

最近、大手証券会社も積極的に貸出金利を調整しています。専門家によると、この動きは市場に圧力をかける一因となり、7月29日の大幅な調整局面につながった要因の一つとなっています。

マージン引き締めにより、投資家が財務レバレッジを活用できる余地は狭まり、特に短期キャッシュフローに大きく依存する銘柄においては顕著です。マージンローンによる購入力が不足すると、投資家はポートフォリオのウェイトを減らすか、財務的なプレッシャーを軽減するために積極的に売却せざるを得なくなり、市場に広範な売り圧力が生じます。

「システムは技術的には『過負荷』状態ではなく、ピークに達していないものの、融資活動への圧力は明らかかつ広範囲に及んでいる。これは投資家の行動に変化をもたらすだろう。投資家の行動はもはや第2四半期ほど楽観的ではない」とチュオン・ダック・グエン氏は述べた。

この人物によると、マージン逼迫は特定の銘柄、特に不動産や証券といった「キャッシュフローを追いかける」銘柄に明らかに影響を与えるだろう。これらの銘柄はマージン取引の需要に大きく依存する資本グループであるため、貸出余地が狭まると影響を受けやすい。

逆に、明確な成長ストーリーを辿り、ファンダメンタルズに基づいて価格設定され、短期的なキャッシュフローに大きく依存していない株式の場合、ドローダウン戦略は依然として有効であり、長期的な機会を生み出す可能性があります。

年初に株価が大きく変動した後も、多くの証券会社は依然として守勢的な姿勢を崩しておらず、成長計画の調整や資本増強のための時間的余裕がなく、融資枠拡大のために借入を行っていることを強調しておくべきだろう。これがマージン余裕が最大レベルに近づいている理由だが、グエン氏の見解では、これは必ずしもネガティブな兆候ではない。

出典: https://tuoitre.vn/tien-cho-mua-chung-khoan-tang-vot-margin-cang-can-luu-y-gi-20250731081714633.htm

![[写真] 民族学博物館で賑わう中秋節](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/4/da8d5927734d4ca58e3eced14bc435a3)

![[ビデオ] ペトロベトナム50周年記念式典の概要](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/10/4/abe133bdb8114793a16d4fe3e5bd0f12)

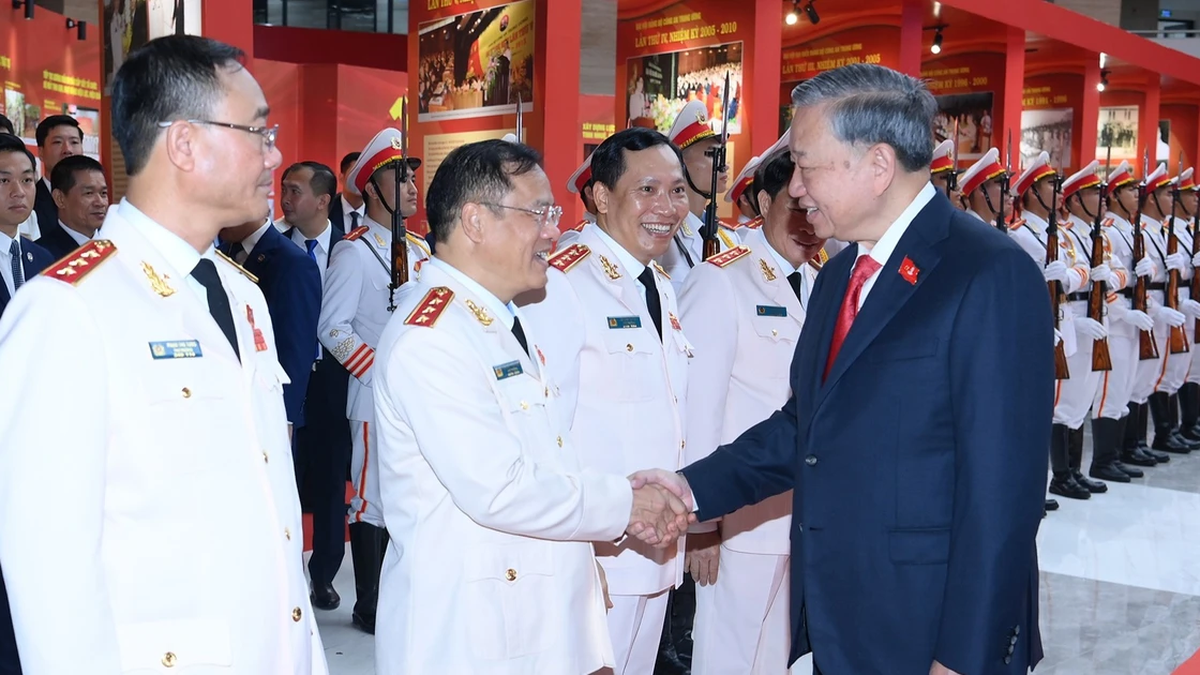

![[動画] ラム事務総長がペトロベトナムに8つの黄金の言葉を授与:「先駆者 - 優秀 - 持続可能 - グローバル」](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/23/c2fdb48863e846cfa9fb8e6ea9cf44e7)

コメント (0)