사이공- 하노이 증권회사(SHS)는 2025년 첫 민간 채권 발행에 대한 정보를 발표했습니다.

이에 따라 SHS는 액면가 1억 동/채권의 채권을 최대 5,500개 발행해 최대 5,500억 동을 조달할 계획이다.

본 채권은 전환불가능, 무담보, 무보증 채권입니다. 채권 기간은 1년이며, 이자율은 고정이며 최대 연 8%입니다.

채권 원금은 만기일에 일시불로 지급되거나 조기상환됩니다. 이자는 6개월마다 정기적으로 지급됩니다. 발행 예정일은 2025년 3분기입니다.

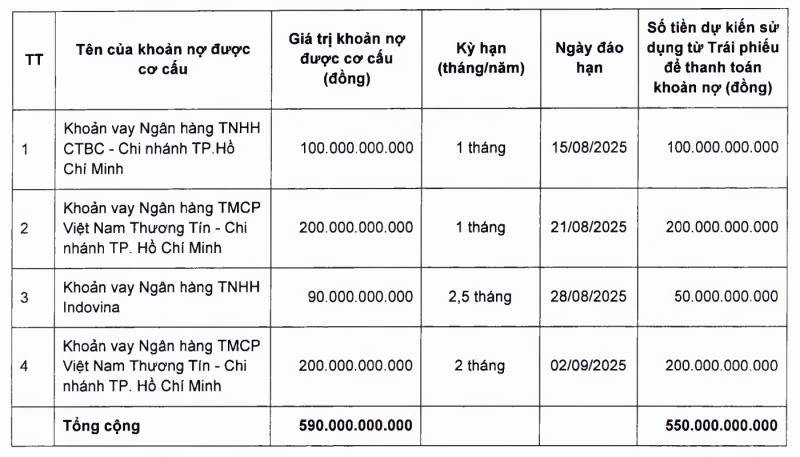

발행 계획에 따르면, 이 채권은 SHS의 부채 구조조정을 목적으로 발행됩니다. 구체적으로, SHS는 5,500억 VND 규모의 채권 중 최대 4,000억 VND를 VietBank 대출 상환에 사용하고, 나머지는 CTBC Bank Limited와 Indovina Bank Limited의 대출 구조조정에 사용할 계획입니다.

|

| SHS 채권에서 조달된 자본을 활용할 계획입니다. |

구조조정이 필요한 총 부채 규모는 5,900억 동입니다. SHS는 채권 발행으로 발생한 5,500억 동 외에도 사업 활동 수익, 자체 축적 자본 및 기타 합법적 자본 재원을 활용하여 구조조정된 부채로 자본 부족을 충당할 예정입니다.

SHS의 재무 보고서에 따르면 2025년 6월 30일 기준 SHS의 총 부채는 6조 1,430억 VND로 연초 대비 118% 급증했습니다.

이 중 단기 부채가 5조 9,850억 동으로 대부분을 차지합니다. 재무 보고서에 따르면 SHS의 단기 금융리스 부채는 6개월 만에 2조 1,410억 동에서 4조 8,370억 동으로 증가했는데, 이는 모두 금융기관 차입 증가에 기인합니다.

앞서 SHS 주주들은 2025년 정기 주주총회에서 최대 5조 VND 규모의 채권 발행 정책을 공모 방식으로 승인했습니다. 이 정책은 실제 시장 상황과 자본 수요를 고려하여 실행될 예정이며, 리스크 관리에 집중하는 동시에 금융 서비스 사업 규모를 확대할 것으로 예상됩니다.

현재 SHS의 총자산 구조에서 손익계산서상 금융자산(FVTPL)과 대출이 주요 비중을 차지하고 있으며, 각각 9조 1,740억 동과 6조 2,680억 동 규모입니다.

출처: https://baodautu.vn/shs-phat-hanh-550-ty-dong-trai-phieu-de-co-cau-no-d359513.html

![[사진] 팜민친 총리가 각 부처, 지부, 지방자치단체의 공공서비스 단위 배치에 관한 운영위원회 회의를 주재했습니다.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/06/1759767137532_dsc-8743-jpg.webp)

![[사진] 팜 민 찐 총리가 정부 상임위원회 회의를 주재하여 사업 장애물을 제거하고 있다.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/06/1759768638313_dsc-9023-jpg.webp)

댓글 (0)