Die Welle des "Verlassens" des USD

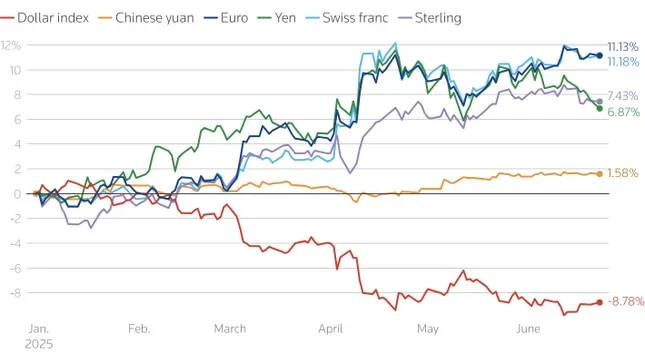

Den neuesten Daten zufolge ist der US-Dollar im Vergleich zu den wichtigsten Währungen auf den niedrigsten Stand seit mehr als drei Jahren gefallen. Globale Investoren ziehen sich allmählich aus in USD notierten Vermögenswerten zurück, von Aktien bis hin zu Anleihen, wodurch Druck entstand, der sich über den gesamten Markt ausbreitete.

Daten zeigen, dass ausländische Investoren Amerika führen den Desinvestitionstrend aus Dollar-denominierten Vermögenswerten an. Insbesondere europäische Pensionsfonds und Versicherungsunternehmen haben ihre Dollar-Bestände im zweiten Quartal dieses Jahres innerhalb weniger Wochen auf den niedrigsten Stand seit 2022 reduziert.

Auch in Asien kam es während der Handelssitzungen zu einem starken Rückgang des US-Dollars. Dies zeigt, dass sich regionale Anleger, insbesondere diejenigen mit US-Anleihen, ebenfalls aktiv gegen Wechselkursrisiken absichern.

Während US-Aktien ausländisches Eigentum im Wert von 17,6 Billionen Dollar angezogen haben, verglichen mit 13,6 Billionen Dollar bei Anleihen, ist der ausländische Besitz bei Anleihen deutlich höher. Internationale Investoren halten 33 Prozent des US-Staatsanleihenmarktes und 21 Prozent des Unternehmens- und Staatsanleihenmarktes , verglichen mit nur 18 Prozent bei Aktien. Allein Investoren aus der Eurozone machen 25 Prozent des gesamten ausländischen Besitzes an US-Aktien aus.

Schätzungen zufolge halten G10-Investoren ungesicherte Dollaranlagen im Wert von 13,4 Billionen Dollar, davon 9,3 Billionen Dollar in Aktien und der Rest in Anleihen. Ein moderater Rückgang um 5 Prozent würde Abflüsse von 670 Milliarden Dollar auslösen, ein Großteil davon aus Europa.

In Asien ist der Verkaufsdruck auf US-Staatsanleihen deutlich spürbar. Asiatische Investoren besitzen mittlerweile rund ein Drittel der ausländischen US-Staatsanleihen. Ein Großteil der von Institutionen in der Eurozone, Großbritannien oder der Karibik gehaltenen Vermögenswerte gehört in Wirklichkeit China und anderen asiatischen Ländern.

Seit 2014 haben Anleger in der Eurozone während einer Phase negativer Zinsen in Europa ausländische Anleihen im Wert von rund 3,4 Billionen Dollar gekauft, hauptsächlich US-Anleihen. Selbst eine geringfügige Anpassung der Anlagestrategien könnte den US-Anleihenmarkt erheblich unter Druck setzen.

Bank Zentraler „Dreh- und Angelpunkt“: Der USD verliert allmählich seine dominante Reserveposition

Nicht nur der Privatsektor, auch die Zentralbanken auf der ganzen Welt , die den USD einst als „sicheren Hafen“ betrachteten, ändern ihre Strategien.

Einer neuen Umfrage des Official Monetary and Financial Institutions Forum (OMFIF) zufolge gaben ein Drittel der 75 befragten Zentralbanken (die Reserven von rund 5 Billionen US-Dollar verwalten) an, ihre Goldbestände in den nächsten ein bis zwei Jahren zu erhöhen. Die Attraktivität des US-Dollars hat stark abgenommen: Im vergangenen Jahr war er noch die beliebteste Währung, heute ist er auf Platz 7 gefallen.

Etwa 70 % der Zentralbanker gaben an, das politische Umfeld in den USA sei instabil, insbesondere nach den Umwälzungen, die durch die Politik verursacht wurden Steuer Die Äußerungen von Präsident Donald Trump zum Tag der Befreiung am 2. April sind ein Faktor, der sie zögern lässt, in USD und US-Anleihen zu investieren.

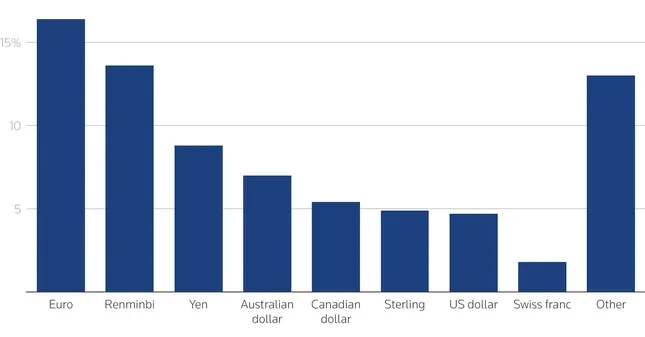

Im Gegensatz zum schwächelnden US-Dollar entwickeln sich der Euro und der Renminbi zu führenden Alternativen. Kurzfristig planen 16 Prozent der Zentralbanken, ihre Euroreserven zu erhöhen, im Vorjahr waren es nur 7 Prozent. Der Renminbi steht nun auf Platz zwei der bevorzugten Reservewährungen. Langfristig planen 30 Prozent der Zentralbanken, ihre Renminbi-Reserven in den nächsten zehn Jahren zu erhöhen. Damit könnte die Währung 6 Prozent der weltweiten Reserven ausmachen – das Dreifache ihres derzeitigen Anteils.

Auch der Euro dürfte sich deutlich erholen, insbesondere wenn die EU die Kapitalmarktintegration vorantreibt und einen gemeinsamen Anleihenmarkt entwickelt – ein Bereich, der den USA noch immer unterlegen ist. Experten wie Francesco Papadia (EZB) oder Kenneth Rogoff (Harvard) gehen davon aus, dass der Anteil des Euro an den weltweiten Reserven bereits in den nächsten zwei Jahren 25 % erreichen könnte.

Jahrelang hat die Rolle der Zentralbanken als langfristige Käufer dazu beigetragen, die US-amerikanischen Vermögensmärkte zu stabilisieren. Doch da sie nun beginnen, sich vom Dollar zurückzuziehen und nach Alternativen wie Gold, dem Euro und dem Yuan zu suchen, tritt die globale Währungsordnung in eine Phase bedeutender Umstrukturierungen ein.

Das schwindende Vertrauen in die „amerikanische Wirtschaftsüberlegenheit“ in Verbindung mit der geopolitischen Volatilität macht Investitionen, die einst als nachhaltig galten, anfällig für Kursrückgänge. Zwar gibt es keine Anzeichen für eine groß angelegte Flucht aus dem Dollar, doch die ruhigen Bewegungen im privaten und staatlichen Sektor sorgen für erhebliche Belastungen und werden voraussichtlich noch einige Zeit anhalten.

Quelle: https://baoquangninh.vn/dieu-nghiem-trong-dang-xay-ra-voi-dong-usd-3363940.html

![[Foto] Generalsekretär To Lam nimmt am 8. Kongress des Zentralkomitees der Partei für öffentliche Sicherheit teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/4/79fadf490f674dc483794f2d955f6045)

![[Foto] Feierliche Eröffnung des 8. Kongresses des Zentralkomitees der Partei für öffentliche Sicherheit, Amtszeit 2025–2030](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/4/f3b00fb779f44979809441a4dac5c7df)

![[Foto] Schüler der Binh Minh Grundschule genießen das Vollmondfest und erleben die Freuden der Kindheit](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/3/8cf8abef22fe4471be400a818912cb85)

![[Infografik] Bemerkenswerte Zahlen nach 3 Monaten „Neuordnung des Landes“](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/4/ce8bb72c722348e09e942d04f0dd9729)

Kommentar (0)