Viele „geldhaltende“ Anleger warten auf technische Anpassungen zur Auszahlung neuer Mittel – Illustrationsfoto

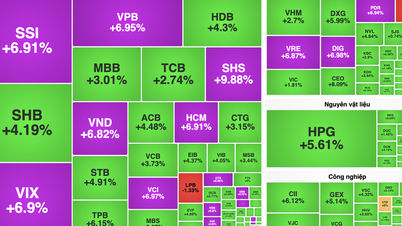

Der VN-Index hat die Handelswoche mit einer großen Amplitude und einem Plus von fast 40 Punkten abgeschlossen. Large-Cap-Aktien wie VIC (Vingroup), VHM (Vinhomes), MSN ( Masan ), TCB (Techcombank), VPB (VPBank) … konnten kontinuierlich an Punkten zulegen.

„Heißer“ Anstieg einiger Aktiengruppen

Da sich der Index seinem historischen Höchststand nähert, ist laut Analysten von VPBank Securities die Angst vor dem Verpassen (FOMO) deutlicher spürbar. Dementsprechend erreichte der Transaktionswert in der Sitzung am 18. Juli seinen höchsten Stand seit der Sitzung am 11. April 2025.

Gleichzeitig ignorierten die Anleger eine Reihe von Hindernissen wie heiße technische Indikatoren, Sitzungen mit Ablauf der Derivate und sogar die Nettoverkäufer ausländischer Anleger und pumpten weiterhin Geld in den Markt. Dies war die Hauptantriebskraft, die dem VN-Index half, fast 1.500 Punkte zu erreichen.

„Eröffnen Sie neue Kaufpositionen bei erneuten Tests der Unterstützungszone und zahlen Sie erst aus, wenn die Rückkehr der Nachfrage bestätigt ist“, empfehlen die Experten der VPBank.

In einem weiteren Gespräch mit Tuoi Tre Online sagte Herr Bui Van Huy, stellvertretender Vorstandsvorsitzender und Leiter der Investmentforschung bei der FIDT Investment Consulting and Asset Management Joint Stock Company, dass der Markt deutlich differenziert sei.

„Der starke Anstieg in letzter Zeit ist hauptsächlich auf Aktien zurückzuführen, die mit Vingroup und einigen privaten Unternehmen in Verbindung stehen und eine klare Wachstumsdynamik aufweisen. Bei einigen anderen Aktiengruppen ist der Kurs noch nicht stark gestiegen“, sagte Huy.

Laut Herrn Huy gibt es Aktien, die im Hinblick auf die Bewertung „teurer“ sind, aber auch Aktien, die immer noch günstig sind. Für Kleinanleger bieten sich zwar immer noch Chancen bei attraktiv bewerteten Aktien, das „Screening“ erfordert jedoch viel Erfahrung.

„Es stimmt nicht, dass billig bedeutet, dass man kaufen kann, wenn das Unternehmen keine Fundamentaldaten und kein Potenzial hat“, bemerkte Herr Huy und vermied damit die „FOMO-Falle“.

In einer genaueren Analyse wies Herr Huy darauf hin, dass zu den Aktiensektoren, die in letzter Zeit stark zugelegt haben, Immobilien, Wertpapiere und Banken gehören. Kurzfristig weist der VN-Index weiterhin einen Aufwärtstrend auf, der von technischen Korrekturen unterbrochen wird.

In Bezug auf die Cashflow-Trends sagte Herr Huy, dass der „spekulative“ Faktor ziemlich groß sei, was mit der Hochstufung Vietnams in eine Marktklasse (voraussichtlich im September) und den individuellen Entwicklungen der einzelnen Unternehmensgruppen zusammenhänge.

„Wenn Geld in die Wirtschaft gepumpt wird und gleichzeitig die Inflation steigt, sind die Anleger gezwungen, nach alternativen Anlagemöglichkeiten zu suchen. Wenn viel Geld vorhanden ist, steigen die Vermögenspreise. Billiges, reichlich vorhandenes Geld stützt den Aktienmarkt enorm“, sagte Herr Huy.

Kann der VN-Index 1.700 Punkte erreichen?

Frau Nguyen Thi Phuong Lam, Analysedirektorin bei Dragon Viet Securities (VDSC), kommentierte ebenfalls, dass der Neubewertungsprozess durch reichlich vorhandene Liquidität unterstützt werde.

Die Analysegruppe VDSC prognostiziert, dass der VN-Index in den nächsten 6 bis 8 Monaten in Richtung des Bereichs von 1.513 bis 1.756 Punkten tendieren könnte, was einem Anstieg von 6 bis 23 % gegenüber dem Schlusskurs vom 9. Juli 2025 entspricht.

Frau Lam glaubt, dass die direkten Auswirkungen der Zölle auf das Wirtschaftswachstum Vietnams im Jahr 2025 nicht allzu groß sein werden. Das Wachstum des EPS (Gewinn pro Aktie) des VN-Index wird im Jahr 2025 voraussichtlich 114 bis 120 VND erreichen, was einem Anstieg von 15 bis 22 % gegenüber dem gleichen Zeitraum des Vorjahres entspricht.

Darüber hinaus haben die VDSC-Experten auch den Zielbereich des KGV (Kurs-Gewinn-Verhältnis) für den VN-Index in den nächsten 6–8 Monaten auf 13,3–14,7 (im Vergleich zu 13,5–14,5 zuvor) angepasst, um positive unterstützende Faktoren wie eine lockere Fiskal- und Geldpolitik zu berücksichtigen, die zur Aufrechterhaltung niedriger Zinssätze beiträgt, sowie die Erwartung einer Marktverbesserung im September.

Der Bericht von FTSE Russell vom März 2025 zeigt, dass Vietnams Aufstieg zu einem Schwellenland sehr nahe ist. FTSE betont die Notwendigkeit, den Handelsmechanismus zu verbessern und transparentere und bequemere Konten für ausländische Investoren zu eröffnen.

Um dieser Anforderung nachzukommen, hat Vietnam zusätzliche Rundschreiben wie 18, 03 (nach Rundschreiben 68-2024) herausgegeben und KRX ab Mai 2025 offiziell betrieben.

Frau Lam sagte, dass der vietnamesische Markt, wenn die Aufwertung Wirklichkeit werde, große Kapitalströme aus globalen Referenzfonds im Wert von 1 Milliarde US-Dollar anziehen werde, was zu einer Verbesserung der Liquidität und Bewertung beitrage.

VDSC wies jedoch darauf hin, dass Anleger Risiken wie geopolitische Schwankungen, Wechselkursdruck im Falle einer Verzögerung der Zinssenkung durch die Fed und Unsicherheit hinsichtlich der Politik der Trump-Regierung im Auge behalten müssen.

„Diese Risiken sind jedoch meist nur gefährlich und können sich kurzfristig auf die Marktpsychologie auswirken. Es ist unwahrscheinlich, dass sie die Fundamentaldaten von Unternehmen beeinträchtigen, sofern sie nicht struktureller Natur sind“, kommentierte Frau Lam.

Darüber hinaus seien Vietnams Zölle derzeit zwar im Vergleich zu vielen anderen Ländern recht günstig, doch bestünden laut Frau Lam immer noch potenzielle Risiken, da die USA für eine Reihe von Branchen noch keine offizielle Entscheidung getroffen hätten und die Möglichkeit einer ungünstigen Auslegung des Begriffs „Umladung“ die langfristigen Produktions- und Exportpläne beeinträchtigen könnte.

Quelle: https://tuoitre.vn/giai-ma-suc-nong-chung-khoan-nha-dau-tu-tiep-tuc-day-tien-bat-chap-nhieu-chi-bao-20250719104935981.htm

Kommentar (0)