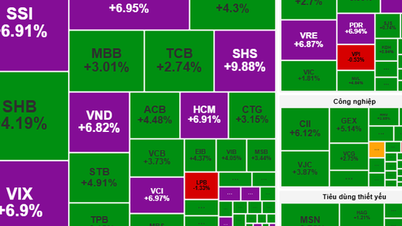

Die Nachfrage der Zentralbanken dominiert weiterhin den Goldmarkt und könnte ein Schlüsselfaktor dafür sein, warum das Edelmetall trotz steigender Anleiherenditen und anhaltender Stärke des US-Dollars weiterhin wichtige langfristige Unterstützungsniveaus hält.

China dominiert weiterhin den Goldmarkt

Der World Gold Council (WGC) hat gerade einen Bericht über die Goldkäufe der Zentralbanken veröffentlicht. Demnach kauften die Zentralbanken im August 77 Tonnen Gold, was einem Anstieg von 38 % gegenüber der Kaufmenge im Juli entspricht.

Der WGC stellte fest, dass die Zentralbanken in den vergangenen drei Monaten 219 Tonnen Gold gekauft haben. Analysten gehen davon aus, dass die Nachfrage der Zentralbanken in diesem Jahr voraussichtlich wieder steigen wird.

„Die jüngsten Käufe deuten darauf hin, dass Gold die Nettoverkäufe von April und Mai überwunden hat“, sagte Krishan Gopaul, leitender Analyst beim WGC, in dem Bericht.

Der Goldpreis ist in letzter Zeit stark gefallen und hat die Marke von 1.900 USD/Unze „durchbrochen“, als der USD stark anstieg. Doch ohne diesen Faktor hätte das Edelmetall in Wirklichkeit „gestürzt“ werden können. Illustratives Foto

„Daher glauben wir, dass der langfristige Trend einer gesunden Nachfrage der Zentralbanken intakt bleibt“, sagte Krishan Gopaul optimistisch.

Obwohl die Nachfrage weiterhin stark ist, merkte Gopaul an, dass die Käufe auf eine Handvoll Zentralbanken beschränkt seien. China dominiert den Markt weiterhin, nachdem es im August 29 Tonnen Gold gekauft hat.

Seit Beginn der Goldkauforgie im vergangenen November hat die People’s Bank of China ihre Goldreserven um 217 Tonnen auf insgesamt 2.165 Tonnen erhöht, was etwas mehr als 4 % ihrer gesamten Devisenreserven entspricht.

Auch die polnische Nationalbank bleibt ein bedeutender Käufer, nachdem sie im August 18 Tonnen Gold gekauft hat. Gopaul sagte, die Bank habe in diesem Jahr bisher 88 Tonnen Gold gekauft und strebe an, ihr angekündigtes Ziel von 100 Tonnen im Jahr 2021 zu erreichen.

Gopaul wies darauf hin, dass Polens Goldreserven mit 314 Tonnen derzeit 11 % seiner gesamten Devisenreserven ausmachen.

Eine weitere Zentralbank, die der WGC aufmerksam beobachtet, ist die Türkei, die im August 15 Tonnen Gold kaufte. Nach einem erheblichen Ausverkauf im April und Mai baut die Zentralbank ihre Reserven weiter auf.

Zu den weiteren Käufern unter den Zentralbanken zählen Usbekistan, das seine Goldreserven auf 9 Tonnen erhöhte, die Reserve Bank of India, die Tschechische Nationalbank und die Monetary Authority of Singapore, die im August jeweils 2 Tonnen des Edelmetalls kauften, sowie die Nationalbank der Kirgisischen Republik, die 1 Tonne kaufte.

Der WGC erklärte, es habe im vergangenen Monat keine nennenswerten Goldverkäufer gegeben. Gopaul erklärte jedoch, man prüfe Berichte, denen zufolge die bolivianische Zentralbank ihre 17 Tonnen Goldreserven „monetarisiert“ habe, wie aus einem Bloomberg-Bericht hervorgeht.

„Sollte sich dies bestätigen, würde dies einen Rückgang der Goldreserven des Landes um 40 % (nach Gewicht) bedeuten. Bis dahin besteht jedoch weiterhin Unklarheit über den Zweck der „Monetarisierung“. Derzeit sind keine Daten zu den Goldreserven der bolivianischen Zentralbank nach April verfügbar, daher warten wir auf weitere Informationen“, sagte Gopaul.

Zentralbanken stützen Goldpreis

Der WGC betrachtet die Goldnachfrage der Zentralbanken als eine wichtige Stütze des Edelmetallmarktes, der im Jahr 2023 größtenteils eine schwache Investitionsnachfrage verzeichnete.

Analysten weisen darauf hin, dass steigende Anleiherenditen ein schwieriges Umfeld für Edelmetalle geschaffen haben, da sie die Opportunitätskosten für das Halten eines nicht rentablen Vermögenswerts erhöhen.

Der Gegenwind war in den letzten Wochen deutlich spürbar: Die Rendite zehnjähriger Staatsanleihen stieg auf ein 16-Jahres-Hoch und liegt nun bei über 4,7 Prozent. Diese Woche stieg die Rendite 30-jähriger Staatsanleihen erstmals seit 2007 auf 5 Prozent, was den Goldpreis unter 1.900 Dollar je Unze fallen ließ.

Auch die Investitionsnachfrage nach dem weltweit größten börsengehandelten Goldprodukt (NYSE: GLD) fiel auf den niedrigsten Stand seit August 2019, da die Anleger den Markt verließen.

Gold-Futures zur Lieferung im Dezember testen derzeit eine wichtige Unterstützungsmarke bei 1.830 Dollar pro Unze. Analysten gehen davon aus, dass ein Durchbruch dieses Niveaus zu einem Preisrückgang auf 1.800 Dollar pro Unze führen könnte.

Trotz des starken Verkaufsdrucks auf Gold weisen Analysten darauf hin, dass der Goldpreis im Hinblick auf die Anleiherenditen recht widerstandsfähig ist. In einem aktuellen Interview mit Kitco News sagte Colin Cieszynski, Chef-Marktstratege bei SIA Wealth Management, dass der Goldpreis im aktuellen Umfeld unter 1.800 Dollar bleiben werde.

James Robertson, Analyst bei Grant's Interest Rate Observer, sagte, die Nachfrage der Zentralbanken habe den Goldmarkt völlig verändert. Er fügte hinzu, er rechne damit, dass die Zentralbanken weiterhin Gold kaufen würden, da die Länder sich vom US-Dollar abwenden würden.

„Gold ist für die Zentralbanken der Schwellenländer die einzige Möglichkeit, dem durch den US-Dollar verursachten Währungschaos zu entkommen“, sagte er.

[Anzeige_2]

Quelle

![[Foto] Premierminister Pham Minh Chinh leitet eine Sitzung des Ständigen Regierungsausschusses, um Hindernisse für Projekte zu beseitigen.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/06/1759768638313_dsc-9023-jpg.webp)

![[Foto] Premierminister Pham Minh Chinh leitete eine Sitzung des Lenkungsausschusses zur Anordnung öffentlicher Dienstleistungseinheiten unter Ministerien, Zweigstellen und Kommunen.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/06/1759767137532_dsc-8743-jpg.webp)

Kommentar (0)