Am Morgen des 29. April fand die Jahreshauptversammlung 2024 der Aktionäre der Vietnam Prosperity Joint Stock Commercial Bank ( VPBank , HoSE: VPB) erfolgreich statt.

Für 2024 genehmigten die Aktionäre der VPBank einen Gewinn vor Steuern in Höhe von 23.165 Milliarden VND, was einer Steigerung von 22 % gegenüber dem Vorjahresergebnis entspricht. Davon entfallen 20.709 Milliarden VND auf die VPBank, 1.200 Milliarden VND auf FE Credit, 1.902 Milliarden VND auf VPBank Securities und 873 Milliarden VND auf OPES Insurance.

Die Bank strebt außerdem einen ausstehenden Kreditsaldo von 752.104 Milliarden VND an, was einer Steigerung von 25 % gegenüber 2023 entspricht. Die oben genannte Wachstumsrate basiert auf den Bedürfnissen und Kapazitäten der Bank.

FE Credit ist der „dunkle Fleck“ der VPBank im Jahr 2023

Nguyen Duc Vinh, Generaldirektor der VPBank, erklärte auf dem Kongress, dass objektive Faktoren wie die schwache Erholung der Wirtschaft und drei Marktkrisen (Liquidität, Anleihen und Immobilienmarkt) sich negativ auf die Leistung des Bankensektors im Allgemeinen und der VPBank im Besonderen ausgewirkt hätten.

Insbesondere betonte Herr Vinh, dass der Verlust von fast 3.700 Milliarden VND, den FE Credit verzeichnete, die Endergebnisse der Bank beeinträchtigt habe, und kommentierte, dass dies der „dunkle Fleck“ der Bank im Jahr 2023 sei.

Der Bankchef sagte jedoch auch, dass die meisten Kreditinstitute im schwierigen Kontext des Jahres 2023 geringere Einnahmen haben werden und dass „FE Credit den größten Umfang hat und daher am meisten tragen muss“.

Das Lageupdate für das erste Quartal 2024 zeigt, dass das Auszahlungswachstum von FE Credit im ersten Quartal des Jahres mehr als 20 % erreichte und die Forderungsausfallquote von über 20 % auf unter 20 % sank. Nach der Umstrukturierung konnte FE Credit ein neues Kundenportfolio gewinnen, das dem Unternehmen neue Kunden bringen und den Geschäftsrückgang stoppen dürfte.

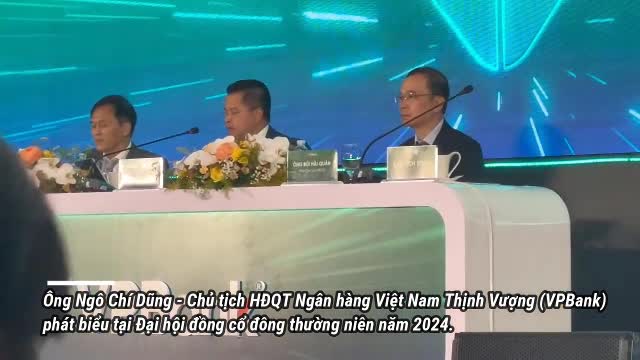

Übersicht zur VPBank-Hauptversammlung 2024.

„Der Fahrplan für die Überwindung der Verlustsituation von FE Credit liegt vor. Der Vorstand ist überzeugt, dass 2024 ein entscheidendes Jahr ist. FE Credit selbst hat Potenzial. Wir gehen davon aus, dass der Gewinn von FE Credit ab 2025 wieder 3.000 bis 4.000 Milliarden VND erreichen wird“, sagte Herr Vinh.

Der Generaldirektor der VPBank sagte, das Wachstumsziel für 2022 bis 2026 habe sich nicht geändert. Wenn die vergangenen Jahre irgendwo schleppend verlaufen seien, werde der Vorstand in den kommenden Jahren, insbesondere im Zeitraum 2024 bis 2025, das Wachstum fördern, überwinden und wiedererlangen müssen.

Für 2024 gibt es 5 Hauptwachstumsausrichtungen: Fokussierung auf die Qualität der Vermögenswerte, Synchronisierung aller Kundensegmente, Förderung nachhaltiger Entwicklungsstrategien, Konsolidierung von Technologieplattformen und Ausbau des Mehrwerts für Kunden durch das digitale Ökosystem, Nutzung von Entwicklungsmöglichkeiten und Auffinden neuer Wachstumstreiber im Ökosystem.

„Unter schwierigen Bedingungen könnten wir auf Einkommens- und Gewinnschwierigkeiten stoßen, aber wir werden nicht aufhören, in die Stiftung zu investieren, um uns auf einen Durchbruch vorzubereiten“, sagte Herr Vinh.

VPBank gewinnt aus finanzieller Sicht nichts bei der Umstrukturierung der Zero-Dong-Bank

Nach der Rückstellung verbleiben der VPBank 8.353 Milliarden VND. Im Jahr 2024 plant die Bank, 7.934 Milliarden VND für die Ausschüttung von Bardividenden zu verwenden, was einem Satz von 10 % entspricht. Nach Ausschüttung der Dividenden verbleiben 418,6 Milliarden VND. Die Dividenden werden im zweiten und dritten Quartal 2024 ausgeschüttet.

In Bezug auf die Dividendenausschüttung sagte der Vorstandsvorsitzende der VPBank, Ngo Chi Dung, dass die VPBank bei der Jahreshauptversammlung 2023 ihre Zusage gegenüber den Aktionären aufrechterhalten werde, den Aktionären fünf Jahre in Folge Bardividenden auszuzahlen.

Auf der Versammlung stimmten die Aktionäre der VPBank auch der Teilnahme an der Umstrukturierung der Zero-Dong-Bank zu. Der Vorsitzende der Bank sagte, dass nicht alle Banken hinsichtlich ihrer finanziellen Leistungsfähigkeit und Managementkapazität in der Lage seien, die Zwangsübertragung schwacher Banken durchzuführen, da diese Banken große Verluste und uneinbringliche Forderungen angehäuft hätten.

„Die VPBank ist etwas Besonderes, weil die Beteiligung von SMBC uns zu einer großen Kapitalbasis verhilft. Die Teilnahme an der Zero-Dong-Bank-Restrukturierung bringt der VPBank aus finanzieller Sicht keinen Nutzen, wird ihr aber in anderen Aspekten Vorteile bringen, wie beispielsweise ein über dem Branchendurchschnitt liegendes Kreditwachstum. Zusammen mit der Möglichkeit, einen Spielraum von 30 % im Ausland zu eröffnen, ist dies eine wichtige Voraussetzung für die baldige Erhöhung der Kapitalausstattung der VPBank“, sagte Herr Dung.

Darüber hinaus sind die Führungskräfte der Bank davon überzeugt, dass die Beteiligung der VPBank an der Umstrukturierung der Zero-Dong-Bank zur Verbesserung des allgemeinen Bankensystems beitragen wird und dass sie einen Beitrag zum System leistet, wenn sie über die Kapazität, Strategie und den entsprechenden Mechanismus verfügt.

Generaldirektor Nguyen Duc Vinh äußerte sich deutlicher zur Unterstützung durch SMBC und sagte, dass SMBC der VPBank dabei helfe, ihre Compliance-Management-Kapazitäten zu verbessern, sodass die VPBank ihren Index in Bereichen, in denen die VPBank Vorteile hat, schrittweise näher an internationale Praktiken heranführen könne.

„Die Stärke von SMBC ist günstiges Kapital, daher unterstützt sie die VPBank in großem Umfang mit Kapital. Früher war die VPBank eine Privatkundenbank mit Schwerpunkt auf KMU. Mit SMBC ist die VPBank nun eine Mehrzweckbank, die sich nicht nur auf KMU, sondern auch auf Großunternehmen konzentriert“, erklärte Herr Vinh.

Immobilienschulden haben ein sehr hohes Lösungspotenzial

Bei der Einschätzung des Kreditpotenzials im Immobiliensektor im Jahr 2024 sagte der Generaldirektor der Bank, dass es sich um eine vielversprechende Branche handele, die der Bank viele Vorteile bringe. Derzeit beträgt der Anteil der Kredite dieser Gruppe an den gesamten ausstehenden Krediten der VPBank 19 % für Immobilien- und Bauunternehmen und 16 % für Wohnungsbaudarlehen.

„Die VPBank ist einer der drei größten Hypothekenbanken auf dem Markt. Das Hypothekengeschäft bleibt auch in diesem Jahr ein wichtiges Segment der VPBank. Bei Problemen ist die Immobilienfinanzierung wahrscheinlich in Schwierigkeiten, aber Immobilienkredite sind auch die Kredite mit dem höchsten Lösungspotenzial. Die reale Verlustrate in diesem Sektor ist zudem niedriger als in vielen anderen Sektoren“, analysierte Herr Vinh.

Das Präsidium leitete die ordentliche Hauptversammlung 2024 der VPBank.

Der Vorsitzende Ngo Chi Dung merkte außerdem an, dass die Immobilienkreditvergabe zwar ein vielversprechendes Feld sei, in letzter Zeit jedoch viele negative Auswirkungen gehabt habe. Die Bank unterscheide jedoch klar zwischen normalen Wohnungsprodukten und hochspekulativen Produkten, um zu entscheiden, ob sie eine Finanzierung vergibt oder nicht.

Dementsprechend unterliegt dieses Segment stets einer strengen Kontrolle durch die Bank, verfügt über vollständige Rechtsdokumente und konzentriert sich auf Segmente mit echtem Kauf-/Wohnbedarf.

Auf Fragen der Aktionäre zum Umgang mit uneinbringlichen Forderungen im Jahr 2024 antwortete Herr Ngo Chi Dung, dass die Bank in diesem Jahr darauf abziele, die uneinbringlichen Forderungen unter 3 % zu halten.

Es wird erwartet, dass die VPBank im Jahr 2024 13,5 Milliarden Euro für Risikovorsorgen zurücklegt und 3 Milliarden Euro aus uneinbringlichen Forderungen zurückerhält. Es wird erwartet, dass die uneinbringlichen Forderungen in den letzten Monaten des Jahres allmählich abnehmen und sich ab 2025 gut erholen. Im Falle einer besseren Performance werden die Rücklageneinsparungen zu zukünftigen Gewinnen der Bank .

[Anzeige_2]

Quelle

![[Foto] Eröffnung der 13. Konferenz des 13. Zentralkomitees der Partei](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/6/d4b269e6c4b64696af775925cb608560)

![G-DRAGON WORLD TOUR [Übermensch]: Die globale Ikone kehrt mit der mit Spannung erwarteten Tour zurück](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/10/3/676b6484b7bb4ffabdfd96de39bee896)

Kommentar (0)