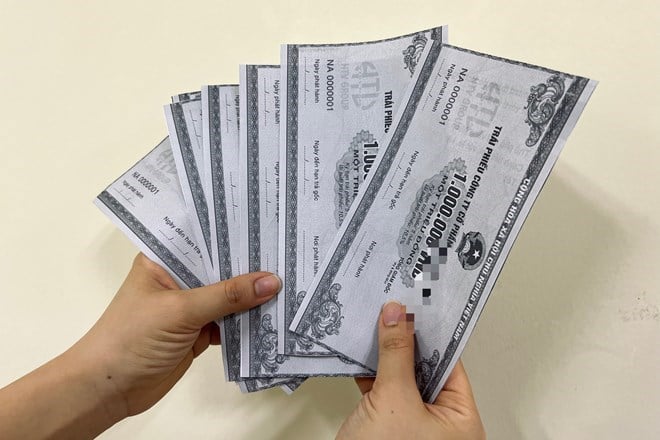

Anleihen im Wert von 234 Billionen VND werden 2024 fällig

Der Markt für private Unternehmensanleihen erholte sich 2023 leicht. Der Wert der Neuemissionen erreichte 345,8 Billionen VND, ein Plus von 8,6 % im Vergleich zum gleichen Zeitraum. Insbesondere die öffentlich ausgegebenen Unternehmensanleihen verzeichneten ein bemerkenswertes Wachstum und erreichten 37 Billionen VND, ein Plus von 74,6 %.

FiinRatings schätzt, dass der Wert der fälligen Unternehmensanleihen im Jahr 2024 234 Billionen VND erreichen wird, ein Anstieg von 6,47 % gegenüber dem Vorjahr. Davon entfallen mehr als 41 % auf den Immobiliensektor, gefolgt von Kreditinstituten mit 22,2 %. Im Vergleich zu 2023 wird der Markt durch die zuvor durch Dekret 08 verlängerten Anleihen mit verspäteter Tilgung/Zinsrückzahlung zusätzlich belastet, wobei der geschätzte Wert 99,7 Billionen VND betragen wird.

„Der Zahlungsdruck von Immobilienunternehmen dürfte schwer zu lindern sein, da sich der Markt noch nicht vollständig erholt hat, aufgrund politischer Verzögerungen weiterhin rechtliche Probleme bestehen und die Unternehmen Zeit brauchen, um ihren operativen Cashflow wieder ins Gleichgewicht zu bringen. Das Risiko von Zahlungsverzug am Markt wird zudem aufgrund einiger ausgelaufener verlängerter Bestimmungen in Dekret 08 und des Drucks durch Anleiheemissionen mit Rückkaufverpflichtungen im Jahr 2024 steigen“, sagte ein Experte von FiinRatings.

FiinRatings erwartet, dass der Markt für Unternehmensanleihen im Jahr 2024 eine neue, strengere Entwicklungsphase mit höheren Anforderungen an alle Marktteilnehmer einleitet und so zu einer allmählichen Erholung der Emissionstätigkeit für neue Anleihen beiträgt. Zahlreiche Regelungen des Dekrets 65/2022/ND-CP, das 2024 in Kraft tritt, werden allen Beteiligten strengere Disziplin auferlegen und die Wiederherstellung des Marktvertrauens unterstützen. Die hohe Emissionsnachfrage der Bankengruppen zur Ergänzung ihrer Kapitalquellen und zur Erfüllung finanzieller Sicherheitsindikatoren wird den Anleihenmarkt im Jahr 2024 prägen.

Die Anwendung des Dekrets 65 erfordert einen Fahrplan zur Schaffung eines Entwicklungsmarktes.

Laut Dr. Can Van Luc, Chefökonom des BIDV , ist die Anwendung des Dekrets Nr. 65/2022/ND-CP notwendig, erfordert jedoch einen Fahrplan und ein Gleichgewicht, um weiterhin einen sich entwickelnden Markt aufzubauen.

Mit dem Dekret 08/2023/ND-CP werden drei Bedingungen geändert. Die Bedingung der Angebotsfrist von 60 Tagen bleibt davon unberührt. Die wichtigste ist jedoch die Bedingung für professionelle Investoren. Diese muss genauer geprüft werden. Soll sie verlängert werden und wie? Wenn wir einen gesunden Markt wollen, der die richtigen Käufer mit Wissen, Erfahrung und Verständnis anspricht, werden wir weiterhin die Bedingungen und Konditionen für professionelle Investoren gemäß Dekret Nr. 65 anwenden.

Darüber hinaus sollten die Vorschriften zur Kreditwürdigkeitsbewertung von Unternehmen mit Emittenten einem geeigneteren Fahrplan folgen. Derzeit gibt es im ganzen Land nur drei Ratingagenturen für Unternehmen, die Anleihen emittieren, und, was noch wichtiger ist, die Kultur und Gewohnheiten der Emittenten, die Ratingdienstleistungen in Anspruch nehmen, haben sich offensichtlich noch nicht herausgebildet.

Daher ist Dr. Can Van Luc der Ansicht, dass es notwendig ist, einen geeigneten Fahrplan für die Regulierung der Kreditwürdigkeit in Betracht zu ziehen und insbesondere Gruppen danach zu klassifizieren, welche Gruppen eine Kreditwürdigkeit benötigen und welche nicht. Beispielsweise benötigen Geschäftsbanken keine Kreditwürdigkeit, da sie zum klaren Zweck der Erhöhung des Kernkapitals emittieren und zweitens vom Staat hinsichtlich der Sicherheitskoeffizienten streng kontrolliert werden.

[Anzeige_2]

Quelle

![[Foto] Präsident Luong Cuong nimmt am 80. Jahrestag des traditionellen Tages der vietnamesischen Anwälte teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760026998213_ndo_br_1-jpg.webp)

![[Foto] Generalsekretär To Lam besucht den Kieng Sang Kindergarten und das nach Onkel Ho benannte Klassenzimmer](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760023999336_vna-potal-tong-bi-thu-to-lam-tham-truong-mau-giao-kieng-sang-va-lop-hoc-mang-ten-bac-ho-8328675-277-jpg.webp)

![[Foto] Premierminister Pham Minh Chinh leitet eine Sitzung des Ständigen Regierungsausschusses zur Überwindung der Folgen von Naturkatastrophen nach Sturm Nr. 11](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759997894015_dsc-0591-jpg.webp)

Kommentar (0)