Börsenperspektive Woche 8-13/4: Kurzfristige Risiken nehmen tendenziell zu

Der Markt neigt nun eher zu kurzfristigen Spekulationen, die sich für Positionen eignen, die zu hohen Preisen verkauft und zu niedrigen Preisen zurückgekauft wurden. Neue Kaufpositionen müssen sorgfältiger bewertet und ausgewählt werden.

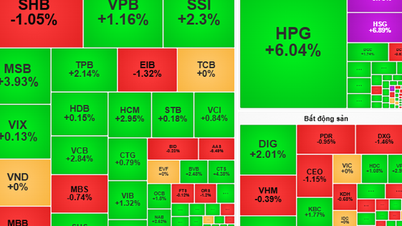

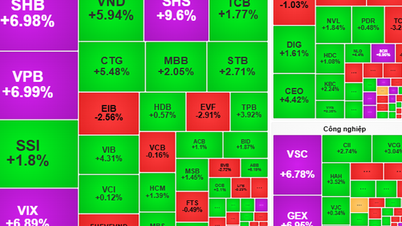

Die erste Aprilwoche verlief für den Aktienmarkt nicht sehr positiv. Der VN-Index geriet in einen Abwärtstrend, als er unmittelbar nach der Annäherung an die starke Widerstandszone um 1.290 – 1.300 Punkte auf zunehmenden Verkaufsdruck stieß. Der Cashflow schien bei Aktien selektiv zu sein, da es keine spezifische führende Industriegruppe gab.

Lichtblicke kamen von Immobilien- sowie Öl- und Gasaktien. Starke Korrekturen gab es hingegen bei der Bankengruppe und anderen wichtigen Aktien wie HPG undFPT .

Insbesondere die Bankengruppe übte den größten Druck aus und führte zu einem Punkteverlust des VN-Index im Laufe der Woche. Diese Gruppe, darunter CTG, BID, MBB und TCB, belegte die ersten vier Plätze im Hinblick auf den negativen Einfluss auf den Index und nahm dem VN-Index insgesamt 10,3 Punkte ab. Darüber hinaus befanden sich in den Top 10 weitere Bankcodes wieACB , VIB und STB. In der Aufwärtsbewegung führten HVN und NVL mit Zuwächsen von 15,2 % bzw. 6 % die Gruppe an, die den VN-Index positiv beeinflusste.

Am Ende der Woche sank der VN-Index im Vergleich zur Vorwoche um 2,23 % auf 1.255,11 Punkte und testete damit erneut die höchste Preiszone im Jahr 2023, die 1.245 Punkten – 1.255 Punkten entspricht. Der VN-Index übertrifft weiterhin wichtige mittel- und langfristige Widerstandszonen wie 1.200 Punkte und 1.250 Punkte.

Im Laufe der Woche erreichte die Liquidität an der HoSE 127.065 Milliarden VND, ein Anstieg von 12,4 % gegenüber der Vorwoche. Ausländische Investoren verkauften weiterhin im Wert von 2.182 Milliarden VND. Im Vergleich zu den Vorwochen reagierten ausländische Investoren diese Woche weniger negativ, als sie in den letzten beiden Sitzungen der Woche erneut Nettokäufe tätigten, wenn auch in geringem Umfang. Die größten Nettoverkäufer der Woche waren VHM (654 Milliarden VND), MSN (526 Milliarden VND) und SSI (491 Milliarden VND). Die größten Nettokäufer waren MWG mit einem Wert von 391 Milliarden VND und NVL (201 Milliarden VND).

Laut Phan Tan Nhat, Leiter der Analysegruppe der SHS Securities Company, wirkten sich mehrere Gründe in der vergangenen Woche negativ auf den Markt aus, darunter (1) der starke Anstieg des Wechselkurses. (2) Die Renditen von Staatsanleihen stiegen und durchbrachen den Abwärtstrend, der seit Oktober 2022 anhält. Vietnams 10-jährige Staatsanleihen erreichten letzte Woche zeitweise 2,92 %, ein starker Anstieg gegenüber 2,3 % Anfang Januar 2024, was den Cashflow in den Aktienmarkt beeinträchtigte. Darüber hinaus haben viele Codes/Codegruppen nach fünf Monaten des Preisanstiegs um 50–100 % stark zugelegt, was zu Gewinnmitnahmedruck führte.

Letzte Woche war der Markt stark differenziert. Positiv ist, dass der mittelfristige Cashflow weiterhin im Markt aufrechterhalten wird und gut zirkuliert, wie z. B. der Anstieg bei Öl- und Gasaktien, als viele Codes nach einer 5-6-monatigen Akkumulationsphase letzte Woche stark im Preis gestiegen sind, oder Codes im Immobilienbereich. Die meisten von ihnen stehen jedoch unter Druck, Gewinne mitzunehmen und nach einer Phase guter Preissteigerungen kräftig zu verkaufen, wie z. B. Bankcodes, Industrieparks und Wertpapiere.

Bemerkenswerte Informationen der Woche: Laut Daten des Vietnam Securities Depository (VSD) stieg die Zahl der Konten inländischer Anleger im März 2024 um 163.621 Konten, die Zahl der Neueröffnungen nimmt angesichts sinkender Zinsen und kontinuierlich steigender Goldpreise zu, die Immobilienbranche hat immer noch Probleme, das Vertrauen in Anleihen ist noch nicht wiedergewonnen, Wertpapiere sind die erste Wahl.

Eine weitere positive Nachricht ist, dass die Vietcombank ihre Sparzinsen offiziell angepasst hat. Für Privatkunden hat die VCB den Zinssatz für Laufzeiten von einem bis neun Monaten um 0,1 Prozentpunkte gesenkt. Für institutionelle Kunden hat die Vietcombank den durchschnittlichen Sparzinssatz für Laufzeiten von einem bis zwölf Monaten ebenfalls um 0,1 Prozentpunkte gesenkt.

Technisch gesehen ist der VN-Index, nachdem er nicht wieder auf den alten Höchststand von 1.290 ansteigen konnte, in drei aufeinanderfolgenden Sitzungen deutlich gefallen, was ein beunruhigendes Zeichen für den kurzfristigen Trend ist.

Die psychologische Unterstützungsmarke von 1.250 Punkten könnte dem Index in der nächsten Woche zu einer ausgeglicheneren Lage verhelfen. Um dem kurzfristigen Abwärtstrend zu entkommen, benötigt der VN-Index jedoch Zeit, sich zu stabilisieren und eine Basis zu schaffen. Anleger sollten die Entwicklung des Index bei 1.250 Punkten und möglicherweise auch bei 1.230 Punkten genau beobachten, falls der VN-Index seinen Rückgang nicht gestoppt hat. Es ist zu beachten, dass die Marktrisiken steigen.

Handelsstrategie für die nächste Woche: Kurzfristige Anleger konzentrieren sich auf die Verwaltung ihrer Positionen und halten die Aktienanteile auf einem ausgewogenen Niveau. Sie können in der Korrekturphase eine schrittweise Erhöhung der Aktienbestände in Betracht ziehen.

Mit langfristigem Kapital halten Anleger weiterhin Aktien mit guten Fundamentaldaten und positiven Aussichten auf Kursziele. Anleger mit hoher Cash-Quote können die kurzfristige Unterstützungszone von 1.250 Punkten in Betracht ziehen, um ihre Positionen zu erhöhen.

Die überwachten Branchen sind Immobilien, Öl und Gas, Export, Konsumgüter, Stahl – verzinkter Stahl.

Herr Nhat prognostiziert, dass sich der Markt in der nächsten Woche weiterhin stark differenzieren wird. Unter Verkaufsdruck stehende Codes und Codegruppen werden sich erholen und akkumulieren, während der kurzfristige und spekulative Cashflow bei Codes, die sich in der vergangenen Woche positiv entwickelt haben, weiter steigen könnte. Bleibt der VN-Index weiterhin unter Verkaufsdruck, wird er sich erholen und einen ausgeglichenen Boden im Preisbereich von etwa 1.240 Punkten bilden und im Preisbereich von 1.240-1.245 bis 1.265-1.270 Punkten akkumulieren.

Allerdings neigt der Markt derzeit eher zu kurzfristigen Spekulationen, die sich für Positionen eignen, die zu hohen Preisen verkauft und zu niedrigen Preisen zurückgekauft wurden. Neue Kaufpositionen müssen sorgfältiger und selektiver bewertet werden, wobei nach und nach qualitativ hochwertige Aktien angehäuft werden müssen, die in der vergangenen Woche starkem Abwärtsdruck ausgesetzt waren, wie etwa Industriepark-, Seehafen- und Energieaktien.

Aus einer vorsichtigen Investitionsperspektive ist Herr Nhat der Ansicht, dass Anleger die Veröffentlichung von Informationen (1) zur Situation der gesamten Margin-Schulden und der insgesamt verfügbaren Barmittel der Investoren in Unternehmen am Ende des ersten Quartals 2024 abwarten sollten, um eine gründlichere Bewertung vornehmen zu können. Es wird erwartet, dass die gesamten Margin-Schulden am Ende des ersten Quartals 195.000 bis 200.000 Milliarden VND erreichen könnten, was einen ziemlich hohen Anteil darstellt. (2) Es ist notwendig, die Veröffentlichung von Informationen zu den Geschäftsergebnissen im ersten Quartal 2024 abzuwarten, um die Geschäftsentwicklung, den Cashflow und die Bilanz der interessierten Unternehmen zu bewerten, bevor neue Investitionsentscheidungen getroffen werden.

[Anzeige_2]

Quelle

![[Foto] Premierminister Pham Minh Chinh leitet die Online-Konferenz der Regierung mit den Gemeinden](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/5/264793cfb4404c63a701d235ff43e1bd)

![[Foto] Premierminister Pham Minh Chinh startete eine Spitzennachahmungskampagne, um anlässlich des 14. Nationalen Parteitags Erfolge zu erzielen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/5/8869ec5cdbc740f58fbf2ae73f065076)

![[VIDEO] Zusammenfassung der Zeremonie zum 50. Jahrestag von Petrovietnam](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/10/4/abe133bdb8114793a16d4fe3e5bd0f12)

![[VIDEO] GENERALSEKRETÄR VON LAM VERLEIHT PETROVIETNAM 8 GOLDENE WORTE: „PIONIER – EXZELLENZ – NACHHALTIG – GLOBAL“](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/23/c2fdb48863e846cfa9fb8e6ea9cf44e7)

Kommentar (0)