Der Markt findet ein Gleichgewicht.

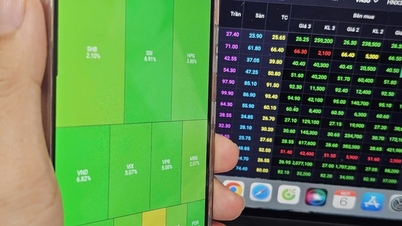

Nach einem Rückgang von 10,9 % im Oktober schätzte das Analyseteam der VNDIRECT Securities Company, dass der Markt nach einer Gleichgewichtszone sucht. Kurzfristige Anleger sollten das Bottom Fishing einschränken und auf positivere Makro- und Marktsignale warten. VNDIRECT erwartet, dass die 1.000-Punkte-Zone (+/- 20 Punkte) die Unterstützungszone für den Gesamtmarkt darstellt.

Laut VNDIRECT können kurzfristige Anleger wieder aktiv handeln, wenn der Markt die folgenden Faktoren erfüllt. Erstens weist der Markt einen führenden Aktienfluss auf und zieht Cashflow an (Bildung eines Tiefs vor dem VN-Index). Zweitens weisen die Tiefststände eine Handelsliquidität auf, die mindestens 1,2-mal höher ist als der Durchschnitt der letzten 20 Handelssitzungen und deutlich ansteigt. Die folgenden Handelssitzungen werden die Liquidität weiter verbessert haben. Drittens können vorsichtige Anleger handeln, wenn der VN-Index die Abwärtstrendkanäle verlässt und über die MA-Linien steigt.

Die EVS Securities Company hat basierend auf aktuellen Analysen und Bedingungen zwei Szenarien vorgeschlagen. Im positiven Szenario (50 % Wahrscheinlichkeit) wird sich der VN-Index nach Erreichen eines Tiefpunkts seitwärts bewegen, um das Angebot zu akkumulieren und zu verknappen. Es wird angemessene Erholungsphasen mit dem Diskontsatz der letzten zwei Monate geben.

Im zweiten, vorsichtigeren Szenario (50 % Wahrscheinlichkeit), wenn der VN-Index Anzeichen einer Erholung zeigt, muss bei Investitionsentscheidungen auf die Liquidität der Verkäufer geachtet oder der Aktienanteil reduziert werden, da der Angebotsdruck aus dem 1.200-Punkte-Bereich sehr groß ist.

Renditen von US- Staatsanleihen erreichen Höchststand, Aktien werden sich erholen

Das größte Marktrisiko geht nach Einschätzung der Expertengruppe von VNDIRECT derzeit von den steigenden Renditen der US-Staatsanleihen aus. Sobald die Renditen der US-Staatsanleihen ihren Höhepunkt erreichen, besteht für den Aktienmarkt eine gute Chance, sich zu erholen.

Das Risiko einer Rezession in den USA wurde bereits erwähnt, als die Renditekurve der US-Anleihen invertierte. Experten zufolge zeigen die aktuellen makroökonomischen Daten dies jedoch nicht eindeutig. Daher besteht kein Grund zur Besorgnis und sollte weiterhin beobachtet werden.

„Obwohl kurzfristige Marktrisiken weiterhin bestehen, ist dies mit einem Bewertungsabschlag nahe dem mittelfristigen Tiefpunkt im November 2022 und dem COVID-19-Tiefpunkt ein guter Zeitpunkt für mittel- und langfristige Anleger, mit der Aktienakkumulation für 2024 zu beginnen“, sagte VNDIRECT.

In diesem Zusammenhang sollten Anleger darauf achten, den Einsatz von Margin-Hebeln bei der Aktienausschüttung mittel- und langfristig zu begrenzen. Investieren Sie nicht in eine einzelne Aktie oder Branchengruppe. Vermeiden Sie es, große Geldbeträge auf einmal zu investieren. Anleger können langfristige Investitionen in mehrere Teile aufteilen und diese langsam auszahlen oder die Methode der Vermögensausschüttung anwenden.

Zu den potenziellen Aktien zählen Aktien, die von der Erholung der Exporte profitieren, sowie Aktien öffentlicher Investitionen. Darüber hinaus gibt es einige Immobilienaktien mit einer gesunden Finanzlage, die in der kommenden Zeit durchstarten werden, wenn die (geänderten) Gesetzesentwürfe für die Immobilienbranche offiziell von der Nationalversammlung verabschiedet werden und in Kraft treten.

[Anzeige_2]

Quelle

![[Foto] Ho-Chi-Minh-Stadt erstrahlt am Vorabend des 1. Parteitags (2025–2030) in Fahnen und Blumen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760102923219_ndo_br_thiet-ke-chua-co-ten-43-png.webp)

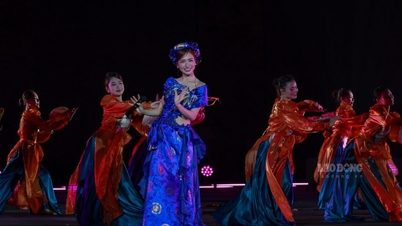

![[Foto] Eröffnung des Weltkulturfestivals in Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760113426728_ndo_br_lehoi-khaimac-jpg.webp)

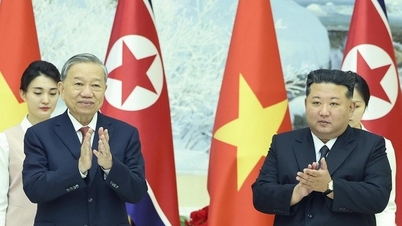

![[Foto] Der Generalsekretär nimmt an der Parade zur Feier des 80. Jahrestages der Gründung der Koreanischen Arbeiterpartei teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760150039564_vna-potal-tong-bi-thu-du-le-duyet-binh-ky-niem-80-nam-thanh-lap-dang-lao-dong-trieu-tien-8331994-jpg.webp)

Kommentar (0)