証券委員会は、証券譲渡時の納税規定の改正を含む、 財務省に提出する個人所得税法案の草案に対する意見募集を発表した。

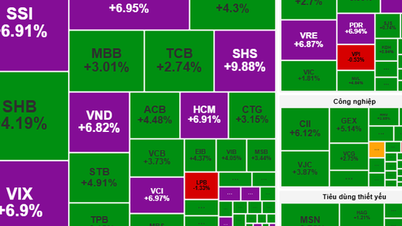

0.1%の「一律」税を徴収することで、株式投資にかかる個人所得税の納税時間を短縮できる。この納税は非常に複雑だが、損失が出ても税金を支払わなければならないため、多くの投資家が不合理に感じている。 - 写真:クアン・ディン

有価証券売却時に個人所得税の改正が必要なのはなぜですか?

国家証券委員会は、個人所得税法(代替)の草案策定案に関する意見収集について、国内外の投資家、証券会社、預金銀行、市場関係者に通知し、財務省(税金、手数料、料金政策管理監督局)に送付した。

同機関は、個人所得税法(代替)草案作成を提案する書類には、派生証券の投資・譲渡による個人所得に関する規定の改正および補足、資本移転および証券譲渡活動による個人所得税の課税所得に関する規定の改正および補足に関連する内容が含まれていると述べた。

財務省は以前、個人所得税の影響を評価する報告書の中で、損失を出しながらも0.1%の税金を支払うのは「不適切」であると認めていた。

税務専門家によると、税務当局は2007年に証券譲渡に対して暫定的に0.1%の税金を徴収し、最終決済後に所得から20%を控除する案を提示した。

具体的には、証券会社は譲渡総額の0.1%を仮控除し、投資家は後日、確定申告を行います。仮控除した税額が過大な場合は還付され、逆に不足する場合は、投資家は追加で納税する必要があります。

原価および関連費用が確定できない場合、投資家は各取引の合計価格に対して0.1%の税金を支払う必要があります。しかし、2014年に税務当局は、すべての取引に対して0.1%を徴収する現行の方式を適用することを決定しました。

しかし、有価証券譲渡に関する個人所得税法をどのように改正し、より合理的なものにするかということも大きな課題です。

以前提案された証券収益(利益)に対する20%の税率を適用することは適切ではない。この税率は法人税に相当するため、企業は発生した費用をすべて計上できる一方、個人投資家は発生した費用を計上できない。

ベトナムは先進市場から何を学ぶことができるでしょうか?

米国在住の経済学者兼株式投資家によると、米国では株式を売却して損失が出ても税金はかからないという。損失は年間の個人所得の計算に算入されるため、個人所得税が軽減されるという。

例えば、投資家が株式Aを10ドルで購入し、20ドルで売却して10ドルの利益を得たとします。利益が出た売却の場合、米国では税金を計算する際に2つのケースに分けられます。

株式Aを購入し、12ヶ月未満保有した後に売却した場合、その短期利益は投資家の通常の所得と同じ税率で課税されます。つまり、投資家の所得は規定通りの税率区分に該当することになります。

2つ目のケースでは、株式Aを購入し、12ヶ月以上保有した場合、売却益は長期保有とみなされ、税制優遇措置が適用されます。したがって、長期譲渡益税率は、課税所得に応じて0%、15%、または20%となります。

では、損失が出た場合、税金は発生するのでしょうか?専門家は例を挙げています。ある投資家が株Cを売買して2,000ドルの利益を得ましたが、株Dを売却した際に8,000ドルの損失が出ました。つまり、この投資家の純損失は6,000ドルです。

この損失により、投資家は個人の所得税控除を申請することができます。

たとえば、その年、この投資家の課税所得総額は 100,000 ドルで、3,000 ドルを差し引いた残りの 97,000 ドルに対してのみ税金を支払うことになります。

残りの3,000ドルの損失は、投資家が引き続き損失を出した場合、または取引を行わなかった場合、翌年も引き続き控除されます。つまり、投資家が1年間に多額の損失を出した場合、税額控除は何年も後に適用されることになります。

米国では、さまざまな税率による複雑な税金徴収のため、投資家は税務の専門家と協力して納税を最適化することが推奨されています。

[広告2]

出典: https://tuoitre.vn/uy-ban-chung-khoan-lay-y-kien-sua-quy-dinh-nop-thue-khi-ban-chung-khoan-20241214090100067.htm

コメント (0)