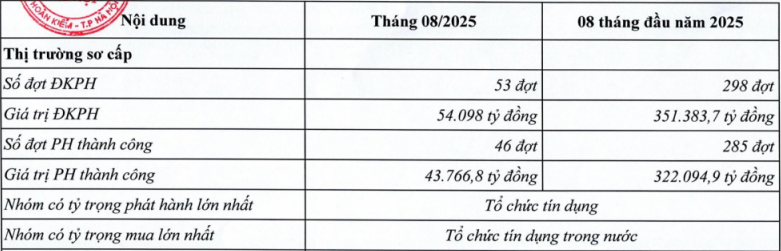

하노이 증권거래소(HNX)의 정보에 따르면, 민간 기업채 시장에서 지난 8월 46건의 성공적인 발행이 이루어졌으며, 발행 가치는 43조 7,668억 VND로, 7월 발행 가치에 비해 33% 감소했습니다.

올해 첫 8개월 동안 민간 채권 발행은 285건으로, 총 322조 940억 VND가 조달됐습니다.

신용기관은 여전히 가장 큰 발행 비중을 차지하는 그룹이며, 또한 가장 큰 매수 비중을 차지하는 그룹이다.

|

| 2025년 8월 개별 회사채 시장. 출처: HNX |

2차 시장에서는 8월 중 48개 채권 종목이 신규 등록되어 51조 3600억 동(VND)의 신규 거래대금이 발생했습니다. 2025년 1~8개월을 포함하여 총 시장 거래대금은 856조 5380억 동(VND)에 달했으며, 세션당 평균 거래대금은 5조 2548억 동(VND)이었습니다. 거래 비중이 가장 높은 그룹은 신용기관과 증권사입니다.

이전에 베트남 채권 시장 협회(VBMA)가 업데이트한 데이터에 따르면 2025년 8월에는 은행 그룹인 VietABank, Bac A Bank, HDBank 와 1개 건설 그룹 기업인 Ho Chi Minh City Infrastructure Investment Joint Stock Company(CII)에서 6조 3,320억 동 규모의 6건의 공공 기업 채권이 발행되었다고 덧붙여졌습니다.

VBMA는 8월에 기업들이 만기 전에 27조 320억 VND 상당의 채권을 다시 매수했으며, 이는 2024년 같은 기간 대비 70% 증가한 수치라고 밝혔습니다.

2025년 남은 4개월 동안 만기가 도래하는 채권은 약 69조 7,400억 동(VND)에 달할 것으로 예상되며, 이 중 부동산 채권이 29조 8,830억 동(VND)으로 49%에 달할 것으로 예상됩니다. 이상 정보 공개 상황과 관련하여, 8월에는 이자 및 원금 상환이 연체된 채권 4건이 발생했으며, 연체 금액은 3,130억 동(VND)에 달합니다.

다가오는 발행 계획에 따르면, VNDIRECT Securities JSC(VND)는 2025년 3분기에 최대 총액 2,500억 동(VND) 규모의 개별 채권을 발행할 예정입니다. 이 채권은 무전환사채(non-convertible bond)로, 신주인수권과 담보가 없으며, 채권당 예상 액면가는 1억 동(VND)입니다. 채권 만기는 1년이며, 이자율은 연 7.5%입니다.

또한, 사이공하노이상업은행(SHB )도 2025년 3분기에 최대 총액 5조 동 규모의 개별 채권을 발행하는 계획을 승인했습니다.

본 채권은 무전환사채로, 워런트와 담보가 없으며, 예상 액면가는 채권당 10억 동입니다. 채권 만기는 7년이며, 고정금리와 변동금리를 합산한 금리를 적용합니다.

출처: https://baodautu.vn/phat-hanh-trai-phieu-doanh-nghiep-ha-nhiet-d383764.html

![[Ảnh] Độc đáo nghề chằm nón ngựa Phú Gia](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760084018320_ndo_br_01-jpg.webp)

![[사진] 하노이 세계문화축제 개막](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760113426728_ndo_br_lehoi-khaimac-jpg.webp)

![[사진] 2025~2030년 임기 제1차 당대회를 앞두고 호치민시는 국기와 꽃으로 화려하게 빛났다.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760102923219_ndo_br_thiet-ke-chua-co-ten-43-png.webp)

댓글 (0)