Die Gewinne börsennotierter Unternehmen dürften um 15 % steigen, vor allem dank der anhaltenden Wachstumsdynamik der Banken

Die oben genannten Kommentare stammen von Analysten aus dem Finanz- und Wertpapiersektor, die davon ausgehen, dass die börsennotierten Gewinne dank der Erholung des Banken- und Immobiliensektors weiter steigen werden.

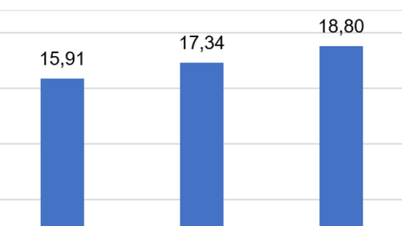

Geschätzter Jahresgewinn börsennotierter Unternehmen um 15 % gestiegen

Mit der wirtschaftlichen Erholung erwartet Bui Thi Thao Ly, Direktorin für Analysen bei Shinhan Securities Vietnam ( SSV), dass das Gewinnwachstum der börsennotierten Unternehmen den Aktienmarkt in der zweiten Hälfte des Jahres 2024 ankurbeln wird.

„Bis zum Ende des ersten Quartals 2024 werden die Gewinne der an der HOSE notierten Unternehmen im Vergleich zum Vorjahreszeitraum um etwa 11,5 % steigen und für das gesamte Jahr wird ein Anstieg von schätzungsweise 15 % erwartet, hauptsächlich dank des Wachstums der Bankgewinne und der Erholung des Immobiliensektors in der zweiten Jahreshälfte“, prognostizierte Frau Bui Thi Thao Ly.

In einem aktuellen Branchenbericht prognostiziert Dragon Capital Securities (VDSC), dass 2024 für die Branche weiterhin ein relativ herausforderndes Jahr bleiben wird, einige Kreditinstitute jedoch Verbesserungen beim Gewinnwachstum verzeichnen werden. VDSC erwartet, dass das durchschnittliche Gewinnwachstum nach Steuern der Banken auf der Beobachtungsliste im gleichen Zeitraum 18 % erreichen wird, wobei die Zinserträge um 19 % steigen werden.

Neben der allmählichen Erholung der Wirtschaft hat sich auch der Aktienmarkt seit Ende 2023 positiv erholt. Frau Ly sagte jedoch, dass der VNIndex derzeit mit einem KGV von etwa 14 gehandelt wird, was unter dem 10-Jahres-Durchschnitt von 15 liegt, was zeigt, dass die Marktstimmung immer noch vorsichtig ist.

„Statistiken nach Branchengruppen zeigen, dass die KGV- und KBV-Bewertungen im Immobilien- und Bankensektor derzeit unter dem Durchschnitt der letzten fünf Jahre liegen, während die Bewertungen anderer Branchengruppen dem Durchschnitt entsprechen oder darüber liegen. Darin spiegeln sich teilweise die aktuellen Risiken dieser beiden Branchengruppen wider“, sagte Frau Ly.

|

| Die Gewinne börsennotierter Unternehmen dürften vor allem dank der anhaltenden Wachstumsdynamik der Banken um 15 % steigen |

Darüber hinaus bereitet den Anlegern derzeit wahrscheinlich der Rekordnettoverkauf ausländischer Investoren die größten Sorgen. Diese Gruppe hat in den letzten fünf Quartalen kontinuierlich Nettoverkäufe getätigt und im zweiten Quartal 2024 mit über 30.000 Milliarden VND einen Rekordnettoverkaufswert erreicht.

Dies lässt sich dadurch erklären, dass die Zinsdifferenz dazu geführt hat, dass Investitionskapital aus den asiatischen und aufstrebenden Märkten, darunter Vietnam, abgezogen und in die USA geflossen ist.

Derzeit liegt der Anteil ausländischer Investoren am vietnamesischen Aktienmarkt jedoch bei 17,5 %, was einem Rückgang von nur etwa 0,75 % gegenüber Ende 2023 entspricht. Gleichzeitig stieg der VNIndex in diesem Zeitraum dank des starken Kapitalflusses inländischer Privatanleger, der das gesamte Verkaufsvolumen ausländischer Investoren absorbierte, immer noch um 11 %.

Somit sind Privatanleger die treibende Kraft des Aktienmarktes und tragen derzeit zu 90 % zum gesamten Transaktionswert des gesamten Marktes bei. SSV ist daher der Ansicht, dass ein anhaltend niedriges Zinsumfeld ein wichtiger Faktor sein wird, der Privatanlegern hilft, auch in Zukunft weiterhin Geld in den Aktienmarkt zu pumpen und das Nettoverkaufsvolumen ausländischer Investoren zu absorbieren, wenn die Kapitalabzugsaktivitäten anhalten.

Gleichzeitig prognostiziert SSV, dass der Druck auf ausländisches Kapital in der zweiten Jahreshälfte 2024 und 2025 nachlassen wird, wenn sich der Wechselkurs infolge der Zinssenkungspläne der US-Notenbank (Fed) abkühlt. Positiver ist, dass ausländische Kapitalströme bald wieder anziehen werden, wenn es deutlichere Schritte zur Modernisierung der Schwellenländer Vietnams gibt.

Frau Thieu Thi Nhat Le, Generaldirektorin von UOB Asset Management Vietnam ( UOBAM Vietnam), sagte, dass der Nettogewinn laut Statistiken von Unternehmen im Überwachungsportfolio von UOBAM Vietnam im Jahresvergleich um durchschnittlich 14,3 % und im Quartalsvergleich um 24,4 % gestiegen sei.

Die Exporte verzeichneten ein Wachstum, da die Nachfrage aus Vietnams wichtigsten Exportmärkten stieg. Auch die inländische Konsumnachfrage zeigte dank der Belebung des Tourismussektors wieder starkes Wachstum. Die Kapitalzuflüsse aus ausländischen Direktinvestitionen wuchsen weiterhin deutlich.

Ein anhaltend niedriges Zinsumfeld wird die Aktienkurse belasten.

Darüber hinaus erklärte Frau Bui Thi Thao Ly, Analysedirektorin bei SSV, dass die Einlagenzinsen seit Ende 2022 deutlich gesunken seien. Obwohl sie im Juni 2024 leicht anstiegen, erwarten wir, dass sie in der zweiten Jahreshälfte 2024 niedrig bleiben. Das Niedrigzinsumfeld ist immer eine ideale Voraussetzung für den Aktienmarkt. Die Höhe der Anlegereinlagen bei Wertpapierfirmen sowie die ausstehenden Lombardkredite verzeichnen einen Aufwärtstrend.

Es besteht noch Spielraum für eine Erhöhung der Margin-Kreditvergabe, da das Margen-Eigenkapital-Verhältnis am Ende des ersten Quartals 2024 derzeit bei 77 % liegt und damit im Vergleich zum Höchststand von rund 115 % im vierten Quartal 2021 und ersten Quartal 2022 relativ niedrig ist.

„Bei einem Ziel-KGV im aktuellen Bereich von etwa 14 und einem erwarteten Gewinnwachstum der börsennotierten Unternehmen von 15 % schätzen wir die angemessene Schwelle des VNIndex für 2024 auf etwa 1.390 Punkte, was einem Anstieg von 23 % im Vergleich zum Ende des Jahres 2023 und 10 % mehr als zum aktuellen Zeitpunkt (Ende Juni 2023) entspricht“, fügte Frau Ly hinzu.

Gleichzeitig hat SSV höhere Erwartungen an die Aussicht auf ein Upgrade in den Schwellenländern. Nach fast einem Jahrzehnt verpasster Fristen zeichnet sich die Chance nun deutlicher ab, da einige der folgenden Lösungen umgesetzt werden.

Im Einzelnen: (1) Genehmigung des Rundschreibenentwurfs zur Änderung von Rundschreiben in Bezug auf Margin-Lösungen für ausländische Investoren und die Offenlegung englischer Informationen; (2) Lösung von Problemen im Zusammenhang mit ausländischen Eigentumsgrenzen und Spielräumen für ausländische Investoren; (3) Verbesserung des Liberalisierungsniveaus des Devisenmarkts; (4) CCP-Mechanismus …

Im optimistischsten Szenario wird Vietnam 2025 bzw. 2026 von FTSE und MSCI in den Status eines Schwellenlandes hochgestuft und dürfte Schätzungen zufolge 4 bis 7 Milliarden US-Dollar von Investmentfonds mit Schwerpunkt auf Schwellenländern anziehen.

Statistiken zeigen, dass der Aktienmarkt in den zwei Jahren vor einer Hochstufung in der Regel boomt und zwischen der Ankündigung der Hochstufung und ihrem Inkrafttreten einen durchschnittlichen Anstieg von etwa 23 % verzeichnet.

Trotz der optimistischen Aussichten für die makroökonomischen und Aktienmarktaussichten Vietnams in der zweiten Hälfte des Jahres 2024 bleiben geldpolitische Risiken und eskalierende geopolitische Spannungen bestehen und erfordern in der zweiten Hälfte des Jahres 2024 Aufmerksamkeit.

Die Fähigkeit der Fed, Zinssenkungen weiter hinauszuzögern oder sie langsamer und sanfter als andere Zentralbanken weltweit durchzuführen, könnte den Dollar gegenüber anderen Währungen jedoch über einen längeren Zeitraum hinweg stark halten. Und mit steigenden Zinsen werden Importe teurer, was die Inflation ankurbelt und den Druck auf die Geldpolitik erhöht.

Thieu Thi Nhat Le, Generaldirektor der UOBAM Vietnam, kommentierte außerdem, dass das Niedrigzinsumfeld weiterhin aufrechterhalten werde (obwohl die Leitzinsen leicht steigen könnten), um das Wirtschaftswachstum zu unterstützen. Das ausländische Direktinvestitionskapital wachse weiterhin gut, insbesondere aufgrund des Potenzials der vietnamesischen Halbleiterindustrie.

Gleichzeitig sind die Politik der Regierung, öffentliche Investitionen zur Ankurbelung des Wirtschaftswachstums zu fördern, und die Entschlossenheit der Regierung und der Verwaltungsbehörden, den vietnamesischen Aktienmarkt von einem Grenzmarkt zu einem Schwellenmarkt aufzuwerten, Faktoren, die sich in der kommenden Zeit positiv auf den Aktienmarkt auswirken werden.

Ein weiterer Faktor ist die Beibehaltung der niedrigen Zinsbasis zur Unterstützung des Wachstums. Obwohl die Sparzinsen und die OMO-Zinsen in letzter Zeit leicht gestiegen sind, sind sie im Vergleich zu früher immer noch recht niedrig. Dies wird sich auch positiv auf den Aktienmarkt auswirken.

Die Politik der Regierung, öffentliche Investitionen zu fördern, soll das Wirtschaftswachstum ankurbeln. Darüber hinaus werden aktive Exporte getätigt, wodurch mehr ausländische Direktinvestitionen angezogen werden. Gleichzeitig wertet Vietnam seinen Aktienmarkt schrittweise von einem Grenzmarkt zu einem Schwellenmarkt auf.

Anleger, die lange Zeit als risikofreudig galten, werden bei sinkenden Sparzinsen auf andere Anlagekanäle, darunter auch Aktien, ausweichen.

Laut Frau Le denken viele Menschen, dass es an der Börse nur zum Surfen käme, und tatsächlich gibt es viele Anleger, die jetzt eine langfristigere Anlagestrategie verfolgen als früher. Das ist auch positiv für den vietnamesischen Aktienmarkt.

Es ist jedoch auch wichtig zu beachten, dass die oben genannten Risiken, wie etwa eine ausbleibende baldige Senkung der Zinsen durch die US-Notenbank (Fed) und eskalierende geopolitische Spannungen, den VND/USD-Wechselkurs weiterhin unter Druck setzen und die Stimmung der Anleger beeinflussen könnten.

[Anzeige_2]

Quelle: https://baodautu.vn/loi-nhuan-doanh-nghiep-niem-yet-uoc-tang-15-chu-yeu-nho-ngan-hang-duy-tri-da-tang-d218852.html

![[Foto] Premierminister Pham Minh Chinh leitet eine Sitzung des Ständigen Regierungsausschusses zur Überwindung der Folgen von Naturkatastrophen nach Sturm Nr. 11](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759997894015_dsc-0591-jpg.webp)

![[Foto] Generalsekretär To Lam besucht den Kieng Sang Kindergarten und das nach Onkel Ho benannte Klassenzimmer](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760023999336_vna-potal-tong-bi-thu-to-lam-tham-truong-mau-giao-kieng-sang-va-lop-hoc-mang-ten-bac-ho-8328675-277-jpg.webp)

![[Foto] Präsident Luong Cuong nimmt am 80. Jahrestag des traditionellen Tages der vietnamesischen Anwälte teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760026998213_ndo_br_1-jpg.webp)

Kommentar (0)