In der Schlussfolgerung der staatlichen Aufsichtsbehörde wurden zahlreiche Mängel der Staatsbank im Zeitraum 2013–2017 bei der Bewertung und Genehmigung von Umstrukturierungen von Banken festgestellt.

Diese Information geht aus der Bekanntmachung des Abschlusses der Umsetzung des Projekts zur Umstrukturierung und Handhabung uneinbringlicher Forderungen bei Banken im Zeitraum 2013–2017 hervor.

Um Kreditinstitute umzustrukturieren, hat die Staatsbank Kriterien zur Klassifizierung schwacher Banken herausgegeben, die auf unabhängiger Aufsicht, Kontrolle und Buchprüfung basieren. Neun Banken wurden auf diese Liste gesetzt. Bei Inspektionen stellte die staatliche Aufsichtsbehörde jedoch fest, dass drei Banken – Phuong Nam, Viet A (VietABank) und National Citizen Bank (NCB) – die Kriterien „schwacher Banken, die umstrukturiert werden müssen“ erfüllten, aber von der Staatsbank angewiesen wurden, einen Plan zur Selbstumstrukturierung und Selbstkorrektur zu entwickeln. Diese drei Banken haben alle einen Anteil uneinbringlicher Forderungen von über 10 %, bei der NCB allein sind es 32,6 %.

Hauptsitz der Staatsbank, Oktober 2022. Foto: Giang Huy

Im Zuge der Ausarbeitung des Umstrukturierungsplans stellte die staatliche Aufsichtsbehörde auch fest, dass einige Banken gegen das Gesetz verstoßen hatten. So wurde der Plan der HDBank genehmigt, bevor die Kapitaleinlage und der Aktienkauf bei der Petroleum Trading Joint Stock Company und der Nhon Trach Investment Joint Stock Company, die das vorgeschriebene Verhältnis überstiegen, abgeschlossen waren. Auch der Umstrukturierungsplan der ABBank wurde genehmigt, bevor die Veräußerung ihrer Tochtergesellschaften und verbundenen Unternehmen abgeschlossen war.

Im Falle der Fusion und Umstrukturierung der Sacombank wurde zum Zeitpunkt der Prüfung festgestellt, dass diese Bank gegen die gegenseitige Eigentümerschaft mit der Kien Long Bank verstoßen und Kapital zum Kauf von Aktien der Saigon Seafood Trading Joint Stock Company in Höhe von mehr als den vorgeschriebenen 11 % beigesteuert hatte.

Darüber hinaus ist die Umsetzung einiger Lösungen und Empfehlungen des Umstrukturierungsplans nach der Fusion der Sacombank immer noch begrenzt, fehlerhaft und riskant, wie beispielsweise die langsame Rückforderung von 934 Milliarden VND von einigen Personen, die Aktien der Kien Long Bank repoen (Aktien mit Laufzeit kaufen und verkaufen). Diese Bank hat keinen Berater beauftragt, um den tatsächlichen Wert zum Zeitpunkt der Fusion zu ermitteln; das Ergebnis der Rückforderung der erwarteten Zinsen ist gering, und die Handhabung der von Kunden zur Eintreibung von Schulden autorisierten Vermögenswerte verläuft langsam, da die Vermögenswerte keinen vollständigen Rechtsstatus haben.

Andererseits verlief die Unterzeichnung der Vereinbarung zur Festlegung des Preises für den Umgang mit Sacombank-Aktien im Besitz von Herrn Tram Be und verwandten Personen langsam; die Rückstellung für Schulden vor dem Verkauf an VAMC betrug 1.958 Milliarden VND und die Bank bildete auch keine Rückstellung für uneinbringliche Forderungen in Höhe von 4.412 Milliarden VND, die nicht für einen Verkauf an VAMC in Frage kamen.

In Bezug auf den Umgang der Kreditinstitute mit uneinbringlichen Forderungen erklärte die staatliche Aufsichtsbehörde, dass die Verwaltungsbehörden die Situation der uneinbringlichen Forderungen nicht richtig bewertet hätten.

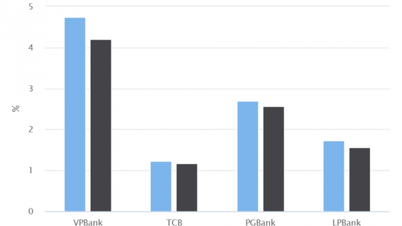

Im Zeitraum 2013–2017 lag die Forderungsausfallquote zum 30. Juni 2013 bei 4,46 %. Diese Quote sank bis Ende 2015 auf 2,25 % und 2017 auf 1,99 %. Dank des Verkaufs an die Vietnam Asset Management Company (VAMC) konnten die Forderungsausfälle auf unter 3 % gesenkt werden. In diesem Zeitraum wurden rund 43 % der gesamten Forderungsausfälle beglichen. Berücksichtigt man die an VAMC verkauften, aber nicht beglichenen Forderungen, betrug die Forderungsausfallquote 2015 6,3 % und 2017 4,5 %.

Die staatliche Aufsichtsbehörde erklärte jedoch, dass einige Kreditinstitute der Staatsbank unvollständige Daten zu uneinbringlichen Forderungen sowie fehlerhafte Schuldenklassifizierungen und Schuldengruppenübertragungen gemeldet hätten. So habe die Sacombank beispielsweise die Schuldengruppe für das Darlehen der Duc Long Gia Lai Company in Höhe von 262 Milliarden VND nicht entsprechend der Empfehlung des Wirtschaftsprüfers übertragen, als sie der Staatsbank Bericht erstattete.

Die Staatsbank gestattet der Sacombank, auf Grundlage ihrer finanziellen Leistungsfähigkeit (gemäß Artikel 2 des Rundschreibens 02) Rückstellungen für uneinbringliche Forderungen zu bilden, die zum Zeitpunkt der Plangenehmigung noch nicht entstanden sind und voraussichtlich innerhalb von 10 Jahren entstehen werden. In der Schlussfolgerung der Regierungsinspektion heißt es, dass dies ebenfalls rechtlich nicht streng sei.

Was die Verantwortung von VAMC betrifft , so bestand die Tätigkeit des Unternehmens gemäß dem Prüfergebnis während dieses Zeitraums darin, uneinbringliche Forderungen mit Sonderanleihen zu von der Staatsbank genehmigten Konditionen aufzukaufen. Dabei handelte es sich um eine vorübergehende Lösung, um den Kreditinstituten mehr Zeit für die schrittweise Bearbeitung uneinbringlicher Forderungen zu geben und so den Schuldenstand in den Büchern zu reduzieren, während die Höhe der Schulden in Wirklichkeit unverändert blieb.

Nach dem Kauf der Schulden ermächtigt VAMC die Banken weiterhin zur Verwaltung der Schulden. Das Kreditinstitut muss also im Wesentlichen weiterhin alle Aufgaben des Schuldeneinzugs und der Schuldenverwaltung erfüllen. Bis Ende 2017 hatte VAMC bilanzielle Hauptschulden im Gesamtwert von 309.711 Milliarden VND gekauft. Der Kaufpreis der Schulden unter Verwendung von Sonderanleihen betrug 279.255 Milliarden VND.

Die staatliche Aufsichtsbehörde stellte fest, dass der Plan, Schulden mit Sonderanleihen bei VAMC aufzukaufen, weder Transparenz noch Objektivität gewährleistete und dass es keine rechtlichen Dokumente gab, die dies belegen.

Einige Akten zum Schuldenkauf mit Sonderanleihen bei VAMC weisen Verstöße auf. So erfüllten beispielsweise die Vermögenswerte, die die uneinbringlichen Forderungen beim Verkauf an dieses Unternehmen absicherten, nicht die Bedingungen „rechtliche Vermögenswerte mit gültigen Dokumenten und Rechtsstatus“. Die Vermögenswerte, die die uneinbringlichen Forderungen zum Zeitpunkt des Verkaufs an VAMC absicherten, wurden nicht von einem unabhängigen Bewertungsinstitut bewertet. Sie erfüllten nicht die vorgeschriebenen Bedingungen, was sich auf den Nennwert der Sonderanleihen auswirkte, die zur Refinanzierung der Kredite verwendet wurden.

Nach Angaben der Prüfstelle wiesen 34 Dossiers zum Ankauf uneinbringlicher Forderungen von 13 Banken zum Zeitpunkt des Schuldenverkaufs an VAMC Verstöße auf. In 59 % der Dossiers waren die als Sicherheiten hinterlegten Vermögenswerte nicht mehr vollständig legal, die verbleibenden Sicherheiten waren nicht bewertet worden oder die Bewertung war abgelaufen. Dies beeinträchtigte die Ermittlung des abzugsfähigen Werts der Sicherheiten bei der Bildung von Risikovorsorgen und spiegelte den Kaufpreis der Schulden und den Nennwert der zur Refinanzierung von Krediten verwendeten Sonderanleihen falsch wider.

Der Grund für die oben genannten Mängel und Unzulänglichkeiten liegt nach Ansicht der staatlichen Aufsichtsbehörde, der Leiter der Staatsbank und einiger Funktionseinheiten dieser Agentur darin, dass die VAMC ihre Aufgaben bei der Beratung, dem Aufbau von Mechanismen, der Bewertung, Genehmigung und Überwachung der Umstrukturierung und der Handhabung uneinbringlicher Forderungen nicht ernsthaft erfüllt hat.

Darüber hinaus hielten sich einige Banken nicht strikt an die Vorschriften und Anweisungen der Staatsbank zur Umstrukturierung und Begleichung uneinbringlicher Forderungen. Sie spiegelten die tatsächliche Situation nicht wider und schlugen unangemessene Umstrukturierungslösungen vor, was dazu führte, dass der Plan mehrfach überarbeitet werden musste und sich die Genehmigung verzögerte. Andere Banken verstießen während des Umstrukturierungsprozesses gegen die Vorschriften zur Kreditvergabe und zur Abrechnung aufgelaufener Zinsen.

Aufgrund der oben genannten Schlussfolgerungen empfahl die Inspektionsbehörde dem Premierminister, die Staatsbank anzuweisen, bestehende Mängel zu beheben und die Verantwortlichkeiten der Leiter der Amtszeit 2012–2015 sowie der einzelnen Personen, Kollektive und zugehörigen Einheiten hinsichtlich der Mängel bei der Umstrukturierung von Kreditinstituten und der Bearbeitung uneinbringlicher Forderungen zu überprüfen.

Die Staatsbank muss außerdem die Institute überprüfen und verbessern, das Management korrigieren und das mit der Bearbeitung uneinbringlicher Forderungen verbundene Umstrukturierungsprojekt für Kreditinstitute in der kommenden Zeit abschließen. Die Kreditinstitute müssen Mängel, Mängel und Verstöße beheben und über die Handhabung der Verantwortlichkeiten der ihnen unterstellten Einheiten und Einzelpersonen nachdenken.

Die staatliche Aufsichtsbehörde forderte VAMC auf, seine Rolle bei der Bearbeitung uneinbringlicher Forderungen zu überprüfen, den Ankauf von Forderungen mithilfe spezieller Anleihen zu korrigieren, um die Vorschriften einzuhalten, und bei der Inspektion festgestellte Verstöße zu überprüfen, um bestehende Probleme zu beheben.

[Anzeige_2]

Quellenlink

![[Foto] Generalsekretär To Lam nimmt am 80. Jahrestag der vietnamesischen Diplomatie teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/25/3dc715efdbf74937b6fe8072bac5cb30)

Kommentar (0)