Vietnam hat eine historische Chance, sich im Wettstreit der USA und Chinas um Einfluss in Schlüsselregionen durchzusetzen. Der Industrieimmobiliensektor ist der erste, der davon profitiert.

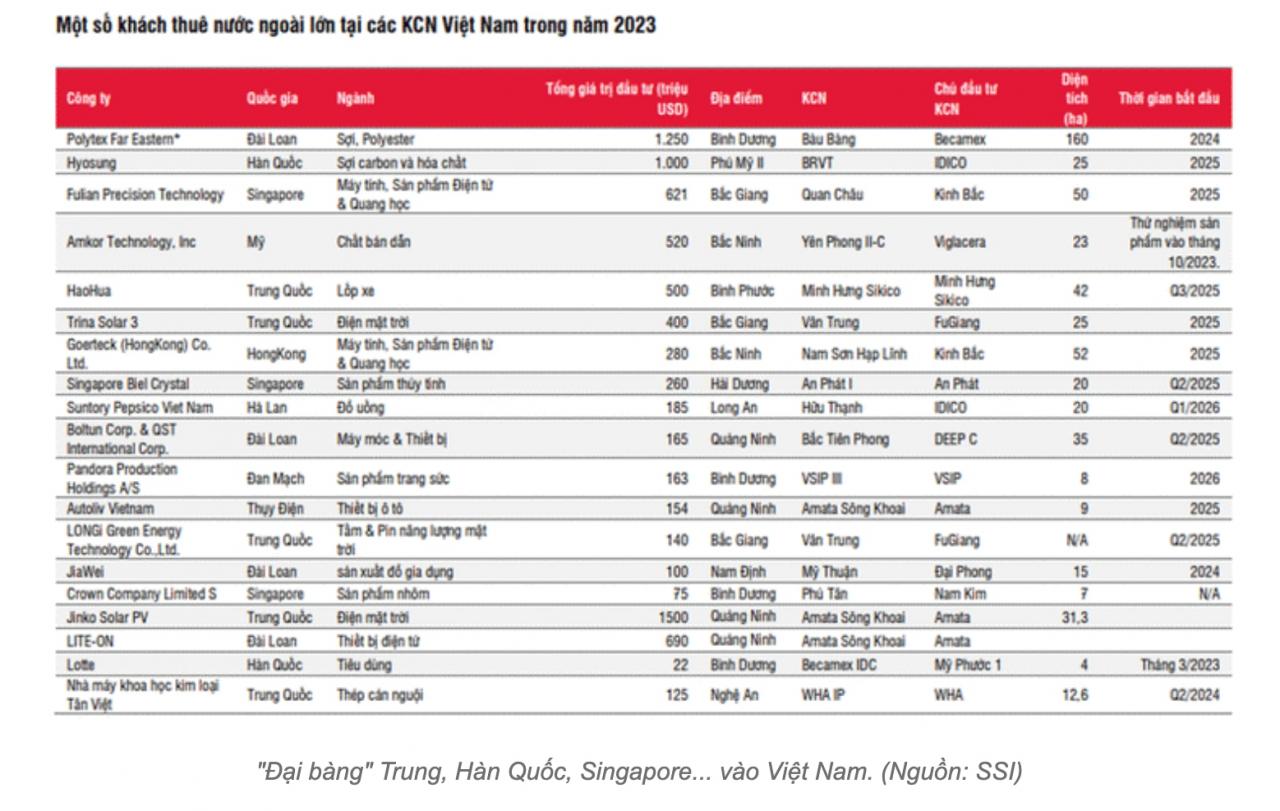

Positive Signale : Zu Beginn des neuen Jahres setzte der Aktienmarkt seinen Aufwärtstrend fort. Industrieimmobilienaktien wurden nach einem Jahr der Preisdurchbrüche im Jahr 2023 recht aktiv gehandelt. Auch die ausländischen Direktinvestitionen (FDI) stiegen 2023 stark an. Der vietnamesische Markt für Industrieparkimmobilien befindet sich in einer dynamischen Phase und hat bessere Aussichten denn je angesichts des Wettstreits der beiden Supermächte USA und China um Einfluss in wichtigen Regionen, darunter auch in Asien, das voraussichtlich aufblühen wird, darunter auch Vietnam. Die umfassende strategische Partnerschaft zwischen Vietnam und den USA wurde im September 2023 geschlossen, und die Politik des Aufbaus einer vietnamesisch-chinesischen Zukunftsgemeinschaft verspricht viele Chancen für die wirtschaftliche Entwicklung. In einem kürzlich veröffentlichten Bericht erklärte SSI Securities, dass die Nachfrage nach Pachtgrundstücken für Industrieparks im Jahr 2024 positiv sein wird. Dementsprechend wird erwartet, dass die Nachfrage nach Pachtgrundstücken in IPs im Norden dank des Trends zur Verlagerung von Produktionsstätten von China nach Vietnam, vor allem in der Elektronik- und Halbleiterindustrie, steigen wird. Laut CBRE (Stand: September 2023) verfügte Apple in Vietnam über elf Produktionsstätten für Audiogeräte, und Apple-Zulieferer wie Lux Share, Foxconn, Compal und GoTek betreiben 32 Fabriken in Vietnam. Unterdessen könnten sich die IPs im Süden 2023 von einem niedrigen Niveau erholen, wobei die wichtigsten Landpächter im verarbeitenden Gewerbe (Textilien, Holz, Schuhe), der Logistik sowie der Lebensmittel- und Getränkeindustrie tätig sind. Laut SSI haben viele Industrieparkinvestoren Absichtserklärungen (Memorandums of Understanding, MOUs) zur Anmietung von Industrieland mit neuen Kunden in der zweiten Jahreshälfte 2023 unterzeichnet. Höchstwahrscheinlich werden diese MOU-Verträge in offizielle Verträge umgewandelt, und 2024 werden Einnahmen verbucht.

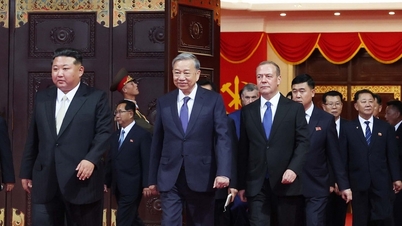

Tatsächlich ergeben sich nach Xi Jinpings Besuch Ende 2023 Chancen aus Abkommen mit China. Ein Hauptpunkt des Besuchs waren Investitionen chinesischer Unternehmen in Vietnam. China verfügt zudem über große Kapitalressourcen und möchte im Rahmen der globalen Infrastrukturinitiative im Ausland investieren. Auch hier bietet sich eine Chance, wenn Vietnam sie effektiv zu nutzen weiß. In jüngster Zeit haben vietnamesische Unternehmen die Gelegenheit genutzt, chinesische Unternehmen zu Investitionen in heimischen Industrieparks zu ermutigen. Im September 2023 nahmen zahlreiche Unternehmen wie die Hanaka Group, Videc und Phuc Loc an einer Konferenz in Shenzhen teil, um Handelsinvestitionen zwischen großen Industrieparks in Vietnam und chinesischen Unternehmen zu fördern. Für die USA eröffnet die umfassende strategische Partnerschaft viele neue Möglichkeiten. Im Zuge der Produktionsverlagerung aus China zielen die USA in vielen Bereichen auf Vietnam ab, beispielsweise in den Bereichen Halbleiterelektronik, Mineralien für Halbleiter, digitale Infrastruktur, Energie, Infrastruktur und Logistik. Industrieimmobilienunternehmen sind attraktiv. Es zeigt sich, dass die Möglichkeiten, ausländische Direktinvestitionen (FDI) anzuziehen, enorm sind. Gleichzeitig ist das Angebot an Industrieimmobilien begrenzt. Dies ist ein günstiger Faktor für Unternehmen in diesem Bereich, insbesondere für die Kinh Bac Urban Development Corporation (KBC) von Herrn Dang Thanh Tam. Im Jahr 2023 hat die KBC alle Anleiheschulden getilgt und gleichzeitig die Ausweitung der Landfläche gefördert, um ausländisches Kapital anzuziehen. Das Unternehmen von Herrn Dang Thanh Tam hat zudem seinen Landfonds im Norden erweitert, um ausländische Direktinvestitionen aus Korea und China willkommen zu heißen. Ende 2023 erhielt die KBC die Genehmigung für die Planung des Industrieparks Trang Due 3 (Hai Phong) im Jahr 1/2000. Im Süden bereitet die KBC Investitionen in einen weiteren Industriepark in Hau Giang mit einem Gesamtkapital von über 5.500 Milliarden VND vor.

Tatsächlich ergeben sich nach Xi Jinpings Besuch Ende 2023 Chancen aus Abkommen mit China. Ein Hauptpunkt des Besuchs waren Investitionen chinesischer Unternehmen in Vietnam. China verfügt zudem über große Kapitalressourcen und möchte im Rahmen der globalen Infrastrukturinitiative im Ausland investieren. Auch hier bietet sich eine Chance, wenn Vietnam sie effektiv zu nutzen weiß. In jüngster Zeit haben vietnamesische Unternehmen die Gelegenheit genutzt, chinesische Unternehmen zu Investitionen in heimischen Industrieparks zu ermutigen. Im September 2023 nahmen zahlreiche Unternehmen wie die Hanaka Group, Videc und Phuc Loc an einer Konferenz in Shenzhen teil, um Handelsinvestitionen zwischen großen Industrieparks in Vietnam und chinesischen Unternehmen zu fördern. Für die USA eröffnet die umfassende strategische Partnerschaft viele neue Möglichkeiten. Im Zuge der Produktionsverlagerung aus China zielen die USA in vielen Bereichen auf Vietnam ab, beispielsweise in den Bereichen Halbleiterelektronik, Mineralien für Halbleiter, digitale Infrastruktur, Energie, Infrastruktur und Logistik. Industrieimmobilienunternehmen sind attraktiv. Es zeigt sich, dass die Möglichkeiten, ausländische Direktinvestitionen (FDI) anzuziehen, enorm sind. Gleichzeitig ist das Angebot an Industrieimmobilien begrenzt. Dies ist ein günstiger Faktor für Unternehmen in diesem Bereich, insbesondere für die Kinh Bac Urban Development Corporation (KBC) von Herrn Dang Thanh Tam. Im Jahr 2023 hat die KBC alle Anleiheschulden getilgt und gleichzeitig die Ausweitung der Landfläche gefördert, um ausländisches Kapital anzuziehen. Das Unternehmen von Herrn Dang Thanh Tam hat zudem seinen Landfonds im Norden erweitert, um ausländische Direktinvestitionen aus Korea und China willkommen zu heißen. Ende 2023 erhielt die KBC die Genehmigung für die Planung des Industrieparks Trang Due 3 (Hai Phong) im Jahr 1/2000. Im Süden bereitet die KBC Investitionen in einen weiteren Industriepark in Hau Giang mit einem Gesamtkapital von über 5.500 Milliarden VND vor.  Wie KBC verzeichneten auch Sonadezi Chau Duc (SZC), Idico Corporation (IDC) und Viglacera (VGC) viele positive Entwicklungen. Gewinne und Aktien legten im letzten Jahr stark zu und werden Prognosen zufolge auch 2024 positiv bleiben. Laut SSI Securities ist das Angebot an Pachtland für Industrieparks recht begrenzt, sodass die Pachtpreise für börsennotierte Industrieparkinvestoren im Jahr 2024 voraussichtlich um durchschnittlich 15,5 % steigen werden. Im Jahr 2024 ist das Angebot an Industrieparks aufgrund von Schwierigkeiten bei der Grundstücksbewertung, Auktionen für die Umwandlung von landwirtschaftlichen Flächen in Industrieparkland und Entschädigungen für die Räumung immer noch begrenzt. Neue Industrieparks können 2–5 Jahre nach Genehmigung durch den Premierminister in Betrieb genommen werden. Laut Bloomberg sind die Pachtpreise für Industrieparks in Vietnam im Vergleich zu anderen Ländern in Südostasien gesunken; sie liegen jedoch immer noch 21 % unter den durchschnittlichen Pachtpreisen für Industrieparks in Indonesien – dem Land mit der höchsten Korrelation zu Vietnam unter den ASEAN-Ländern. Die Gewinne börsennotierter Unternehmen im Bereich Industrieimmobilien werden sich Prognosen zufolge 2024 deutlich differenzieren, insgesamt jedoch um etwa 9,3 % gegenüber 2023 steigen. Einige Unternehmen können laut SSI ein herausragendes Wachstum verzeichnen, wie beispielsweise Nam Tan Uyen (NTC) mit einem geschätzten Anstieg des Nachsteuergewinns um 135 % gegenüber 2023 auf 545 Milliarden VND. Unterdessen wird laut IDC ein Anstieg des Vorsteuergewinns um 43 % auf 2.400 Milliarden VND erwartet. Bis Ende 2023 werden die Gewinn-Gewinn-Verhältnisse (KGV) und das Kurs-Buchwert-Verhältnis (KBV) der Investoren in Industrieparks 14,8x bzw. 2,75x betragen. Dies ist der höchste Stand seit 2019 und ist auf den starken Anstieg der Aktien von Unternehmen dieses Sektors um 24 % im Jahr 2023 zurückzuführen, verglichen mit dem Anstieg des VN-Index um 12,1 %. Im Jahr 2023 verdoppelten sich die Aktien von SZC, IDC legte um 80 % zu, KBC legte um 31 % zu … Im Gegenteil, die Industrieparkbranche könnte im Jahr 2024 mit einigen Schwierigkeiten konfrontiert werden, beispielsweise: Die ab dem 1. Januar 2024 geltende globale Mindeststeuer wird attraktive Steueranreize für Mieter in Industrieparks reduzieren (einschließlich Befreiung von der Körperschaftssteuer in den ersten zwei Betriebsjahren, 50 % Steuersenkung in den nächsten vier Jahren); der Wettbewerbsvorteil bei den Mietpreisen in Industrieparks in Vietnam und Asien nimmt allmählich ab; die Investitionskosten für neue Industrieparks werden aufgrund der hohen Grundstückspreise und der langwierigen Grundstückserwerbsverfahren voraussichtlich höher ausfallen.

Wie KBC verzeichneten auch Sonadezi Chau Duc (SZC), Idico Corporation (IDC) und Viglacera (VGC) viele positive Entwicklungen. Gewinne und Aktien legten im letzten Jahr stark zu und werden Prognosen zufolge auch 2024 positiv bleiben. Laut SSI Securities ist das Angebot an Pachtland für Industrieparks recht begrenzt, sodass die Pachtpreise für börsennotierte Industrieparkinvestoren im Jahr 2024 voraussichtlich um durchschnittlich 15,5 % steigen werden. Im Jahr 2024 ist das Angebot an Industrieparks aufgrund von Schwierigkeiten bei der Grundstücksbewertung, Auktionen für die Umwandlung von landwirtschaftlichen Flächen in Industrieparkland und Entschädigungen für die Räumung immer noch begrenzt. Neue Industrieparks können 2–5 Jahre nach Genehmigung durch den Premierminister in Betrieb genommen werden. Laut Bloomberg sind die Pachtpreise für Industrieparks in Vietnam im Vergleich zu anderen Ländern in Südostasien gesunken; sie liegen jedoch immer noch 21 % unter den durchschnittlichen Pachtpreisen für Industrieparks in Indonesien – dem Land mit der höchsten Korrelation zu Vietnam unter den ASEAN-Ländern. Die Gewinne börsennotierter Unternehmen im Bereich Industrieimmobilien werden sich Prognosen zufolge 2024 deutlich differenzieren, insgesamt jedoch um etwa 9,3 % gegenüber 2023 steigen. Einige Unternehmen können laut SSI ein herausragendes Wachstum verzeichnen, wie beispielsweise Nam Tan Uyen (NTC) mit einem geschätzten Anstieg des Nachsteuergewinns um 135 % gegenüber 2023 auf 545 Milliarden VND. Unterdessen wird laut IDC ein Anstieg des Vorsteuergewinns um 43 % auf 2.400 Milliarden VND erwartet. Bis Ende 2023 werden die Gewinn-Gewinn-Verhältnisse (KGV) und das Kurs-Buchwert-Verhältnis (KBV) der Investoren in Industrieparks 14,8x bzw. 2,75x betragen. Dies ist der höchste Stand seit 2019 und ist auf den starken Anstieg der Aktien von Unternehmen dieses Sektors um 24 % im Jahr 2023 zurückzuführen, verglichen mit dem Anstieg des VN-Index um 12,1 %. Im Jahr 2023 verdoppelten sich die Aktien von SZC, IDC legte um 80 % zu, KBC legte um 31 % zu … Im Gegenteil, die Industrieparkbranche könnte im Jahr 2024 mit einigen Schwierigkeiten konfrontiert werden, beispielsweise: Die ab dem 1. Januar 2024 geltende globale Mindeststeuer wird attraktive Steueranreize für Mieter in Industrieparks reduzieren (einschließlich Befreiung von der Körperschaftssteuer in den ersten zwei Betriebsjahren, 50 % Steuersenkung in den nächsten vier Jahren); der Wettbewerbsvorteil bei den Mietpreisen in Industrieparks in Vietnam und Asien nimmt allmählich ab; die Investitionskosten für neue Industrieparks werden aufgrund der hohen Grundstückspreise und der langwierigen Grundstückserwerbsverfahren voraussichtlich höher ausfallen. Im Jahr 2023 erreichten die ausländischen Direktinvestitionen in Vietnam 23,2 Milliarden US-Dollar, ein Anstieg von 3,5 %. Darüber hinaus erreichte das gesamte gebundene ausländische Direktinvestitionskapital im Jahr 2023 28,1 Milliarden US-Dollar, ein deutlicher Anstieg um 24,4 %. Es wird erwartet, dass das ausländische Direktinvestitionskapital im Jahr 2024 weiter wächst. Laut CBRE wird die Belegungsrate der Industrieparks im Jahr 2024 voraussichtlich steigen. Nach Angaben des Ministeriums für Planung und Investitionen wurden im Jahr 2023 413 Industrieparks mit einer Gesamtfläche von 120.000 Hektar gegründet. Davon sind 295 Projekte mit einer Gesamtfläche von über 92.000 Hektar in Betrieb. Die Belegungsrate in inländischen Industrieparks beträgt etwa 72,9 % (im Vergleich zu 71,9 % im Jahr 2022).

Vietnamnet.vn

Quellenlink

![[Foto] Präsident Luong Cuong nimmt am 80. Jahrestag des traditionellen Tages der vietnamesischen Anwälte teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760026998213_ndo_br_1-jpg.webp)

![[Foto] Premierminister Pham Minh Chinh leitet eine Sitzung des Ständigen Regierungsausschusses zur Überwindung der Folgen von Naturkatastrophen nach Sturm Nr. 11](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759997894015_dsc-0591-jpg.webp)

![[Foto] Generalsekretär To Lam besucht den Kieng Sang Kindergarten und das nach Onkel Ho benannte Klassenzimmer](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1760023999336_vna-potal-tong-bi-thu-to-lam-tham-truong-mau-giao-kieng-sang-va-lop-hoc-mang-ten-bac-ho-8328675-277-jpg.webp)

Kommentar (0)