銀行は不動産融資で活況を呈している

今年上半期、多くの銀行の不動産融資比率は大幅に上昇しました。特に、多くの銀行の信用伸び率は20~30%に達し、システム全体の信用伸び率の3倍に達しました。

2025年第2四半期の財務報告によると、今年上半期には不動産が多くの銀行の信用拡大に大きく貢献した。

|

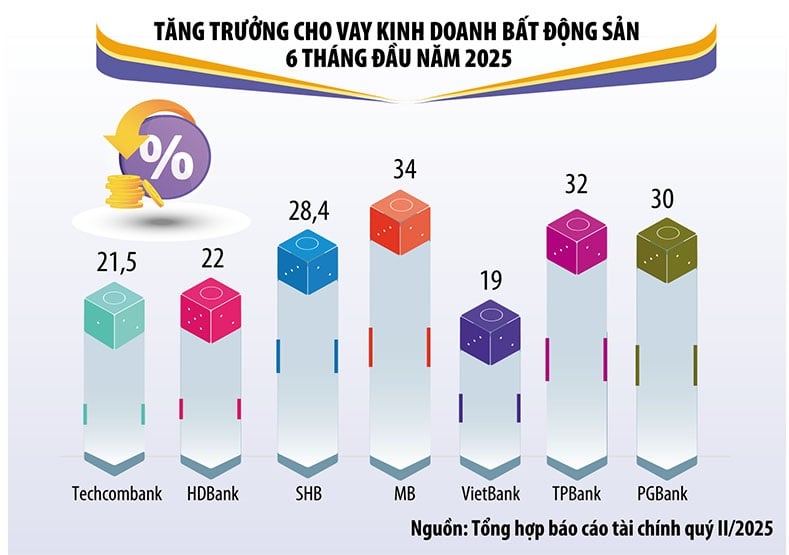

例えば、 テクコムバンクでは、今年上半期の不動産事業向け融資(クレジットと債券を含む)が総融資残高の59%を占めました。個人顧客を含めると、テクコムバンクにおける不動産事業向け融資の割合は、銀行全体の総融資残高の64%を超えています。テクコムバンクの連結不動産事業向け融資(クレジットのみ)の伸びは、2024年末と比較して21.5%に達し、銀行全体の融資伸び率11.6%のほぼ2倍に相当します。

他の多くの商業銀行でも、今年上半期の不動産事業融資は非常に好調な増加を記録した。具体的には、HDバンクでは、不動産事業融資残高が83兆1,250億ドンに達し、年初に比べて22 %増加し、16.4%を占めた。SHBでは、不動産事業融資残高が163兆7,540億ドンに達し、年初に比べて28.4%近く増加し、2024年末の24.5%ではなく27.5%を占めた。MBでは、不動産事業融資残高が85兆8,340億ドンに達し、年初に比べて34%近く増加し、9.72%(昨年末の8.26%から増加)を占めた。

2025年6月末時点の不動産事業ローン残高は、 TPBankでは32%増加、PGBankでは30%増加、VietBankでは19%増加、MSBでは15%増加…

2025年6月30日現在、不動産信用残高は31億8000万ドンと推定され、2024年末の2.4倍となり、システム全体の未払い債務総額の18.5%を占めています。

銀行が不動産融資に殺到している理由を説明するのは難しくありません。SSIリサーチのアナリストは、税制をめぐる世界市場の不確実性が依然として高い状況において、融資増加の原動力は主に不動産とインフラセクターにあると考えています。これらは、内需刺激策と経済成長のモメンタム維持に向けた政府の取り組みと歩調を合わせ、政策面でますます注目されている分野です。

しかし、金融経済データの提供を専門とするWiGroupのジェネラル・ディレクター、トラン・ゴック・バウ氏は、生産と消費が低迷する中で不動産融資が急増すると、融資の流れが「同期していない」リスクが生じると警告した。

テクコムバンクのリテールバンキング部門ディレクター、グエン・アン・トゥアン氏は、不動産融資への注力について説明し、人々の住宅所有への需要は非常に大きく、これは長期的かつ常に存在するニーズであると述べました。テクコムバンクの幹部はまた、テクコムバンクの住宅ローン部門における不良債権(NPL)は2%前後で厳格に管理されていると明言しました。この厳格な管理は、当初から担保を選択する戦略と、担保を効果的に管理する能力によるものです。融資には担保が付帯されているため、実際の損失率は非常に低くなっています。

銀行はリスクは低いと主張しているものの、専門家は依然として警告を発している。現在、社会住宅融資パッケージ(145兆ドン)は供給不足のため、非常に遅いペースで実行されている。銀行が高級不動産プロジェクトへの融資に積極的に取り組んでいることが、主に不動産融資の急増につながっている。この状況が続けば、不動産市場と銀行の両方に不安定さが生じるだろう。

政府は今年、GDP成長率目標を8.3~8.5%に設定しています。経済専門家は、この目標を達成するために、通年の融資額は、ベトナム国家銀行(SBV)が年初に設定した16%という目標ではなく、最大18%増加する可能性があると見ています。

ベトナム国家銀行は先日(7月31日)、金融機関の信用成長目標の引き上げを発表しました。これに伴い、ベトナム国家銀行は金融機関に対し、資本フローを生産、事業、優先セクター、成長牽引セクターに誘導し、潜在的にリスクの高いセクターへの融資を厳格に管理し、安全性と効率性を確保するよう要請しました。

経済専門家によると、今年の信用の伸び率18~20%はGDP成長率やインフレ率とほぼ一致しており、まだ「過熱」しているとは言えない。しかし、この信用の伸び率は、資本が重点セクターに流入する状況下でのみ安全と言える。逆に、信用が株式や不動産といった投機セクターに流入すれば、資産バブルが発生し、金利やインフレに圧力がかかり、不良債権リスクやマクロ経済の不安定化を招く可能性がある。

「資本が優先セクターに流入すれば、今年の信用供与は17~18%の増加でGDP成長率8.3~8.5%の目標を満たすことができる。しかし、証券や不動産といった投機セクターに資本が流入すれば、GDP成長率8.3~8.5%の目標を達成するには、信用供与を20%以上増加させる必要がある」と、ホーチミン市経済大学のグエン・フー・フアン准教授は述べた。

力強い信用の伸びを背景に、ここ数カ月、一部の商業銀行は大口預金に適用される預金金利を多くの期間にわたってわずかに引き上げ始めている。

こうした状況を受け、ベトナム国家銀行は8月4日、商業銀行との会合を開き、預金金利の安定化、継続的な運営コストの削減、デジタルトランスフォーメーションの推進、そして利益の一部を貸出金利の引き下げに充てる用意があることなどを要請した。金融政策局長のファム・チ・クアン氏は、新規預金金利の平均は年4.18%にとどまり、2024年と比較してほぼ横ばいであると述べた。貸出金利の平均は年6.53%に低下し、2024年末と比較して0.4パーセントポイント低下した。

ベトナム国家銀行は、信用機関に対し、安定した金利を維持することに加え、生産、ビジネス、優先分野、成長促進要因に融資を振り向けながら金利を引き下げるよう努めること、潜在的にリスクのある分野への融資を厳しく管理し、安全性と効率性を確保することを要求しています。

|

したがって、首相はベトナム国家銀行( SBV)に対し、2026年から実施される信用増加割当の撤廃のロードマップを早急に策定し、試験的に実施するよう要請した。その際には、信用機関が効果的かつ健全に運営され、優れたガバナンスと管理能力を持ち、銀行業務の安全比率と高い安全信用品質指標に準拠し、宣伝と透明性を確保するための基準と基準を策定する必要がある。

国立銀行は、検査、審査、監督、事後監査、システムリスクの防止、信用機関システムのセキュリティと安全性の確保、設定された目標に従ったインフレの抑制に責任を負います。

2022年6月8日付首相決定第689/QD-TTg号で承認された「2021~2025年における不良債権処理に関連する信用機関のシステム再構築」プロジェクトに定められた最高の目標、課題、解決策の達成に努め、不良債権処理の促進、潜在的リスクのある分野における厳格な信用管理措置の実施、信用の質の向上、新規不良債権の最小化、不良債権の厳格な管理と並行した安全で健全な信用の拡大の確保に重点を置く。

同時に、信用機関の業務に対する監視、検査、審査、厳格で包括的な監督を強化し、「裏」企業や不健全なエコシステム内の企業に対する操作、相互所有、信用供与などの行為を防止、検査、監督し、法に基づいて厳格に処理するための措置を講じます...

首相はまた、国家銀行に対し、信用機関に対し、コスト削減、行政手続きの簡素化、デジタル変革の推進を引き続き指導するよう要請した。これにより、貸出金利を引き下げる余地が生まれ、「利益の調和、リスクの共有」の精神で企業と国民の生産と事業を支援し、政府の政策に従って、優先分野、経済の伝統的な成長原動力(投資、輸出、消費)と新たな成長原動力(科学技術、イノベーション、デジタル経済、グリーン経済、循環型経済など)に信用資金を振り向け、安全で効果的な信用成長の拡大を確保する。

同時に、35歳未満の若者が社会住宅を購入、賃貸、または分割払いで購入するための信用プログラム、インフラ、科学技術、イノベーション、デジタル変革などに投資する企業向けの500兆ドンの信用プログラムをより効果的かつ抜本的に実施するための優先メカニズムと政策を見直し、策定し、直ちに補完する。政策の実施は、形式的なものでなく、決して資金の支出を許すことなく、タイムリーかつ効果的でなければならない。

国立銀行は、2025年と2026年の最後の数か月間の金融政策を管理するための計画を緊急に策定し、2025年8月30日までに政府常任委員会に報告する必要があります。

同協会はまた、個人や企業が適正な金利で信用資金にアクセスできるよう、会員に対し、融資金利の引き下げや、財務能力に応じた適切な信用プログラムの実施を検討するよう要請した。

|

ベトナム銀行協会は2025年8月7日、公式文書第423/HHNH-PLNVを発行し、加盟金融機関(CI)に対し、ベトナム国家銀行(SBV)の金利と信用の適用に関する指示を協力して実施し、金利の安定と貸出金利の引き下げに重点を置き、人々と企業を支援するよう求めた。

具体的には、信用機関は、デジタルトランスフォーメーションの推進、合理的なコスト削減、そして貸出金利の引き下げ余地の創出を継続しつつ、あらゆる条件において預金金利の安定を図るため、協調の精神に基づき緊密に連携することを推奨します。その上で、各金融機関の財務能力に応じて、貸出金利の引き下げや適切な信用プログラムの実施を検討し、個人や企業が合理的な金利で信用資金にアクセスできるよう支援します。

信用機関のウェブサイトで平均貸出金利や優遇信用プログラムを全面的に公表し、透明性を確保して顧客が容易に信用を得られるよう支援します。

信用資本の配分を生産・事業部門、優先部門、経済成長の原動力に優先させるとともに、信用増加目標と業務の安全性を両立させるため、潜在的にリスクのある部門への信用を厳しく管理する。

銀行協会と緊密に連携し、国民や企業が生産・経営の資金需要に応え、信用機関の商品・サービスを有効に活用できるよう、信用機関の政策や商品・サービスを把握できるようコミュニケーション活動を推進します。

8月7日、ファム・ミン・チン首相の議長の下、各省・中央直轄市との7月定例政府オンライン会議が開催され、ベトナム国家銀行のグエン・ティ・ホン総裁は、現在までに貸出金利水準は2024年末と比較して年間約0.4%低下し続けており、柔軟な経営努力を示し、経済の金融コストの削減を支援していると述べた。

しかし、経済要因と市場心理の二重の影響により、為替レートは相当な圧力にさらされています。現在までに、ベトナムドン/米ドルの為替レートは2024年末と比較して2.9%上昇しています。こうした状況を受け、総裁は、圧力が急激に高まり続ける場合、中央銀行は為替レートの安定を損ない、ひいてはマクロ経済の不安定化を招くことを避けるため、更なる利下げを見送ることを検討すると述べました。

グエン・ティ・ホン総裁は「マクロ経済の安定と持続可能な経済成長の支援という共通目標を目指し、状況を注意深く監視し、各段階で適切な優先順位を設定していく」と断言した。

信用に関して、国立銀行は、今年の最初の7か月間のシステム全体の信用は2024年末と比較して約10%増加したと述べた。これは、昨年の同時期の6%と比較してかなり高い増加率である。

不動産と証券への融資の流入が急増していることを懸念し、グエン・ティ・ホン総裁は次のように分析した。「確かにこれら2つのセクターの融資の伸び率は平均を上回っているが、これは不動産市場の困難を解消するという方向性と一致している。プロジェクトが法的障害を解消すれば、実施のための資本が必要になるのは避けられない。」

証券セクターについては、成長率は高いものの、その割合は総債務残高の1.5%に過ぎず、システムリスクを引き起こすものではありません。中央銀行は、安全性指標を常に厳格に監視していると明言しています。中長期融資における短期資本の比率は、依然として30%という基準を下回っています。同時に、中央銀行は融資機関に対し、期間ごとの資本バランスの維持を継続的に指示し、システムの安全性を確保しています。

ピークシーズンを見据えて多額の投資

今年上半期に信用供与は加速し、下半期も好調な傾向が続くと予想されます。銀行は徐々に融資を増やしており、金利は安定しています。

アグリバンクのファム・トアン・ヴオン総裁は、2025年6月末時点でアグリバンクの融資残高が18億5000万ドンを超え、年初比7.6%増加したと述べた。アグリバンクは年初からの融資残高増加を促進するため、400兆ドン規模の13の融資プログラム・商品を迅速に導入し、農林水産業分野向け融資プログラムの規模と対象範囲を20兆ドンに拡大した。特に、アグリバンクは顧客支援のため、困難の解消、コスト削減、融資金利の引き下げに積極的に取り組んできた。

ACBは、政治局の民間経済発展に関する決議第68-NQ/TW号を実施し、中小企業専用の通常より少なくとも2%低い金利で20兆VNDの信用パッケージを展開し、担保を必要としない融資に移行するなどの戦略的ソリューショングループを構築しました...

今年最初の6か月末の時点で、ACBの未払い信用残高は634兆ドンに達し、年初より9.1%増加し、個人と企業間のバランスの取れた構造となりました。税引前利益は10兆7000億ドンに達し、2024年の同時期より2%増加しました。

これまでに、銀行各社が今年上半期の業績を発表しています。10兆VNDを超える利益を達成した「クラブ」には、MB、BIDV、Techcombank、VPBank、ACBなどが含まれます。これらの銀行の好調な信用拡大は、これらの銀行の利益にプラスの影響を与えています。

例えば、今年上半期におけるMBの連結税引前利益は約15兆9,000億ドンに達し、前年同期比18.3%増加しました。MBの連結総資産は約13億ドンに達し、2024年末比14.2%増加しました。顧客向け融資は約880兆ドンに達し、年初比13.3%増加しました。したがって、MBの純利息収入は24兆640億ドンを超え、前年同期比23%増加しました。

ACBのゼネラルディレクター、トゥ・ティエン・ファット氏によると、年末の繁忙期には顧客の資金ニーズが増加することが多いという。

ベトナム国家銀行(SBV)は、信用拡大の突破口を開くため、業界全体で社会住宅や労働者住宅の建設、古いアパートの改修・再建のための融資プログラム(145兆ドン)、交通、電力、デジタル技術分野における重要かつ重要な国家プロジェクトを実施するためのインフラとデジタル技術への投資のための融資プログラム(500兆ドン)、農林水産業部門向け融資プログラム(規模を100兆ドンに拡大)など、一連の融資プログラムを実施したと発表した。

ロシア国立銀行の最新統計によると、2025年7月末までに、システム全体の信用は前年末比9.64%増加しました。信用拡大の加速化の一環として、ロシア国立銀行は最近、多くの銀行の信用目標を引き上げ、同時に資本フローを生産、ビジネス、優先セクター、そして経済成長の牽引役へと誘導しました。

UOBベトナム銀行通貨取引部長のディン・ドゥック・クアン氏は、2025年通年の信用成長率は18~20%に達する可能性が高いと述べた。これは経済成長の強力な下支え要因となる。最も楽観的なシナリオでは、米連邦準備制度理事会(FRB)が年末に米ドル金利を引き下げ、関税の影響が小さく、株式市場が好調で外国資本の流入が強く誘致されれば、ベトナムドン金利はさらに大幅に低下し、2026年の経済成長計画にプラスの影響を与えることが期待される。

ベトナム国家銀行のファム・タン・ハ副総裁は、2025年上半期の金利管理において、管理機関は引き続き運用金利を維持し、信用機関が国家銀行から低コストで資金調達できる環境を整え、経済を支える条件を整えると述べた。貸出金利水準は引き続き低下している。商業銀行の新規取引の平均貸出金利は現在、年6.29%で、昨年末と比較して0.64パーセントポイント低下している。政府の方針に基づき、年末にかけてベトナム国家銀行は引き続き銀行に対しコスト削減を求め、貸出金利をさらに引き下げ、信用需要を刺激する。

銀行は判決の執行により受け取った資産を抱えている。

執行機関から受け取った担保資産については、その性質上、何度もオークションにかけられ失敗しているため、信用機関は売却できず、また、執行機関に引き続きオークションにかけるよう依頼することもできません。

ベトナム銀行協会(VNBA)は、2025年8月5日付文書第421/HHNH-PLNV号を発行し、農業環境省、司法省、ベトナム国家銀行に対し、加盟信用機関(CI)が不良債権処理のために不動産を担保に受け取る際に直面する困難と問題に対処するよう要請した。

|

加盟信用機関からのフィードバックによると、不良債権処理における重要な対策の一つは、顧客の債務返済義務を代替するために不動産を担保として受け入れることです。これは主に2つの方法で行われます。銀行と顧客が債務相殺に合意するか、複数回のオークションの失敗を経て信用機関が執行機関から担保を回収するかです。

信用機関に関する法律によれば、銀行は不動産業を行うことは許可されていないが、債権回収を行うために最長 5 年間この不動産を保有することが許可されている。

しかし、現実には、多くの地域の土地登記所や農業環境省が、不動産の所有権の変更登録や信用機関への移転を拒否している。

これらの機関は、信用機関に対し、省人民委員会からの移転政策の書面による承認を取得し、土地利用目的の転換手続きを行うことを義務付けている。

信用機関によると、この要件は、事業活動ではない、あるいは直接使用するために資産を購入する、不良債権を処理するために資産を保有するという性質と一致しない。

信用機関が所有権を登録しなかったことで、さまざまな結果が生じました。

まず、不動産は競売にかけることができません。土地使用権証書に金融機関の名義が記載されていないため、金融機関は購入者に直接不動産を売却または譲渡することができません。また、この理由から、公証人による売買契約の公証も拒否されます。

第二に、執行機関から受け取った資産の行き詰まり:金融機関は執行機関から受け取った資産を売却することができません。これらの資産は、既に何度もオークションにかけられ、既に失敗に終わっているため、執行機関に再度オークションにかけることは現実的ではありません。

第三に、会計上の問題:中央銀行の決定479/2004/QD-NHNNに基づく規則によれば、貸借対照表勘定(勘定387)に資産の価値を記録するには、金融機関は法的所有権を証明する完全な書類を保有している必要がある。しかし、登記が不可能なため、金融機関はこの資産を会計処理できず、資産受領の目的を達成できない。

4つ目は、紛争リスクです。顧客が物件を引き渡したとしても、法的には債務は帳簿上に残り、発生し続けます。これは、特に不動産価格が上昇した場合、以前の所有者が物件の返還を求める可能性があるため、将来的に紛争や訴訟が発生するリスクとなります。

上記の困難に直面して、ベトナム銀行協会は、農業環境省が全国の農業環境局に文書を発行し、信用機関が契約を通じて担保を受け取る場合と執行機関から担保を受け取る場合の両方のケースで不動産資産の権利移転/変更登録を登録できるようにし、信用機関が資産を競売にかけ、名義を買い手に移転する完全な権限を持つことを推奨しています。

権利移転・変更登記完了後、信用機関は、当該不動産の処理決定日から5年以内に、当該不動産について積極的に監視、売却、譲渡または買戻しを行う責任を負います。信用機関がこれに違反した場合は、法律の規定に従って処分されます。

ベトナム銀行協会は、ベトナム国家銀行に対し、信用機関が顧客の債務返済義務の代わりに受け取り、5年間担保を保有し、信用機関法第139条第3項に基づき債務回収のために不動産を売却、譲渡、または買い戻さなければならない場合に、信用機関が不動産資産を会計処理できるよう、債務に割り当てられた資産と義務履行の代わりに受け取った資産の認識に関するガイドライン文書を検討し、発行することを提案する。

信用機関が債務の代わりに担保を受け取り、それを 5 年間保有する場合のリスク引当に関するガイダンス。

信用機関が不動産を取り扱い、名義を買い手に移転する権利を持つように、不動産変更登記に関する問題に関する銀行協会の請願を解決するために、農業環境省および法務省と調整する。

ファン少凱氏:金は株や不動産とは比較できません。

価格上昇競争において、金は株式や不動産といった他の投資チャネルに比べて魅力が低下している。しかしながら、ワールド・ゴールド・カウンシルの代表者は、投資電子新聞の取材に対し、金の地位はかけがえのないものだと述べた。

|

| ワールドゴールドカウンシルのアジア太平洋地域(中国を除く)担当ディレクター兼世界中央銀行担当ディレクター、Shaokai Fan 氏。 |

ワールドゴールドカウンシルの報告によると、2025年第2四半期のベトナムの金需要は、世界の一般的な傾向(3%増)に反し、前年同期比で20%減少しました。ベトナムの金需要減少の理由は、国内通貨の切り下げと米ドル高により、国内の金価格が記録的な水準まで急騰し、人々の支払い能力に支障をきたしていることです。

金価格の高騰に加え、株価や不動産価格が急騰する一方で、金価格の上昇ペースが緩やかなことが、最近の金価格の冷え込みの一因であると多くの人が考えています。このため、第2四半期には金は投資対象としての魅力を低下させています。

8月7日、投資電子新聞Baodautu.vnの質問に答え、ワールドゴールドカウンシルのアジア太平洋地域(中国を除く)担当ディレクター兼グローバル中央銀行担当ディレクターであるシャオカイ・ファン氏は、投資チャネルや資産の種類は多様であり、それぞれの投資チャネルや資産の種類には異なる特性があるのは事実だと述べた。金は、投資家が投資ポートフォリオを運用する際に注意を払うべき非常に特別な資産である。

范紹凱氏によると、金は株式や不動産などの投資チャネルとは性質が大きく異なるため、他の投資チャネルと比較することはできない。具体的には、金は防御力とリスク吸収力を備えており、ポートフォリオの回復力を高める。これは他の投資チャネルや資産にはない特性であり、金のかけがえのない特性を生み出している。

実際、多くの不安定要素により世界がますます予測不可能になる状況において、金は中央銀行を含む世界中の多くの投資家や大規模市場によって選ばれる安全な防御資産になりつつあります。

世界金協会の調査によると、世界のほとんどの中央銀行は、外貨準備ポートフォリオの多様化と政治リスクの増大への対応を目的として、依然として金購入を増やす計画だという。

「過去5年間、世界中で多くの大きなリスクが発生しました。新型コロナウイルス感染症、ロシア・ウクライナ紛争、ガザ地区紛争、貿易戦争などです。大きなリスクが伴う時期に、金は投資家が危機を乗り越えるのに役立つ資産です。これは、世界中の中央銀行や大口投資家が投資ポートフォリオに継続的に金を追加している理由でもあります。ベトナムは輸出志向型経済であり、現在の複雑な貿易戦争の状況下では、投資家はポートフォリオの回復力を高めるためにも金に注目する必要があります」と、シャオカイ・ファン氏は述べています。

ベトナムでは、2025年第2四半期の金需要は数量ベースで20%減少したものの、金額ベースでは依然として12%増加しており、人々の購買意欲は依然として非常に高いことが示されています。現在、政府は金市場に関する政令24/2012/ND-CPを改正し、独占状態を解消し、金の輸入上限を引き上げる方向で検討しています。専門家は、金の輸入規制緩和は市場に多くの利益をもたらすと考えています。

今後の金価格動向について、范紹凱氏は、金価格は依然として中央銀行と上場投資信託(ETF)からの旺盛な買い需要の恩恵を受けていると述べた。さらに、世界が米中租税交渉の最終結果を待っている中、貿易摩擦はまだ終結していない。米連邦準備制度理事会(FRB)が利下げの強い圧力にさらされていることも、金価格を支えている。

ワールドゴールドカウンシルの報告書によると、世界の金需要は2025年第2四半期も引き続き増加する見込みです。金ETF(上場投資信託)への投資は引き続き総需要の主な牽引役であり、2024年第2四半期のわずかな流出とは対照的に、同四半期には170トンの流入がありました。アジア上場ファンドは70トンと大きく貢献し、米国ファンドと同等の供給量となりました。

第1四半期の記録的な流入と合わせて、世界の金ETFからの金の総需要は397トンに達し、2020年以来の上半期の最高水準となった。

中央銀行は、ペースは鈍化したものの、引き続き金を購入しており、第2四半期には166トン増加しました。この減速にもかかわらず、経済および地政学的な不確実性が続いているため、中央銀行の購入量は依然としてかなり高い水準にとどまっています。

世界金協会が中央銀行を対象に毎年実施している調査によると、準備金管理者の95%が、今後12カ月間に世界の中央銀行の金準備が増加すると考えていることがわかった。

范紹凱氏は「安全資産への需要と市場への資金流入の勢いの高まりにより、金への投資は高水準を維持している」とコメントした。

7月の債券発行は急増し、不動産債は2025年8月償還でピークに達した。

今年下半期に償還を迎えるノンバンク債は約102兆ドンで、上半期(44兆4,000億ドン)の2倍の規模となり、主に不動産関連債となっている。2025年8月だけでも、償還を迎える不動産債は17兆5,000億ドンに達した。

|

ベトナム債券市場協会のデータによると、2025年7月25日の情報発表日現在、2025年7月の社債発行額は20兆1,340億ベトナムドンだった。

年初から7月25日の情報発表日までの累計社債発行額は約287兆ドン(うち民間発行債は90.3%)で、発行された社債の最大75%は銀行グループによるものでした。

そのため、社債発行は力強く回復している(2024年の最初の7か月間の累計社債発行額は183兆VNDに達した)。

同協会によれば、今年末までに満期を迎える債券の総額は118兆ドンを超え、そのうち満期を迎える債券の52.2%は不動産グループが所有している。

FiinGroupの集計データによると、2025年6月末までに市場規模は1兆3,500億ドンに達した。発行形態別に見ると、2025年6月末時点で発行済み社債は1兆2,000億ドン近くに達し、前月比4.3%増で、社債発行総額の約88.6%を占めた。一方、公社債の発行額は、LPB銀行の公社債(2023年6月発行)が満期前に買い戻されたため、前月比0.8%減の154兆8,000億ドンにとどまった。

今年最初の6か月間で、新規債券発行額は約200兆億ドンに達し、前年同期比で約109%増加した。

FiinGroupによると、今年下半期には約102兆ドン(銀行債を除く)の社債が償還期限を迎える。この数字は上半期(44兆4000億ドン)の2倍に相当し、償還キャッシュフローへの圧力が依然として高まっていることを示している。

不動産事業は、今年下半期の債券満期までに65兆3,000億ドンを必要とする。満期圧力は今月、約17兆5,000億ベトナムドンでピークに達し、2025年最初の7か月の平均満期規模(4兆6,000億ベトナムドン)の3.8倍となった。ただし、満期圧力は徐々に低下し、月額 6,000 ~ 12,000 億ベトナムドンに達すると予想されます。

FiinGroup によると、大量の満期債券を抱えている企業には、Quang Thuan Investment Joint Stock Company (6 兆 VND)、Trung Nam Land (2 兆 5,000 億 VND)、Setra (2 兆 VND) などがあります。

銀行以外の企業は8月に社債利息として6兆6,000億ベトナムドンを支払う必要があると推定されている。不動産は依然として圧倒的な割合を占めており、利払い債務の63%に相当する約4兆2,000億ベトナムドンとなっている。

2025年6月に買い戻された社債の額は、主に銀行セクターから前月比190%、同期間比139%と大幅に増加し、62兆9000億ベトナムドンを超える過去最高額に達した。 2025 年の最初の 6 か月間で、買戻し総額は約 123 兆 3,000 億ドンに達し、同期間に比べ 31% 増加しました。

支払いキャッシュフローの観点から見ると、発行体は年初以来、社債の元利金として91.4兆ベトナムドンを支払っており、これは2025年全体の予想支払義務の32%に相当する。支払われると予想されるキャッシュフローは、8月の48.1兆ベトナムドンを含め、下半期に201.2兆ベトナムドンとなる。

銀行はもはや「貯蓄」を優先していない?

リスク準備金は「安全クッション」であるだけでなく、銀行にとって「貯蓄」でもあります。最近では、多くの銀行が前段階で延期・延期した債務を処理したため、リスク引当金を削減したり、成長を優先するために引当金の削減を受け入れたりしている。

|

2025年第2四半期の財務報告書によると、上場銀行の85%がプラスの利益成長を記録し、半数以上の銀行が2桁の利益成長を記録した。特に、SHB、PGBank、Sacombank、VietinBank、SeABank など、多くの銀行が 30 ~ 80% の利益増加を記録しました。

しかし、財務報告書は、今年上半期に高い利益成長を維持するために、多くの銀行がリスクバッファーの削減を受け入れなければならなかったとも示している。

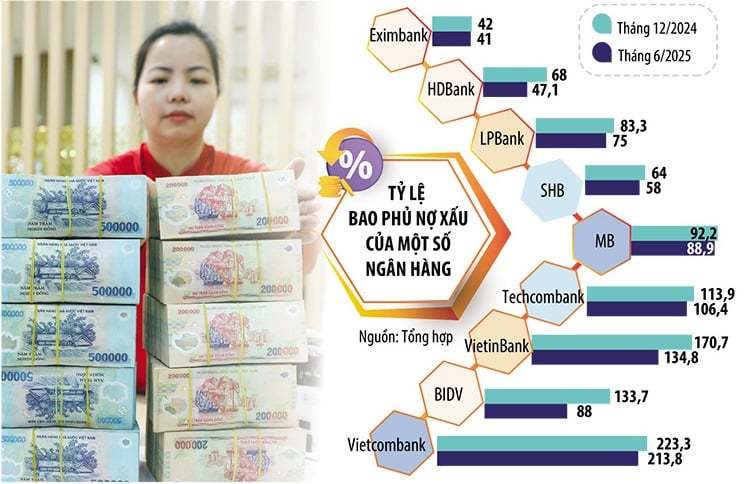

不良債権処理率で首位を走っているのは国有商業銀行グループ(「ビッグ4」)だが、その中で今年上半期に不良債権処理率を高めたのはアグリバンクだけだ。別の中間財務報告書によると、2025年6月末時点でアグリバンクの不良債権カバー率は148.6%で、年初と比べて16.8%増加した。

一方、BIDVの不良債権カバー率(連結財務報告書による)はわずか88%で、2024年末の133.7%、2025年第1四半期末の96.8%に比べて大幅に減少している。BIDVの不良債権総額は2025年最初の6ヶ月で49%増加し、最大43兆1,400億ベトナムドンとなった一方、引当金は増加した。わずか 9.5% であり、不良債権カバー率が急激に減少しています。

ベトコムバンクはシステム全体の不良債権カバー率(213.8%)において依然としてトップであるものの、昨年末(223.3%)と比較すると低下も見られます。 VietinBankの不良債権カバー率は、昨年末の170.7%からわずか134.8%となっている。

ほとんどの民間株式会社商業銀行もリスクバッファーを段階的に減少させている状態にあり、現在、不良債権カバー率が 100% を超えている銀行は数行のみです。

具体的には、MBの不良債権カバー率は2024年末の92.3%から2025年6月末時点で88.9%にとどまった。HDバンクの不良債権カバー率は47.1%にとどまり、昨年末の68%近くの水準を大幅に下回った。 SHBの不良債権カバー率は現在58%だが、昨年末には64%近くになっていた。同様に、LPBankも不良債権カバー率を昨年末の83.3%から2025年第2四半期末には75%に引き下げた。不良債権カバー率が低い銀行には、VIB(37.16%)、NamABank(39%)、EximBank(41%)、MSB(55.5%)などがある。

2022 年から現在まで、銀行システム全体の不良債権カバー率は急激に減少しました。 2022 年の第 3 四半期の不良債権カバー率が 143.2% だった場合、2023 年の第 3 四半期までに不良債権カバー率は 100% を下回り、2025 年の第 1 四半期の終わりには約 80% にすぎませんでした。

株主からの利益成長に対する圧力が非常に高い場合、商業銀行が成長を優先するために引当金の削減を受け入れるのは理解できます。また、現在の経済情勢も前期とは異なる点が多く、引当金比率の低下がここ数年の傾向となっています。

専門家によると、2020年から2022年にかけて新型コロナウイルス感染症の影響で不良債権が膨れ上がり、多くの銀行が債務再編や顧客向け債務の延長・延期を余儀なくされた。またこの時期、銀行はリスク引当金を増額しました。しかし、現在は上記期間中に延長・繰り延べされた債務は処理されているため、銀行、特にビッグ4グループはそれほど高い不良債権カバー率を維持する必要はない。

近年、信用機関の不良債権処理の試験的導入に関する決議第42/2017/QH14号が失効した際、一部の銀行は「債務者」の対応が遅く非協力的な場合に担保の回収と処理が困難になることを懸念し、依然として引当金を積極的に増額していた。しかし、最近、信用機関法(改正)が成立し、信用機関の担保差し押さえ権が合法化され、銀行のこの懸念も解消されました。したがって、不良債権カバー率は低下したものの、銀行にとってはそれほどリスクが高いわけではありません。

実際、リスク準備金は「安全クッション」であるだけでなく、銀行にとって「貯蓄」でもあり、多くの場合、この金額は銀行の利益成長に大きく貢献します。

今年上半期には、債権回収と(準備金による)リスク処理の急増により、多くの銀行が多額の利益を記録した。具体的には、今年の最初の6か月で、アグリバンクのその他の活動による純利益は6兆ベトナムドン近く(クレジット部門に次ぐ)に達し、91%以上増加しました。テクコムバンクでは、ほとんどの事業活動が2024年の同時期と比べて減少したが、その他の活動による純利益だけでも同時期と比べて3.1倍に増加した(この部門の利益の66%以上はリスクを伴う負債によるものだった)。同様に、ACB、LPBank...でも、その他の活動による純利益は2~3倍に増加しました(主にリスク引当金を伴う不良債権回収によるもの)。

したがってアナリストらは、銀行は準備能力を向上させ、資産を保護し、市場の信頼を強化する必要があると提言している。ベトナムの銀行システムはいまだ資本不足であり(自己資本比率はこの地域では低い水準にある)、信用は急速に拡大しており、国立銀行は一部の銀行に対して「余地」を緩和したばかりであるため、準備金バッファーの強化はさらに必要である。

出典: https://baodautu.vn/ngan-hang-o-at-cho-vay-bat-dong-san-thi-diem-bo-room-tin-dung-tu-nam-2026-d354104.html

コメント (0)