Fälle der Steuerzahlungsstundung 2024

Die Bestimmungen zur Stundung der Steuerzahlung laut Artikel 60 des Steuerverwaltungsgesetzes 2019 lauten wie folgt:

1. Eine Stundung der Steuerzahlung wird auf Antrag des Steuerzahlers in Betracht gezogen, wenn:

Erleiden von Sachschäden, die sich aufgrund von Ereignissen höherer Gewalt gemäß Klausel 27, Artikel 3 des Steuerverwaltungsgesetzes 2019 direkt auf Produktion und Geschäft auswirken, darunter: Naturkatastrophen, Katastrophen, Epidemien, Brände, unerwartete Unfälle und andere von der Regierung vorgeschriebene Ereignisse höherer Gewalt.

Oder der Betrieb muss aufgrund der Verlagerung von Produktions- und Geschäftsanlagen auf Anweisung der zuständigen Behörden eingestellt werden, was sich auf die Produktion und das Geschäftsergebnis auswirkt.

2. Steuerzahler, die Anspruch auf eine Stundung der Steuerzahlung gemäß Absatz 1, Artikel 62 haben, haben Anspruch auf eine Stundung für die Zahlung eines Teils oder der gesamten zu zahlenden Steuer.

3. Die Frist für die Zahlungsaufschub der Steuer wird wie folgt festgelegt:

Nicht mehr als 2 Jahre ab dem Fälligkeitsdatum der Steuer bei Sachschäden, die aufgrund höherer Gewalt die Produktion und den Geschäftsbetrieb unmittelbar beeinträchtigen.

Nicht mehr als 1 Jahr ab dem Datum der Steuerzahlungsfrist im Falle einer Einstellung des Betriebs und einer Beeinträchtigung der Produktionsergebnisse aufgrund einer Verlagerung der Produktions- und Geschäftseinrichtungen auf Ersuchen der zuständigen Behörden.

4. Steuerzahler unterliegen keinen Strafen und müssen während der Frist zur Steuerzahlung keine auf der Höhe der Steuerschuld berechneten Verzugsgebühren zahlen.

5. Der Leiter der direkt verwaltenden Steuerbehörde entscheidet auf Grundlage der Unterlagen zur Stundung der Steuerzahlung über den zu verlängernden Steuerbetrag und den Zeitraum der Stundung der Steuerzahlung.

Hinweise zur Vorbereitung des Antrags auf Steuerverlängerung

Dokumente und Aufzeichnungen für die Stundung der Steuerzahlung sind in Artikel 64 des Steuerverwaltungsgesetzes von 2019 vorgeschrieben, darunter:

1. Steuerzahler, die gemäß den Bestimmungen dieses Gesetzes Anspruch auf eine Stundung der Steuerzahlung haben, müssen Unterlagen zur Stundung der Steuerzahlung erstellen und bei der direkt zuständigen Steuerbehörde einreichen.

2. Der Antrag auf Zahlungsaufschub bei der Steuerzahlung umfasst:

Ein schriftlicher Antrag auf Zahlungsaufschub für die Steuerzahlung mit Angabe des Grundes, des Steuerbetrags und der Zahlungsfrist. Bereiten Sie gleichzeitig Dokumente vor, die den Grund für den Zahlungsaufschub belegen.

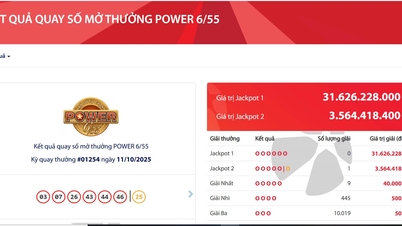

[Anzeige_2]

Quelle

![[Foto] Entdecken Sie einzigartige Erlebnisse beim ersten Weltkulturfestival](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760198064937_le-hoi-van-hoa-4199-3623-jpg.webp)

![[Foto] Der Generalsekretär nimmt an der Parade zur Feier des 80. Jahrestages der Gründung der Koreanischen Arbeiterpartei teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760150039564_vna-potal-tong-bi-thu-du-le-duyet-binh-ky-niem-80-nam-thanh-lap-dang-lao-dong-trieu-tien-8331994-jpg.webp)

![[Foto] Eröffnung des Weltkulturfestivals in Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760113426728_ndo_br_lehoi-khaimac-jpg.webp)

![[Foto] Ho-Chi-Minh-Stadt erstrahlt am Vorabend des 1. Parteitags (2025–2030) in Fahnen und Blumen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760102923219_ndo_br_thiet-ke-chua-co-ten-43-png.webp)

Kommentar (0)