Rohstoffinvestoren bereiten sich auf eine drastische Kürzung der chinesischen Stahlproduktion vor, die die australischen Eisenerzbergbauunternehmen treffen könnte. Gleichzeitig sieht sich der Markt mit einem erhöhten Angebot durch neue Großprojekte in Afrika konfrontiert.

|

| Obwohl das Ausmaß der Kürzungen ungewiss ist, prognostiziert der Markt, dass China seine Stahlproduktion in diesem Jahr um bis zu 50 Millionen Tonnen reduzieren könnte. Illustratives Foto |

Die negativen Auswirkungen werden vor allem kleine Produzenten treffen.

Fondsmanager gehen jedoch davon aus, dass die negativen Auswirkungen vor allem kleinere Produzenten treffen werden, bei denen die Abbaukosten deutlich höher sind und die Qualität des Eisenerzes oft geringer ist als bei großen Konzernen wie BHP und Rio Tinto.

„ Unternehmen wie BHP und Rio erzielen bei den aktuellen Preisen immer noch fantastische Margen. Selbst wenn der Eisenerzpreis auf 80 Dollar pro Tonne fallen würde, könnten sie immer noch gesunde Margen erzielen“, sagte Sam Berridge, Portfoliomanager bei Perennial.

Letzte Woche kündigte die chinesische Regierung landesweite Kürzungen der Stahlproduktion an, um das Überangebot in der Stahlindustrie zu reduzieren und die Gewinne wiederherzustellen. Die anhaltende Abschwächung des chinesischen Immobilienmarktes seit der Covid-19-Pandemie hat zu einem enormen Stahlüberschuss geführt, der größtenteils exportiert wurde. Davon betroffen sind australische Hersteller wie BlueScope Steel und das angeschlagene Werk Whyalla der GFG Alliance.

„ Chinas Stahlexporte sind in den letzten Jahren stark gestiegen – das ist ihre Art, mit dem Stahlüberschuss umzugehen, den der heimische Markt nicht aufnehmen kann“, sagte Sam Berridge. Doch nun sind die ausländischen Märkte nahezu gesättigt, sodass China zum Schutz der heimischen Industrie die Produktion drosseln muss.

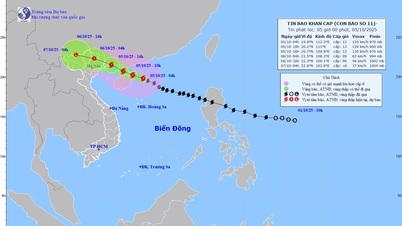

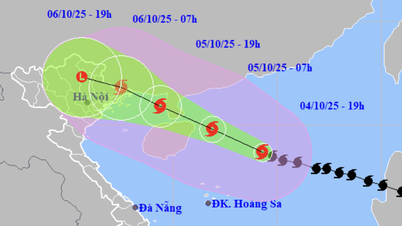

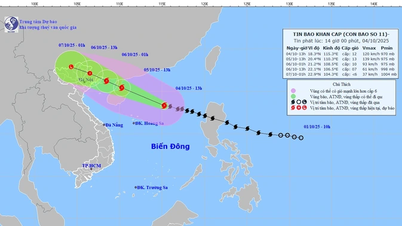

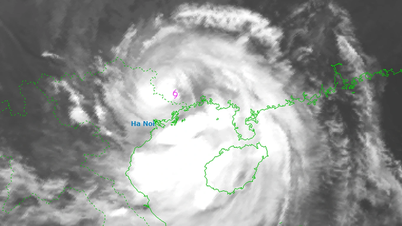

Das Ausmaß der Kürzungen ist noch ungewiss. Der Markt prognostiziert jedoch, dass China in diesem Jahr bis zu 50 Millionen Tonnen einsparen könnte – etwa 5 % seines jährlichen Stahlverbrauchs von rund einer Milliarde Tonnen. Sollte dies geschehen, würde Chinas Stahlproduktion auf den niedrigsten Stand seit 2017 sinken. Dies würde die Nachfrage nach Eisenerz zu einem Zeitpunkt verringern, an dem das Angebot aus Afrika stark ansteigt.

Rio Tinto plant, die Produktion seines Simandou-Projekts in Guinea noch in diesem Jahr aufzunehmen. Damit steigt die Kapazität auf 120 Millionen Tonnen – etwa 7 % des per Seetransport transportierten Eisenerzes. Dies ist der größte Zuwachs seit einem Jahrzehnt und dürfte erhebliche Auswirkungen auf die Eisenerzpreise haben.

Die in Singapur gehandelten Futures fielen letzte Woche zum ersten Mal seit Mitte Januar unter 100 Dollar pro Tonne und schlossen am 7. März bei 99,85 Dollar pro Tonne. Auch die Spotpreise sind laut S&P Global von fast 110 Dollar pro Tonne vor zwei Wochen auf knapp über 100 Dollar pro Tonne gefallen.

Robert Rennie, Leiter der Rohstoffstrategie bei der australischen Westpac Bank, sagte, er rechne damit, dass hohe Lagerbestände in chinesischen Häfen und eine Verlangsamung der Stahlproduktion die Preise auf absehbare Zeit unter 110 Dollar pro Tonne halten würden. „ Wir erwarten, dass die Eisenerzpreise im Laufe dieses Jahres und bis 2026 deutlich fallen werden “, sagte er.

Ben Cleary, Portfoliomanager beim Tribeca Global Natural Resources Fund, sagte jedoch, die meisten australischen Eisenerzproduzenten würden nicht stark betroffen sein.

„ Die Drosselung der Stahlproduktion allein ist für die australischen Eisenerzproduzenten kein großes Problem , da sie die Hersteller von hochwertigem Stahl zu geringeren Kosten beliefern“, sagte er und fügte hinzu: „ Die größere Auswirkung für die australischen Produzenten wird die Ankunft von hochwertigem Eisenerz aus Simandou im Laufe dieses Jahres sein, was zu mehr Wettbewerb führen und das australische Angebot teilweise ersetzen wird .“

Erwartungen übertroffen

Die Eisenerzpreise haben sich seit Jahresbeginn stabil entwickelt, nachdem sie in den vergangenen zwölf Monaten aufgrund der Immobilienkrise in China um fast 30 Prozent gefallen waren. Nun befindet sich der weltgrößte Stahlproduzent im März und April in einer Phase starker zyklischer Nachfrage, die den Eisenerzverbrauch ankurbeln und die Preise kurzfristig stützen könnte.

Die Eisenerzpreise wurden auch durch das schlechte Wetter in Westaustralien gestützt, das im Januar und Februar die Versorgung des größten Exportzentrums des Landes – Port Hedland in der Pilbara-Region – unterbrach.

Lieferunterbrechungen haben in diesem Jahr zu einem Rückgang der australischen Eisenerzexporte um 2 % im Vergleich zum gleichen Zeitraum im Jahr 2024 beigetragen, wobei die Lagerbestände in chinesischen Häfen allein letzte Woche um 4 % gesunken sind.

Allerdings dürfte die Marktverknappung nur vorübergehend sein. Analysten von Goldman Sachs weisen darauf hin, dass die australischen Exporte im März stark anstiegen und auch die Produktion des großen Produzenten Brasilien zunahm.

Goldman Sachs sagte, der Markt sei im Gleichgewicht, prognostiziert aber dennoch, dass die Rohstahlproduktion Chinas in diesem Jahr um 1 Prozent sinken werde, vor allem im vierten Quartal.

Zusammen mit dem erhöhten Angebot wird dies zu einem Anstieg der Eisenerzbestände führen und die Preise bis zum Ende dieses Jahres unter 90 USD/t drücken.

„ Eisenerz hat in den letzten zwei Jahrzehnten eine spektakuläre Rallye erlebt und es ist ungewöhnlich, dass ein Rohstoff einen so hohen Preis über einen so langen Zeitraum mit so starken Margen halten kann“, sagt Sam Berridge, Portfoliomanager bei Perennial, der einen Preisrückgang auf 80 Dollar pro Tonne prognostiziert.

Einige Experten prognostizieren, dass der Ausverkauf sogar noch heftiger ausfallen könnte. Die Westpac Bank warnt, dass die Preise in diesem Jahr um bis zu 30 Prozent auf bis zu 70 Dollar pro Tonne fallen könnten.

| Letzte Woche kündigte die chinesische Regierung landesweite Kürzungen der Stahlproduktion an, um das Überangebot in der Stahlindustrie zu reduzieren und die Gewinne wiederherzustellen. Die anhaltende Abschwächung des chinesischen Immobilienmarktes seit der Covid-19-Pandemie hat zu einem enormen Stahlüberschuss geführt, der größtenteils exportiert wurde. Davon betroffen sind australische Hersteller wie BlueScope Steel und das angeschlagene Werk Whyalla der GFG Alliance. |

![[Foto] Premierminister Pham Minh Chinh startete eine Spitzennachahmungskampagne, um anlässlich des 14. Nationalen Parteitags Erfolge zu erzielen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/5/8869ec5cdbc740f58fbf2ae73f065076)

![[Foto] Premierminister Pham Minh Chinh leitet die Online-Konferenz der Regierung mit den Gemeinden](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/5/264793cfb4404c63a701d235ff43e1bd)

Kommentar (0)