インフレ率は予想よりも早く低下

先進国ではインフレが予想よりも速いペースで低下しており、中央銀行のインフレ対策に新たな転換点が訪れている。

英国、米国、欧州の消費者物価上昇率は鈍化しており、中央銀行が来年から金利上昇にブレーキをかけ、利下げを開始する可能性があるとの見方が高まっている。

専門家は、世界経済の減速という状況において、これは歓迎すべき兆候であり、近年の継続的な利上げサイクルを経て「ソフトランディング」の可能性を高めるものだと述べている。それだけでなく、欧州経済も景気後退の瀬戸際に立たされている。

投資家らが近い将来に金利が低下するとみていることから、米国と欧州の国債も冷え込みの兆しを見せている。

「これは明らかにインフレの転換点だ」と、アイルランド中央銀行の元副総裁、ステファン・ゲルラッハ氏はウォール・ストリート・ジャーナル紙に語った。「投資家は、中央銀行が来年、どれほど迅速に、おそらく1.5%ポイントも金利を引き下げるかに驚くかもしれない。」

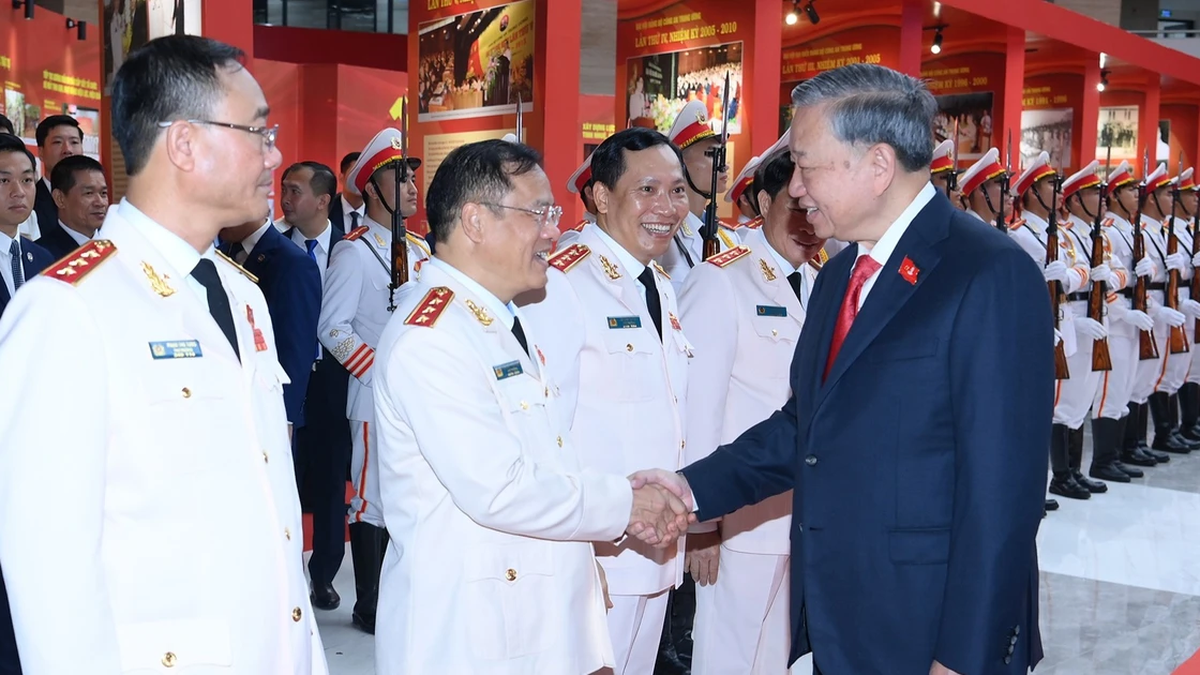

英国、米国、欧州の消費者物価上昇率が鈍化しており、中央銀行が来年「急ブレーキ」をかけて金利引き下げを開始する可能性があるとの期待が高まっている(写真:Shutter Stock)。

世界的なインフレの急激な低下は、特に新型コロナウイルス感染症のパンデミックとロシア・ウクライナ紛争を受けて、物価を押し上げてきた要因を浮き彫りにしている。

これらの要因により、世界のサプライチェーンが混乱し、労働力が減少、特に欧州でエネルギー価格が上昇しました。しかし、インフレ圧力は現在では弱まっています。

インフレは、米国政府の1兆ドル規模の景気刺激策や、パンデミック中の抑制された需要や消費者の貯蓄といった供給側の要因によっても推進されている。

経済学者によれば、これがパンデミック発生から4年近く経ってもコアインフレ率が高止まりし、インフレ抑制には金利引き上げが必要な理由だという。

「インフレ危機から徐々に脱しつつある」

英国など、インフレが最も根強いとされる国でさえ、改善の兆しが見え始めている。しかし、イングランド銀行(BoE)は、利下げを検討するのは時期尚早だと述べた。

ユーロ圏全体のインフレ率は11月に2.4%に低下し、欧州中央銀行(ECB)の目標である2%に近づいたが、多くの加盟国は目標を下回るインフレ、あるいはデフレを報告している。

消費者物価の下落により、一部の欧州政策担当者はインフレとの戦いは勝利し、インフレは1970年代ほど長くは続かないだろうと確信した。

「我々は徐々にこのインフレ危機から脱しつつある」と、フランスのブルーノ・ル・メール財務経済相は先週の欧州閣僚会合で述べた。「2年足らずで、欧州はインフレの抑制に成功した」

投資家らも、米連邦準備制度理事会(FRB)と欧州中央銀行が来年から利下げを開始すると予想し、楽観的になっている。

英国など、インフレが最も根強いと考えられている国でも、変化が見られ始めている(写真:MH)。

データ会社リフィニティブによると、イングランド銀行は来年末から利下げに踏み切る可能性がある。市場参加者は、FRBによる追加利上げの可能性を30%と見ている。特に、来年半ばまでに利下げが行われるとの見方は、23%から86%に上昇している。

一方、中央銀行は昨年のインフレ率の持続性に驚き、より慎重な姿勢をとっている。イングランド銀行は先月、利下げを検討するのは時期尚早だと述べ、インフレ率は2025年末までに目標の2%に達すると予測した。

イスラエルとハマスの紛争が中東の他の地域に広がればエネルギー価格も上昇する可能性があり、中央銀行はインフレに大きな影響を与える可能性があると指摘している。

モルガン・スタンレーのエコノミストは、イングランド銀行が来年5月に利下げを行い、その翌月にFRBとECBがそれに続くと予測している。時期はまちまちだが、インフレは弱まり、金利低下が近づいているというコンセンサスがある。

「2024年には先進国全体のインフレ率と金利が低下すると予測している」とイングランド銀行元当局者のマイケル・サンダース氏は報告書の中で強調した。

利上げ競争の「最終段階」

金利が引き下げられる場合、特に欧州の銀行が金利を過度に引き上げているかどうかが疑問となるだろう。

エコノミストらは、これまでの利上げが経済に悪影響を及ぼし始めており、信用と支出を減少させていると指摘している。米国と欧州の両方で雇用創出は急激に減少し、失業率は上昇しており、賃金の伸びが鈍化している。

それだけでなく、多くのエコノミストによると、高金利によって家計は貯蓄意欲が高まるため、支出に消極的になるという。ウォール・ストリート・ジャーナルの取材に対し、フランス・パリのスーパーマーケット「プランタン」は年末商戦に向けて準備は整っているものの、消費者が年末に多額の支出を控えているため、輸入する商品の量についてはまだ検討中だという。

インフレは依然として複雑なため、中央銀行がインフレ率を2%の目標まで引き下げる「最終段階」に入るにつれ、国内経済状況が最も重要な要因になる可能性がある。

米国では、労働市場と個人消費の冷え込みに伴いインフレ率も低下しているものの、依然として安定している。そのため、市場では物価上昇圧力は景気後退を招かずに引き続き低下するとの見方が広がっている。

インフレが鈍化する中、米国連邦公開市場委員会(FOMC)は、政策金利を5.25~5.5%のレンジに据え置くことで全会一致で合意した。FOMCメンバーは、2025年にさらに4回、2026年にさらに3回の利下げを予想しており、政策金利は2~2.25%のレンジに収まるとみられる。

イングランド銀行の米国エコノミスト、マイケル・ゲーペン氏は、インフレが再び加速すれば、FRBは追加利上げを迫られる可能性があると認めた。しかし、経済は冷え込む可能性が高いため、焦点は2024年の利下げに移るだろうと述べた。

経済学者によると、金利が高ければ家計はより貯蓄を望むようになるため、支出に消極的になるだろう(写真:フィナンシャル・タイムズ)。

「金利予測は重要です。最近の株価上昇の多くは、近い将来の金利低下への期待によって引き起こされたからです」と、証券会社LPLファイナンシャルのチーフ・グローバル・ストラテジスト、クインシー・クロスビー氏はCNBCに語った。「もし金利低下への期待が示されれば、市場は引き続き上昇するでしょう。」

欧州の経済状況はより厳しい状況にあります。この地域は、世界貿易の減速、政府支出の削減、主要輸出市場である中国の成長鈍化など、成長に関する多くの課題に直面しています。

欧州の世帯は、パンデミック中に貯蓄したお金を使うことにも消極的になっている。こうした状況は、欧州経済のさらなる縮小とインフレ率の低下につながり、ECBはより早期に利下げに踏み切ることになる。

将来的に金利が低下する可能性はあるものの、 地政学的緊張を考えるとパンデミック前の超低金利に戻る可能性は低いと多くの経済学者や投資家は指摘している。

今後数年間、中国を含む主要経済国では、数百万人の国民が退職するため、労働力は減少する可能性が高い。中国と西側諸国間の緊張は、企業が工場を他国に移転するにつれて、生産コストの上昇を招く可能性が高い。

[広告2]

ソース

![[写真]ビンミン小学校の生徒たちは満月祭を楽しみ、子ども時代の喜びを受け継いでいる](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/3/8cf8abef22fe4471be400a818912cb85)

![[インフォグラフィック] 3ヶ月間の「国の再編」後の注目すべき数字](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/4/ce8bb72c722348e09e942d04f0dd9729)

コメント (0)