国民や企業は11兆ドン以上の利息を支払わなければなりません。

これはベトナム経済政策研究所(VEPR)が2022年に算出した数値である。具体的には、VEPRによると、貸出金利は2022年7月以降上昇しており、2023年2月まで高止まりする。平均貸出金利は約9~10.7%で、ベトナム企業の競争力を弱めている。2022年だけで、企業と国民が負担しなければならない利息費用は少なくとも1,135兆VNDに上り、これは同国のGDPの12%に相当する。国内の国民と企業が高金利を負担しなければならない一方で、周辺諸国では金利が急速に低下していることは注目に値する。例えば、中国は2022年末までに貸出金利を約4%まで引き下げ、これが中国企業の力強い回復を後押しした。VEPRの分析によると、高金利環境は企業の競争力に影響を与え、企業の設立・定着のニーズにも影響を与えている。

企業を支援するためには融資金利を大幅に引き下げる必要がある。

ベンチェココナッツ加工投資株式会社のトラン・ヴァン・ドゥック取締役会長は、ベトナム中央銀行(SBV)は高金利はインフレ対策と為替レートの安定のためだと説明しているが、近年のインフレ率は年間4~4.5%程度にとどまっているのに対し、融資金利は以前と比べて40~50%も上昇しており、これは非常に不合理だと述べた。現在、一部の企業が利用できる融資金利は年間9~10%だが、年間11~13%の金利を支払わなければならない企業もある。 「タイなどの地域諸国も外的インフレの圧力にさらされているのに、なぜ金利が低いのでしょうか? これらの企業は資本コストと資金調達コストが低いため、輸出市場への参入時に競争力を高めることができます。一方、ベトナム企業にとっては、多くの点で困難が伴います」とドゥック氏は比較し、年10%の融資金利では、それを補うには15%以上の利益率が必要であり、そうでなければ銀行の利息を賄うのが精一杯だと指摘した。現在の経済状況では、このレベルの収益性を維持することは容易ではなく、実際には、まだ資金を借り入れることができる企業は、銀行の利息を支払えるだけの利益を上げられるだけでも幸運な状況だ。

融資金利は高いが、ホーチミン市に拠点を置く水産物輸出会社の取締役であるアン・トゥ氏によると、2022年末から2023年初頭にかけて、企業が銀行融資を受けることは容易ではないという。融資限度額が使い果たされることもあれば、まだ残っていることもあるため、融資金利が上昇し、借り手は高いリスクを非常に恐れている。「現在、大手商業銀行は融資を行っていますが、融資を受けるのは容易ではありません。ある情報では、融資金利は年7~8%と言われていますが、この金利でどれだけの企業が借り入れられるかは分かりません。しかし、私が知る企業は最も低い金利で年9%、個人向けでは年12~16%で借り入れています。融資金利が高く、市場が不安定なため、企業は現状維持を余儀なくされ、何も行動を起こせなくなっています」とアン・トゥ氏は述べた。

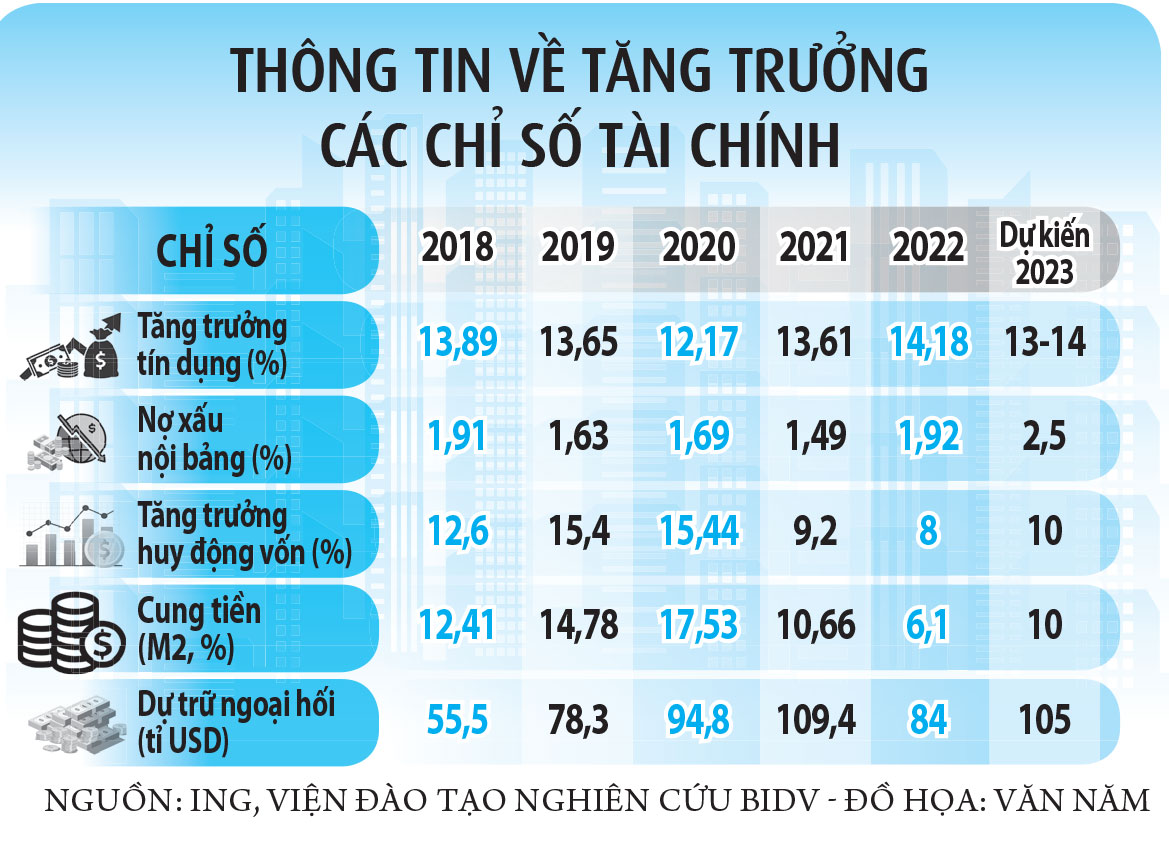

VEPRによると、2023年の最初の3ヶ月間、需要の低迷と高金利の影響で、信用および資本動員の伸び率は急激に低下した。経済組織の資本動員は大幅に減少し、銀行業界の資本動員率も過去10年間の平均を大幅に下回った。一方、住宅部門の預金は急増し、投資リスク認識の高まりを示し、事業設立の必要性が低下した。

マネーサプライは縮小している

貸出金利を下げるため、中央銀行は運用金利を2度引き下げました。しかし実際には、前述のように、市場における貸出金利は依然として高い水準にあります。専門家は、マネーサプライの減少が経済の流動性不足と近年の金利急騰による引き下げ不能の主な原因の一つであると評価しています。データによると、マネーサプライは長年にわたり減速傾向にあります。具体的には、2020年のGDP成長率は2.91%で、マネーサプライ(M2)は14.5%以上増加しました。2021年にはGDPが2.58%増加しましたが、マネーサプライは10.66%でした。2022年にはGDPが8.02%増加しましたが、マネーサプライはわずか6.15%でした。2023年3月末までに、経済のマネーサプライはわずか0.57%しか増加しませんでした。マネーサプライの減少は市場の流動性を悪化させ、貸出金利の引き下げを困難にします。タンニエンの最近の調査では、大手4行(支配株を保有する国営銀行4行)を除くほとんどの中小銀行が融資枠の上限に達していることも明らかになった。

銀行に割り当てられている信用枠と融資残高の伸びを見ると、多くの銀行が融資枠を使い果たしていることがわかります。具体的には、2月末に国立銀行が各銀行に融資限度額を割り当てました。 VNDirect証券会社の統計によると、HDBankが11%、ACBが9.8%、Vietcombankが9.6%、TPBankが9.1%、VPBankとMBBankがともに9%、BIDVが8.3%、MSBが13.5%と最高の信用枠を与えられたなど、一連の商業銀行に信用枠が与えられた。しかし、今年の最初の3か月だけでも、MSBが13%、Techcombankが約10.7%、HDBankが9%、TPBank、Nam A Bank、VietABankの3行が7%増加するなど、一部の銀行の信用伸び率が急上昇した。企業は資金を渇望しており、信用枠が限られている中で資金を必要としており、高金利も避けられない。

ホーチミン経済大学財務学部副学部長のレ・ダット・チ博士によると、融資額が急激に増加し、成長余地のない銀行は金利が高く、引き下げが困難になるという。したがって、金利を引き下げるためには、ベトナム中央銀行は融資枠の拡大を検討する必要がある。

さらに重要なのは、レ・ダット・チー博士が、長年にわたり各銀行に与信枠を設定する仕組みが信用市場を歪め、金利の引き下げを困難にしている点だと述べたことです。実際、一部の銀行に付与された与信枠は、各銀行の「裏」業務のニーズを満たす程度にとどまっています。そのため、「お気に入り」顧客からの融資による損失を補うため、他の顧客への貸出金利は非常に高くなります。これは、銀行システムにおける現在の信用成長状況を部分的に説明しています。つまり、一部の銀行の与信成長は非常に速い一方で、他の銀行の与信成長は遅いのです。銀行が与信枠の限界に達すると、貸出金利が非常に高くなることを意味します。 「他の国では、信用上限を緩和または撤廃するのが一般的です。なぜなら、信用上限の有効性は短期的、あるいは初期段階に限られるからです。しかし、ベトナムでは、銀行への信用上限の導入が約10年続いていますが、依然として維持されています。長期的には、信用上限の導入は銀行間の競争を低下させ、経済における資本配分の効率性を損なうだけでなく、企業、特に銀行から多額の融資を受けている企業の短期的な資金需要にも影響を与える可能性があります」とチー氏は述べた。

レ・ダット・チー氏は、一部の銀行がリスク管理をバーゼルII基準に適合していると発表し、また一部の銀行がバーゼルIIIへの移行を進めているにもかかわらず、政府は依然として各銀行にリスク管理のための信用限度額を付与する介入措置を講じているのはなぜか、という疑問を提起した。銀行が本当にこれらの国際的なリスク管理基準を満たしているのであれば、信用限度額の付与をやめるべきである。銀行が自由に信用を拡大しつつも安全な運営基準を確保すれば、金利は競争力を増し、引き下げられるはずだ。

信用余裕は金利を下げにくくする止血弁です。

ベトナムが今年のGDP成長率を約6.5%向上させたいのであれば、多くの企業に資金が流入するよう、より多くの信用供与を行う必要がある。しかし、商業銀行の融資は依然として信用の伸び率(信用枠)に依存しており、信用枠が底をつきそうになれば、銀行は当然融資額を減らす。一方、企業の需要が依然として高い場合、銀行はこの好機を利用し、融資を受ける顧客に高い金利を強いるだろう。銀行が融資を引き締めると、金利は低水準にとどまりにくくなる。信用枠は、市場金利を下げにくくする止め弁となる。

金融専門家、グエン・トリ・ヒエウ博士

[広告2]

ソースリンク

![[写真] 第1回政府党大会の厳粛な開会](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/13/1760337945186_ndo_br_img-0787-jpg.webp)

![[写真] ト・ラム書記長が第1回政府党大会の開会式に出席](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/13/1760321055249_ndo_br_cover-9284-jpg.webp)

コメント (0)