人民元は世界的に人気が高まっているが、中国が関与する二国間取引に依存している限り、人民元が米ドルを脅かすほどの力を持つようになることは難しい。

中国人民銀行(PBOC)のデータによると、6月末時点の国内通貨スワップ取引残高は1,150億8,000万元(157億8,000万米ドル)で、3月末から約60億元増加した。今年第2四半期は、この通貨スワップ取引残高が4四半期連続で増加した四半期となった。

通貨スワップとは、二つの中央銀行が自国通貨を金利と交換する合意です。これにより、一方の国の中央銀行は他方の国の中央銀行から外貨流動性を得ることができ、多くの場合、二国間貿易や直接投資の資金調達に利用されます。

中国人民銀行は約40カ国・地域の中央銀行と通貨スワップ協定を締結しており、その半数以上が「一帯一路」構想の参加国である。例えば、中国・アルゼンチン通貨スワップ協定では、アルゼンチン共和国中央銀行(BCRA)が中国人民銀行から人民元を受け取る代わりに、同額のアルゼンチン・ペソを受け取ることができる。

中国とアルゼンチンは2009年に初めて700億元(103億ドル)の通貨スワップ協定に署名し、2018年にはそれを1300億元に拡大した。この経路のおかげで、アルゼンチンは最近返済期限を迎えた国際通貨基金(IMF)への27億ドルの債務のうち17億ドルを人民元で支払った。

アルゼンチン政府は4月、減少するドル準備金を守るため中国からの輸入品の支払いを人民元で開始すると発表し、「赤いドル」の世界的な利用を拡大しようとする中国人民銀行の取り組みをさらに後押しした。

中国社会科学院の経済学者、于永定氏は、通貨スワップ協定は人民元の国際化をさらに促進する可能性があるため、潜在的なメリットがあると述べた。アルゼンチン企業が人民元建てで借り入れ、中国からの製品購入に利用すれば、海外での人民元利用が促進されるだろう。

通貨スワップのルート以外にも、ドル不足の中、ロシアやブラジルなどの国々が人民元の使用を増やしたことにより、人民元は今年、国際通貨としてさらに浸透した。

中国は、海外市場に人民元決済銀行を設立するなど、クロスボーダー人民元決済を支える金融インフラの構築にも力を入れている。また、クロスボーダー銀行間決済システム(CIPS)の拡充も進めている。

2月、中国人民銀行とブラジルは人民元決済システムの構築に関する協定に署名し、中国工商銀行のブラジル支店にその実施権限を与えた。翌月、中国交通銀行傘下のブラジルの銀行が、南米の銀行として初めてCIPSに直接参加した。

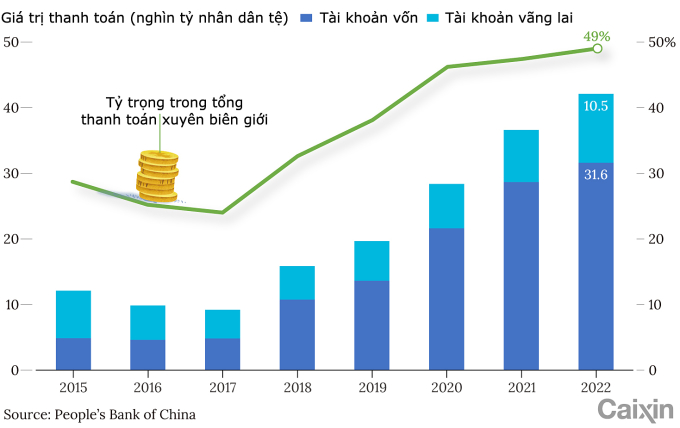

中国国際資本のチーフエコノミスト、彭文生氏は、米ドルの絶対的優位性が一部失われるにつれ、多極化した国際通貨システムが台頭しつつあると述べた。昨年、中国のクロスボーダー決済の49%にあたる42兆1000億元(6兆1000億ドル)が人民元建てで行われた。このうち10兆5000億元は経常収支によるもので、主に物品とサービスが対象となった。

人民元による越境決済の推移(年別)(グラフ: Caixin)

世界第2位の経済大国である中国は、近年、購買力の増大と商品の大量輸入を背景に、人民元建ての商品価格設定を積極的に推進している。

オリエント証券のチーフエコノミスト、シャオ・ユー氏は、この論理は1970年代以降、国際石油取引において米ドルが主要通貨として選ばれてきた「オイルドル」と非常に似ていると述べた。「人民元は石油だけでなく、様々な商品バスケットに連動することを目指している」と同氏は述べた。

2021年、中国では原油、鉄鉱石、銅、大豆などの主要商品の人民元建て越境貿易が4,055億元に達し、前年比42.8%増加しました。3月には、中国石油天然気集団(CNP)がフランスのトタルエナジーズから初めて人民元建てガスを購入しました。

一方、中国の資本市場のさらなる開放は、投資における人民元の世界的な人気を高めています。昨年、中国のクロスボーダー人民元決済額は31.6兆元に達し、2021年から10%増加しました。

ロシアでも人民元は人気を集めている。昨年、モスクワでは人民元建て債券が急増し、アルミニウム生産のユナイテッド・ルサール・インターナショナルや金生産のポリウスといったロシアの大手企業が投資家誘致のため、大規模な人民元建て債券を発行した。

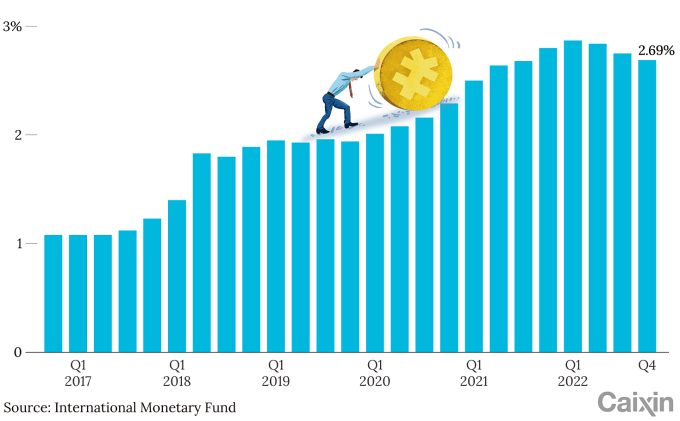

人民元建て外貨準備高の割合。グラフ:財新

国際通貨基金(IMF)によると、人民元は世界の外貨準備高に占める割合が米ドル、ユーロ、日本円、英ポンドに次いで5位です。2022年末までに人民元のシェアは2.69%に達し、2016年の1%強から上昇する見込みです。

ロシアにある大手中国銀行の支店によると、特に中東の産油国を含む発展途上国の中央銀行が外貨準備の多様化を目指す中、非西側通貨の選択肢があまりないため、人民元は「比較的質が高く安定した選択肢」だという。

CIPSへの直接参加者は3月末時点で79社となり、2021年末の75社から増加しました。その多くは中国大手企業の海外支店です。間接参加者は同期間に1,184社から1,348社に増加し、そのうち約75%がアジアに拠点を置いています。

しかし、人民元の国際化への道のりには課題がないわけではない。CIPSは、1万1000以上の金融機関が接続するSWIFTにはまだ遠く及ばない。業界関係者によると、中国の厳格な資本規制は長年にわたり人民元の国際化の取り組みを阻害し、ドルの優位性を揺るがすことを困難にしているという。ある大手中国銀行の欧州地区会長は、ドルの最大の競争相手は人民元ではなく、ユーロとデジタル通貨だと述べた。

「外貨準備の分散化は米ドルからの分散化ではなく、韓国ウォン、シンガポールドル、スウェーデンクローナ、ノルウェークローネなどの非伝統的な準備通貨への分散化を意味する」とカリフォルニア大学バークレー校の経済学・政治学教授であるアイケングリーン氏は述べた。

さらに、中国の銀行が海外支店を通じて人民元決済システムを構築しようとしていることは、中小貿易会社による人民元利用の増加を促す可能性がある。しかし、世界貿易におけるドルの圧倒的な優位性を考えると、大企業に人民元が受け入れられる可能性は低いだろうと、ブラジルのジルマ・ヴァナ・ルセフ前大統領の経済顧問であるアレッサンドロ・ゴロンビエフスキ・テイシェイラ氏は指摘する。

人民元の国際化指数は2022年第1四半期に2.86となり、2021年末の2.8から上昇したが、依然として米ドルの58.13、ユーロの21.56、ポンドの8.87、日本円の4.96には遠く及ばない。

学者によると、人民元が主要な国際通貨となるにはまだまだ遠い。勢いは増しているかもしれないが、まだ初期段階にある。中央財経大学国際金融研究センターの張立清所長は、中国と他国との貿易のみを基盤として人民元の国際化を飛躍的に進めるのは難しいと述べた。

張氏は、人民元が国際貿易において第三国通貨として広く利用されるまで、人民元の国際化は次の段階に進むことはないと述べた。つまり、中国以外の二国がドルと同様に人民元を決済手段として利用できるようになるまでだ。

長期的に見て、いかなる通貨も世界通貨となるための近道はありません。国際決済銀行(BIS)の専門家によると、成功は、開かれた資本市場、安定的で円滑に機能する金融市場、そして強固な法制度という基盤の上に成り立つ必要があります。

ピエンアン(財新による)

[広告2]

ソースリンク

![[写真] ファム・ミン・チン首相が、2030年までの麻薬防止・管理に関する国家目標プログラムを展開するための会議を議長として開催](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759990393779_dsc-0495-jpg.webp)

![[写真] ファム・ミン・チン首相が、台風11号後の自然災害の影響克服に関する政府常任委員会の会議を主宰した。](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759997894015_dsc-0591-jpg.webp)

コメント (0)