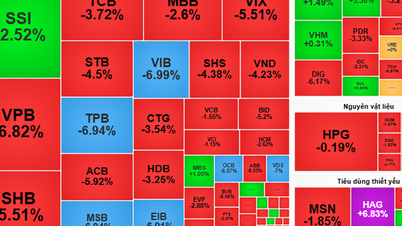

Gegen Ende 2024 wird der Mangel an neuen Förderquellen und die damit verbundene mangelnde Motivation für den Kapitalfluss in den Aktienmarkt oft als einer der Faktoren genannt, die die Attraktivität dieses Kapitalmarktes verringern. Der Markt hat jedoch weiterhin viele Gründe für Optimismus.

Vietnamesischer Aktienmarkt: Es gibt weiterhin viele Gründe für Optimismus

Gegen Ende 2024 wird der Mangel an neuen Förderquellen und die damit verbundene mangelnde Motivation für den Kapitalfluss in den Aktienmarkt oft als einer der Faktoren genannt, die die Attraktivität dieses Kapitalmarktes verringern. Der Markt hat jedoch weiterhin viele Gründe für Optimismus.

|

| Die Quy Nhon Port Joint Stock Company ist eines von drei neuen Unternehmen, die im Januar 2024 an der HoSE notiert werden. |

Müde vom Warten auf neue börsennotierte Unternehmen

Seit Anfang 2024 lässt sich die Zahl der an beiden Börsen neu notierten Unternehmen an einer Hand abzählen. An der HoSE wurden zu Jahresbeginn im Januar drei neue Aktien notiert, darunter HNA der Hua Na Hydropower Joint Stock Company, QNP der Quy Nhon Port Joint Stock Company und TCI der Thanh Cong Securities Joint Stock Company.

Dies ist auch der Monat mit der höchsten Anzahl neu gelisteter Aktien an der HoSE. Seitdem liegt die Zahl der neu gelisteten Unternehmen bei 1-2 Unternehmen pro Monat, und es gab sogar Monate, in denen keine neuen Unternehmen gelistet wurden.

Mit der Notierung der Hoang Gia Production and Investment Joint Stock Company am 12. Dezember 2024 mit dem Aktienkürzel RYG wurden seit Jahresbeginn insgesamt 10 neue Aktienkürzel an der HoSE notiert. Zusätzlich zu den oben genannten Codes gibt es auch den VTB-Code der Viettel Post Joint Stock Corporation, den NAB-Code der Nam A Commercial Joint Stock Bank, den MCM-Code der Moc Chau Dairy Cattle Breeding Joint Stock Company, den DSE-Code der DNSE Securities Joint Stock Company, den GEE-Code der Gelex Electricity Joint Stock Company und den DSC-Code der DSC Securities Joint Stock Company.

An der Hanoi Stock Exchange (HNX) ist die Lage noch verlassener: Im gesamten Jahr 2024 wurden lediglich die zusätzlichen Codes PTX des neu an der Börse notierten Unternehmens Petrolimex Nghe Tinh Transport and Services Joint Stock Company und CAR-Aktien der Tri Viet Education Group Joint Stock Company verzeichnet, die im Oktober von der UPCoM übertragen wurden.

Die HNX-Führungskräfte sagten, dass der an der HNX notierte Markt zum 31. Oktober 2024 312 Aktiencodes mit einem auf den Nennwert berechneten Gesamtnotenwert von 157.000 Milliarden VND umfasste, was einer Marktkapitalisierung von 319.000 Milliarden VND entspricht, einem leichten Rückgang im Vergleich zum Ende des Jahres 2023.

Die Zahl der an der HNX notierten Unternehmen ist seit 2020 rückläufig, von 355 auf nur noch 312. Laut dem Leiter der HNX liegt dies neben der geringen Zahl neu notierter Unternehmen (nur etwa 3–4 Unternehmen/Jahr) auch daran, dass ab 2021 die Notierungsbedingungen an der HNX verschärft wurden.

Gleichzeitig stieg die Zahl der von der Börse genommenen Unternehmen aufgrund der Überwachung und der Anwendung von Sanktionen gegen die gegen die Vorschriften verstoßenden Unternehmen. Im Jahr 2019 wurden etwa 20 Unternehmen von der Börse genommen und 23 Unternehmen vom Handel abgemeldet. In den ersten zehn Monaten des Jahres 2024 wurden etwa 15 Unternehmen von der Börse genommen und 22 Unternehmen vom Handel abgemeldet.

Ein ruhiges Jahr für Börsengänge

An der vietnamesischen Börse gab es seit langem keinen neuen Börsengang, der große Aufmerksamkeit erregt hätte. Auch die Lage im Bereich der Börsengänge (IPOs) ist sehr ruhig. Im gesamten Jahr 2024 gab es nur einen einzigen Deal der DNSE Securities Joint Stock Company. Dieser Deal brachte rund 37 Millionen US-Dollar ein – und übertraf damit die Mobilisierungsergebnisse des gesamten vietnamesischen Marktes im Jahr 2023. Zudem ist er der erste Börsengang Vietnams im Bereich der Finanztechnologie.

Die düstere Lage des vietnamesischen IPO-Marktes wurde schon lange vorhergesagt. Die mangelnde Liquidität auf dem Markt, Vorschriften wie die Anforderung an IPO-Unternehmen, zwei aufeinanderfolgende Jahre profitabler Geschäftstätigkeit vorweisen zu müssen (statt nur ein Jahr wie in der alten Regelung) und keine angehäuften Verluste zu haben, werden von VNDirect als Hindernisse angesehen, die IPOs erschweren.

Der schleppende IPO-Markt betrifft nicht nur Vietnam. Deloittes Bericht über den südostasiatischen IPO-Markt zeigt, dass es in vielen Ländern der Region zu Verzögerungen bei IPOs kommt. In Singapur gab es seit Anfang 2024 vier IPOs an der Catalist-Börse, die rund 34 Millionen US-Dollar einbrachten. Dies ist der niedrigste Wert der letzten fünf Jahre (2020–2024), sowohl hinsichtlich der Menge als auch des Wertes der eingeworbenen Aktien.

Der indonesische IPO-Markt hat seit Jahresbeginn einen deutlichen Rückgang erlebt. Bis zum 15. November 2024 brachten 39 Transaktionen 368 Millionen US-Dollar ein, verglichen mit 79 Transaktionen, die im gesamten Jahr 2023 3,6 Milliarden US-Dollar einbrachten. Kleinere Unternehmen beteiligten sich aufgrund des Wahljahres 2024 mit vorsichtigeren Kapitalbeschaffungszielen an Börsengängen und wurden durch den Gegenwind auf den globalen Märkten negativ beeinflusst.

Auch Thailand verzeichnete im Jahr 2024 einen Rückgang der Zahl der Börsengänge. Bis zum 15. November 2024 fanden nur 29 Börsengänge statt, der niedrigste Wert seit 2021. Ein Lichtblick war jedoch der Gesamtbetrag von 756 Millionen USD, was 26 % des Gesamtbetrags der Region entspricht und Thailand zu einem der drei größten Märkte in Südostasien macht.

Angesichts des starken Rückgangs in Indonesien kam es in den ersten 10,5 Monaten des Jahres 2024 auf dem IPO-Kapitalmarkt in Südostasien zu 122 Transaktionen, was einem Rückgang von 25 % gegenüber 2023 entspricht. Dabei wurden rund 2,9 Milliarden USD eingenommen, der niedrigste Stand der letzten 9 Jahre, ein deutlicher Rückgang gegenüber den 5,8 Milliarden USD, die 2023 durch 163 Transaktionen eingenommen wurden.

Deloitte prognostiziert, dass der südostasiatische IPO-Markt im Jahr 2024 vor erheblichen Herausforderungen stehen wird, darunter Währungsschwankungen, regulatorische Unterschiede zwischen den Märkten und geopolitische Spannungen, die sich auf Handel und Investitionen auswirken werden. Hohe Zinsen in den ASEAN-Ländern schränken die Kreditaufnahme von Unternehmen weiterhin ein und verlangsamen die IPO-Aktivität, da Unternehmen ihre Notierungen verschieben. Darüber hinaus belastet die Marktvolatilität bei den wichtigsten Handelspartnern das Vertrauen der Anleger.

Die Förderung neuer Versorgungsquellen muss mit der Versorgungsqualität einhergehen.

Der Mangel an neuem Angebot setzt nicht nur die Marktliquidität unter Druck, sondern verringert auch die Attraktivität des Marktes für Investoren.

Mit Blick auf die Zukunft des IPO-Marktes in der Region sagte Frau Hwee Ling, Leiterin des Bereichs Accounting Assurance & Reporting Services bei Deloitte Southeast Asia, dass die erwarteten Zinssenkungen in Verbindung mit einer Verringerung der Inflation in den kommenden Jahren ein günstigeres Umfeld für IPOs schaffen könnten.

„Südostasiens starke Verbraucherbasis, die wachsende Mittelschicht und die strategische Bedeutung von Sektoren wie Immobilien, Gesundheitswesen und erneuerbare Energien bleiben für Investoren attraktiv. Da weiterhin ausländische Direktinvestitionen in die Region fließen, dürfte 2025 in Südostasien ein Jahr für neue Börsengänge werden“, sagte Hwee Ling.

Die Schwierigkeiten des Jahres 2024 stellen große Probleme für das Jahr 2025 dar, bieten dem vietnamesischen Aktienmarkt aber auch Chancen für eine Transformation.

Die Schwierigkeiten des Jahres 2024 stellen große Probleme für das Jahr 2025 dar, bieten dem vietnamesischen Aktienmarkt aber auch Chancen für eine Transformation.

Betrachtet man speziell Vietnam, so stellen die Schwierigkeiten des Jahres 2024 große Probleme für das Jahr 2025 dar, bieten aber auch Chancen für eine Transformation des vietnamesischen Aktienmarktes.

Neben dem Bedarf an neuen Warenquellen gibt auch die Qualität neu gelisteter Unternehmen Anlass zur Sorge. Zwar gibt es neue Unternehmen auf dem Markt, doch ziehen diese kaum Investorengelder an. In einem Gespräch führender Wertpapierexperten kam die Geschichte der neuen Warenquellen zur Sprache, da Technologieaktien an der vietnamesischen Börse noch immer recht rar sind.

Der vietnamesische Aktienmarkt wird derzeit noch hauptsächlich von Aktien traditioneller Sektoren wie Banken, Immobilien und Fertigung dominiert. Insbesondere Finanz- und Bankaktien machen stets einen großen Anteil des Marktes aus. Bei Technologieaktien hingegen kann der Markt nur wenige bekannte Namen wie FPT nennen. Viele große Technologieunternehmen in Vietnam sind noch nicht an der Börse notiert, sodass dem Markt ein wichtiger Wachstumstreiber im digitalen Zeitalter fehlt.

Technologie- und Halbleiteraktien dürften dem Aktienmarkt neuen Schwung verleihen. Im Rückblick auf das Jahr 2024 verzeichneten Technologieaktien einen positiven Kursanstieg, wobei FPT sogar kontinuierlich neue Kursspitzen erreichte. Weltweit machen Technologieaktien am US-Aktienmarkt einen relativ großen Anteil aus, und mit dem Trend zu Halbleiterchips hat diese Gruppe den US-Aktienmarkt kontinuierlich nach oben getrieben.

In Vietnam werden für Technologieunternehmen in neuen Branchen wie Rechenzentren, Halbleitern oder 5G glänzende Aussichten erwartet. Im Jahr 2024 wird eine Reihe positiver Nachrichten aus der Technologiebranche, insbesondere die Ankündigung von NVIDIA zur Eröffnung eines Forschungs- und Entwicklungszentrums und eines KI-Rechenzentrums in Vietnam, die technologische Position unseres Landes stärken.

Dies ist auch ein regionaler Trend. Viele südostasiatische Technologieunternehmen zielten zuvor auf Börsengänge in den USA ab, verlagern ihre Investitionen nun aber auf regionale Börsen.

Die Technologiebranche ist eine der Branchen, die von der unsicheren Lage im Jahr 2025 profitieren werden. Die Tatsache, dass die bestehenden Technologieaktien an der vietnamesischen Börse Cashflow angezogen haben, FPT kontinuierlich neue historische Höchststände erreicht hat und der Information Technology Industry Index (VNIT) seit Anfang 2024 einen kontinuierlichen Anstieg des Transaktionswerts verzeichnet, zeigt, dass der Cashflow an der Börse nicht schwach ist und weiterhin nach Möglichkeiten sucht, in hochwertige Warenquellen zu fließen.

Obwohl 2024 ein herausforderndes Jahr ist, gibt es für den vietnamesischen Aktienmarkt weiterhin viele Gründe für Optimismus. Die Verbesserung des makroökonomischen Umfelds und die unterstützende Politik der Regierung eröffnen Unternehmen und Investoren im Jahr 2025 große Chancen.

Der Aktienmarkt ist nicht nur ein Spiegelbild der wirtschaftlichen Gesundheit, sondern auch eine treibende Kraft für die langfristige Entwicklung. Mit sorgfältiger Vorbereitung und einer klaren Strategie kann 2025 ein Durchbruchsjahr werden, das den vietnamesischen Aktienmarkt näher an internationale Standards heranführt.

[Anzeige_2]

Quelle: https://baodautu.vn/thi-truong-chung-khoan-viet-nam-van-co-nhieu-ly-do-de-lac-quan-d237526.html

![[Foto] Generalsekretär To Lam nimmt am 80. Jahrestag der vietnamesischen Diplomatie teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/25/3dc715efdbf74937b6fe8072bac5cb30)

Kommentar (0)