VNDirect Securities Corporation(コードVND)は、2025年に債券を一般向けに発行することに関する情報を発表しました。

VNDirect は、同じバッチで、それぞれ 2 年と 3 年の期間の 2 つの債券コード VNDL2527001 と VNDL2528002 を発行する予定です。

発行債券総数は最大2,000万債券で、額面は1債券あたり10万ドンです。債券コードごとに発行される債券数は1,000万債券で、1コードあたり1兆ドンに相当します。

リリース予定日は、今年の第 4 四半期、2026 年の第 1 四半期、および/または 2026 年の第 2 四半期です。

コードVNDL2527001の最初の利息計算期間の金利は年8%の固定金利、次の利息計算期間の金利は変動金利(基準金利+年2.8%)となります。

コードVNDL2528002の場合、最初の利息計算期間は年8.3%で、その後は基準金利+年3%で変動します。利息計算期間は6ヶ月ごとです。

VNダイレクトは、債券発行は信用貸付、市場性のある有価証券への投資、その他の事業活動のための同社の運転資金を増やすための資金調達を目的としていると述べた。

|

| VNDirect は債券発行を通じて資本を活用する計画です。 |

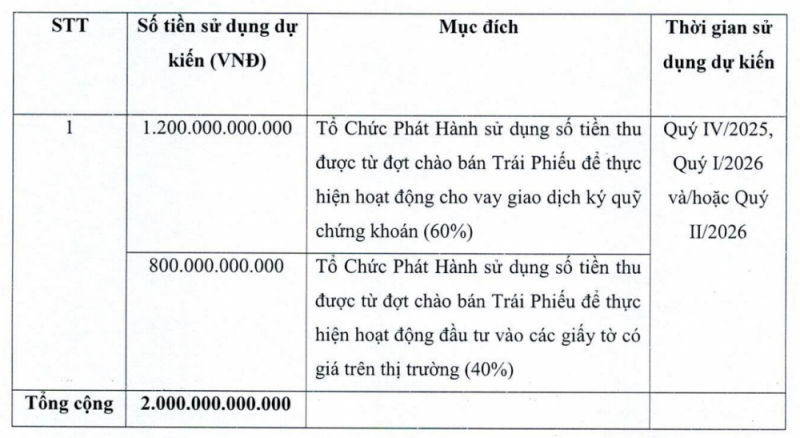

詳細には、VNDirectは、公募された2つの債券コードから動員される予定の2兆ドンのうち、60%の1兆2000億ドンを証拠金貸付活動に使用し、残りの40%の8000億ドンを市場の価値のある債券に投資する予定です。

上記の活動に割り当てられた未使用または未使用の資本の期間中、集められた資本は預金契約に従って預金に変換され、資本の使用効率を最適化し、財務能力を向上させることができます。

VNDirectは以前から債券の公募発行を計画していました。2024年末、VNDirectは総額2兆ドンの債券を2期に分けて6つの債券コードで公募発行する計画を発表しました。これは、信用取引、有価証券への投資、その他の活動の規模拡大も目的としています。

2025年第1四半期末現在、VNDirectの負債は29,992億ドンで、年初に比べて約5,500億ドン増加しました。VNDirectの負債の99%は短期債務であり、そのうち短期金融リース債務は28,138億ドンを占め、債券債務はありません。

出典: https://baodautu.vn/vndirect-tinh-phat-hanh-2000-ty-dong-trai-phieu-ra-cong-chung-d314531.html

![[写真] ファム・ミン・チン首相が、台風11号後の自然災害の影響克服に関する政府常任委員会の会議を主宰した。](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759997894015_dsc-0591-jpg.webp)

![[写真] ファム・ミン・チン首相が、2030年までの麻薬防止・管理に関する国家目標プログラムを展開するための会議を議長として開催](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/09/1759990393779_dsc-0495-jpg.webp)

コメント (0)